비우량 회사채에 시장의 러브콜이 쏟아지고 있다. 1분기 기업들의 실적 개선세와 이에 따른 신용도 상승 기대감, 여전히 높은 금리 매력이 이유다. 하반기 금리 인상 가능성이 커지면서 기업들도 잇따라 자금 조달 스케줄을 앞당기며 현금 확보에 속도를 내고 있다.

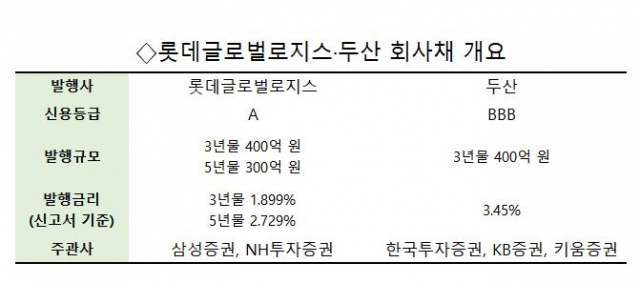

24일 투자은행(IB) 업계에 따르면 롯데글로벌로지스는 이날 700억 원 규모 회사채 발행을 앞두고 기관투자가들을 상대로 진행한 수요예측에서 총 1,780억 원의 매수 주문을 받았다. 재무구조가 크게 개선되면서 신용도에 청신호가 켜진 두산(000150)에는 무려 5배가 넘는 수요가 쏟아지며 흥행했다.

3년물과 5년물을 발행하는 롯데글로벌로지스에는 각각 400억 원어치 발행하는 3년물에 1,000억 원, 300억 원 모집하는 5년물에 780억 원이 들어왔다. 금리 수준이 3년물의 경우 1.5~1.9%, 5년물은 2.3~2.7%로 높은 만큼 안정적인 투자처를 원하는 증권사 리테일(개인) 수요가 가장 많았다.

지난해 클럽모우CC(1,850억 원), 두산타워(8,000억 원) 등 부동산을 매각하고 두산솔루스(6,986억 원), 두산모트롤BG(4,530억 원) 등 계열사를 처분하면서 재무 개선에 고삐를 조인 두산은 400억 원 모집에 2,070억 원의 주문을 받았다. 최근 공모주 시장의 열기가 지속되면서 하이일드 채권(BBB등급)을 담으려는 자산운용사들의 수요가 여전한 한편 높은 절대금리를 눈여겨본 개인 투자자들도 대거 참여했다. 산업은행도 130억 원 참여하며 힘을 보탰다.

1분기 기업들의 실적 개선세와 이에 따른 신용도 상승 기대감, 캐리트레이드(금리 차에 따른 수익 실현) 수요 등으로 A등급 이하 회사채에 대한 투자심리가 여전히 좋다는 평가다. 지난주 수요예측을 진행한 세아홀딩스 역시 500억 원 모집에 2,300억 원의 뭉칫돈을 받아내면서 1,000억 원으로 증액 발행하는 것을 검토하고 있다.

이날 대규모 자금이 몰리면서 롯데글로벌로지스와 두산은 금융비용을 크게 줄일 전망이다. 기존 보유하고 있던 3%대 사모사채 차환에 나선 롯데글로벌로지스는 이날 발행금리를 신고서 기준 3년물은 1.89%, 5년물은 2.72% 수준으로 결정했다. 두산은 다음달 만기가 돌아오는 회사채(4.5%) 상환 재원을 3.45% 선에서 조달하면서 발행금리를 약 1%포인트 낮추는데 성공했다. 롯데글로벌로지스와 두산 모두 최대 1,000억 원과 800억 원으로 증액 발행하는 것을 검토중이다.

IB업계의 한 관계자는 "미국의 조기 금리 인상 가능성이 높아지면서 변동성이 다소 커졌지만 아직까진 저신용등급 회사채의 금리 메리트로 수요가 여전한 분위기"라며 "실적이 굳건하거나 추후 신용도 상승이 기대되는 기업들을 중심으로 매수 자금이 쏟아지고 있다"고 풀이했다.

/김민경 기자 mkkim@sedaily.com