삼성전자(005930)의 올 2분기 실적을 바라보는 눈높이가 조금씩 높아지고 있다. 올 2분기 10조 원 초반대의 영업이익을 예상했던 시각이 지배적이지만 최근 메모리 반도체 가격 상승 등에 힘입어 11조 원대의 이익 수준도 충분히 가능하다는 관측이 하나둘 제기된다. 실적 추정의 상향 조정과 함께 외국인도 삼성전자 매수에 나서고 있어 주가 반등에 대한 기대도 커지고 있다. 다만 스마트폰 판매 부진이 예상되는 점을 어떻게 극복해 나갈지가 실적을 결정지을 주된 변수라는 지적도 많다.

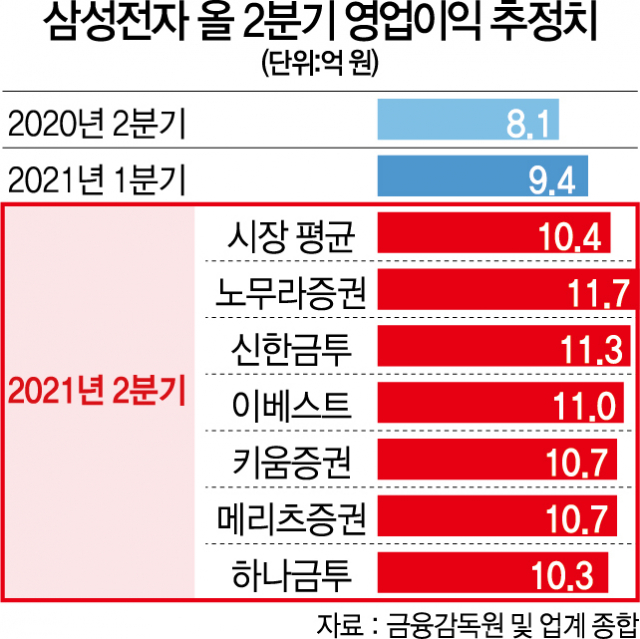

4일 금융 정보 업체 에프앤가이드에 따르면 시장에서 예상하는 삼성전자의 올 2분기 영업이익은 10조 3,888억 원 수준이다. 주요 증권사들이 최근 3개월 이내에 추정한 것을 평균적으로 본 값이다. 지난해 2분기(8조 1,463억 원)보다 27.53% 증가한 것이면서 올해 1분기(9조 3,829억 원)보다도 10.72% 늘어날 수 있다는 관측이다. 이에 힘입어 주가도 최근 다시 8만 2,000원대로 올라서면서 ‘9만전자’에 대한 기대감을 키우고 있다.

이런 가운데 일부 증권사들은 2분기 이익 수준을 11조 원대로 보기 시작했다. 가장 먼저 이베스트투자증권이 기대치를 높였다. 이베스트증권의 남대종 애널리스트는 최근 보고서를 통해 삼성전자의 2분기 영업이익을 11조 원으로 예상한다고 밝혔다. 이어 신한금융투자도 9조 8,300억 원대로 봤던 기존 예상을 뒤집어 11조 3,190억 원대로 추정치를 올렸다. 일본계 노무라증권은 11조 7,000억 원까지 가능하다고 전망한다.

실적 낙관론의 주된 근거는 반도체 부문의 선전이다. 기대보다 빠르게 오르고 있는 D램 값이 삼성전자 이익 개선에 큰 힘을 보탤 것이라는 예상이다. 삼성증권에 따르면 모바일 D램의 경우 미국의 대형사와 공급자들이 올 3분기 가격을 전 분기 대비 20~25% 올려서 체결하고 있다. 당초 10~15% 선을 예상했던 것보다 강한 상승세라는 분석이다. 김선우 메리츠증권 연구원은 “모바일 D램 상승 기조가 유지될 경우 서버와 PC D램 판가도 기대 이상으로 상승할 가능성이 높다”고 분석했다.

반도체 수요의 중심 서버로 옮겨가는 것도 삼성전자 실적을 좋게 보는 이유다. ‘코로나 특수’가 끝나며 개인용 PC 등의 판매가 줄어 반도체 수요도 ‘끝물’이라는 우려가 있었다. 하지만 기업용 PC, 서버 등의 수요 증가가 이를 대체할 것이라는 관측이다. 최근 크레디트스위스(CS)는 삼성전자에 ‘매수’ 의견을 내면서 “PC 수요는 개인용에서 기업용으로 바뀌고 있고 기업용 서버 고객 수요도 회복되고 있다”며 “3분기 D램 평균판매가격(ASP)이 더 급격하게 오를 것”이라고 진단했다. 파운드리(위탁 생산) 사업이 정상화되는 것도 긍정적이다. 최도연 신한금융투자 연구위원은 “D램 등 메모리 가격 상승과 오스틴 공장 재가동에 따른 비메모리 출하량을 회복하고 있어 실적 추정치를 높였다”고 했다. 이에 삼성전자의 올 2분기 반도체 영업이익은 6조 원대를 가뿐하게 넘을 것이라는 견해다. 삼성전자의 1분기 반도체 영업이익은 3조 3,700억 원 수준이었다.

다만 주춤하는 스마트폰 부문이 우려스럽다는 분석도 많다. 인도에서 코로나19 변이가 급격하게 퍼져 판매가 크게 떨어지고 있다는 해석에서다. 이에 실적 추정을 본격적으로 끌어올리기에는 다소 한계가 있다는 지적이 나온다. 황민성 삼성증권 연구원은 “스마트폰의 경우 저가품 수요가 부진한 상황”이라면서 “하반기 폴더블 스마트폰 등을 확대하며 부진을 만회하려 하지만 인도 시장 부진 등으로 출하량의 하향은 불가피하다”고 설명했다.

/이완기 기자 kingear@sedaily.com