2017년부터 2019년 5월까지 무려 23차례의 에너지저장장치(ESS) 화재가 발생한다. 정부 뿐 아니라 삼성SDI 등 ESS 배터리 제조사들이 원인을 찾는 진상조사에 나섰고 EV 릴레이 제품도 조사 대상이었다. 태양광으로 발전한 전기를 ESS에 저장하거나 충전된 전기를 방전할 때 전기 흐름을 조절하는 핵심 제품으로 제대로 작동하지 않으면 과충전으로 화재 발생 가능성이 커지기 때문이다.

신재생에너지 업계 중소기업들로서는 날벼락이 떨어진 상황. 하지만 와이엠텍에는 전화위복이 됐다. EV 릴레이를 포함 관련 부품을 전수 조사하는 과정에서 와이엠텍의 오히려 품질 우수성이 드러났다는 게 회사 측의 설명이다. 김홍기 와이엠텍 대표는 “ESS화재로 안전에 대한 관심이 더욱 커졌고 오히려 ESS 분야 실적이 늘어났다”고 설명했다.

◇높은 기술력에 신재생에너지 열풍까지…올해 사상 최고 실적 기대

코스닥 입성을 추진 중인 EV 릴레이 전문기업 와이엠텍이 이번 주 일반 투자자들을 찾아 나선다. 와이엠텍은 2004년 설립된 EV 릴레이 전문 기업이다. EV 릴레이는 전기에너지를 안정적으로 제어하는 스위치 장치다. ESS, UPS(무정전전원장치), 전기차 충전기 등 2차전지의 직류 전기에너지를 사용하는 모든 산업에 적용된다. 쉽게 말해 태양광으로 발전을 한 전기를 ESS로 보낼 때 과충전이 되면 화재가 발생할 수 있는데 과충전 전에 전기를 끊어주는 스위치다. 방전할 때도 마찬가지다. 배터리 용량의 60% 이상이 방전되면 더 이상 배터리를 쓰지 못하는데 과방전을 막는 역할도 한다.

그 동안 EV 릴레이는 수입산이 대부분이었다. 와이엠텍은 이를 국산화하며 상장 도전까지 나섰다. 와이엠텍은 △가스절연 기밀 기술 △양방향 아크 차단 기술 △피드백 접점을 통한 주접점 감시 기술 △대용량 제품의 설계 기술 등 4대 원천기술을 보유 중으로 현재 국내 3대 2차전지 제조사를 비롯해 전세계 21개국 350개 고객사를 보유하고 있다.

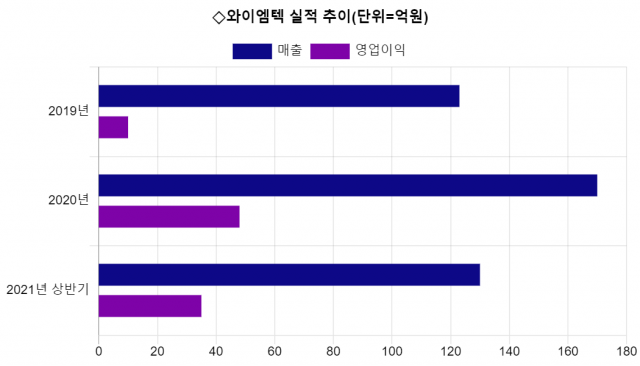

신재생에너지에 대한 관심이 높아지면서 와이엠텍의 실적 전망도 밝다는 게 회사 측의 설명이다. 지난해 매출 170억 원, 영업이익 45억 원을 기록했는데 이는 전년 대비 각각 38.4%, 331.7% 증가한 수치다. 올해도 상반기에만 매출 130억 원, 영업이익 35억 원을 기록했다. 통상 EV 릴레이 매출은 하반기에 집중되기 때문에 올해 사상 최대 실적 경신이 기대된다. 신재생에너지에 대한 관심이 높아지면서 글로벌 EV 릴레이 시장 규모는 지속 성장할 것으로 보인다. 글로벌 시장조사기관 QY리서치는 EV 릴레이 시장 규모를 2016년 약 3,960억 원에서 2026년 6조 3,700억까지 커질 것으로 보고 있다.

◇기업가치 1,348억…전기·수소연료전지차 사업 진출로 투심 공략

공모주 투자자들의 가장 큰 관심인 기업가치는 얼마일까. 와이엠텍은 공모가 상단(2만 5,000원) 기업가치로 약 1,348억 원을 제시했다. 올해 상반기 당기순이익을 연 환산한 60억 원을 기준으로 상장사인 브이원텍과 엔에스를 비교기업으로 삼아 25.96배의 주가수익비율(PER)을 적용했다. 공모가 할인율은 12.54~26.53%다. 한 IB 관계자는 “최근 유망사업으로 꼽히는 분야의 중소형 공모 기업들의 주가가 좋은 편”이라며 “ESG 이슈가 대두되면서 신재생에너지와 관련이 높은 와이엠텍의 주가에도 관심이 쏠린다”고 말했다.

기존 실적 외에 와이엠텍이 내세운 투심 공략 카드는 전기·수소연료전지차 사업 진출이다. 전기차용 DC 800V급 제품 개발 시제품을 당장 올해 내놓는다. 와이엠텍은 이 제품을 2018년부터 개발했는데 지난해 제품 개발에 성공했다. 올해 여섯 개 기종의 개발과 시험을 종료하고 시제품 출시 예정이다. 공모자금도 전기차 사업에 투입한다. 당장 내년과 내후년 각각 59억 원, 31억 원 이상을 전기차 세라믹 릴레이 제조 관련 부문에 투입한다.

김 대표는 “전기차는 시대적 트렌드지만 성능과 안전에 대한 이슈가 끊임없이 제기되는 만큼 함부로 진출하기 어려운 분야”라며 “원천기술을 바탕으로 안전하면서도 시장을 선도할 수 있는 신제품 개발에 집중하겠다”고 말했다.

◇유통비율 약 40%…주관사 KB증권 계좌 열어야

상장 이후 와이엠텍의 주식 수는 539만 3,000주. 이중 42.93%인 231만 5,128주는 IPO 직후 유통이 가능한 물량이다. 전체 주식 수 대비 비율은 42.93%, 공모가 기준 579억 원어치다. 다만 수요예측에서 의무 보유를 약속한 기관이 나오는 만큼 유통 비율은 준다. 한화투자증권과 한양증권 등 전문 투자자들은 상장 이후 1개 월간 주식을 팔지 않겠다고 확약했다.

와이엠텍의 공모 주식 수는 60만 주다. 이 중 15만 ~18만 주를 일반 투자자들에 배정했다. 청약을 원하는 투자자들은 KB증권의 계좌를 열어야 한다. 30일 공모가를 확정 공시한 뒤 31~9월 1일 청약에 돌입하는데 청약 전날인 30일까지는 KB증권 계좌를 만들어야 한다. 최소 청약 단위는 10주로 공모가 상단 기준 12만 5,000원의 증거금이 필요하다. 고액 투자자들은 우대 조건에 따라 1만 5,000~1만 8,000주까지 청약할 수 있는 데 약 2억 원의 투자금이 필요하다. 증거금 환불일은 다음 달 3일이며 이후 9월10일 코스닥에 오를 예정이다.