SK(034730)에코플랜트가 플랜트사업부를 이음프라이빗에쿼티(PE)·미래에셋증권(006800) 컨소시엄에 4,500억 원을 받고 매각한다. SK에코는 인수자에 상환전환우선주(RCPS) 형태의 지분을 넘긴 후 매년 분할상환하는 방식으로 도로 사올 계획이다. 상장 전 높아진 부채 비율을 관리하기 위한 방편이지만 직원들은 매각 이후 되사오겠다고 공언한 뒤 결국에는 사모펀드(PEF)로 완전히 넘어가버린 SK TNS 사례를 들어 불안해하고 있다.

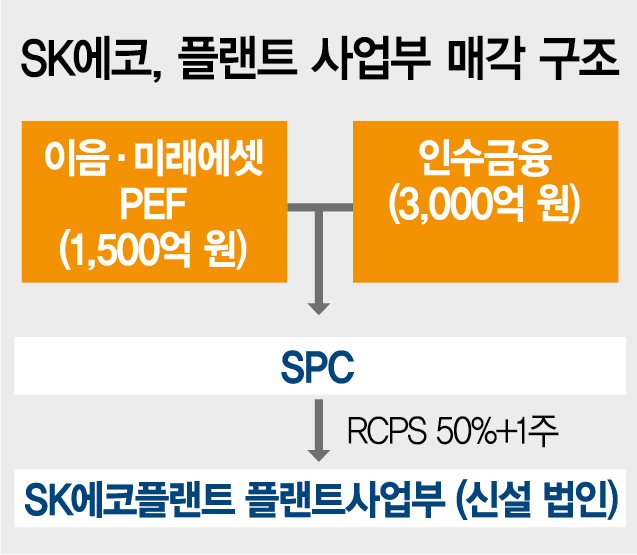

24일 투자은행(IB) 업계에 따르면 이음PE·미래에셋증권 컨소시엄은 SK에코플랜트에서 주로 SK 계열사 공장 설계와 시공을 맡아온 에코엔지니어링 사업 부문 인수를 확정했다. 이들은 최근 기관투자가를 대상으로 4,500억 원 규모의 인수 자금 모집에 들어갔다. SK에코는 사업 부문을 분할해 신설 법인을 만들고 이 법인의 RCPS 50%+1주를 이음PE 컨소시엄에 팔아 자금을 조달하는 방안을 추진하고 있다.

이음PE와 미래에셋증권은 공동 운용사(GP) 형태로 1,500억 원 규모의 프로젝트 펀드를 조성하고 3,000억 원 규모 인수 금융 대출도 일으켜 4,500억 원을 조달한다. 인수 금융은 미래에셋증권이 주선하며 인수 대상 지분을 담보로 한 담보인정비율(LTV)은 67%, 금리는 4% 수준이다.

SK에코는 주력 사업을 플랜트에서 친환경 신사업으로 바꾸기 위해 연이어 인수합병(M&A)을 벌였고 그 과정에서 나빠진 재무구조를 개선하기 위해 이번 매각을 결정했다. SK에코의 지난해 부채 비율은 386%로 올랐고 올해는 400%를 넘었다.

외형상으로는 ‘50%+1주’를 처분하는 경영권 매각이지만 컨소시엄이 확보하는 RCPS 전량이 보통주로 전환될 가능성은 낮은 것으로 전해진다. RCPS는 만기 때 투자금 상환을 요청할 수 있는 상환권과 보통주로 전환할 수 있는 전환권이 있는 주식이다. SK에코는 매각 직후부터 자금을 분할상환하는 방안을 고려하고 있는 것으로 파악된다. 사업부 매각을 두고 내부 직원들이 크게 동요하자 회사는 이 같은 재매입 의사를 내부에 알렸다.

그럼에도 직원들의 불안감은 가라앉지 않고 있다. 과거에도 사업부를 떼어낸 후 사모펀드에 매각한 전례가 있어서다. SK에코의 전신인 SK건설은 지난 2015년 U사업부를 물적분할해 SK TNS를 설립했고 이음PE·산은캐피탈에 RCPS 50+1%를 처분했다. 이때도 회사는 매년 RCPS를 분할상환하는 형태로 5년 뒤 회사를 되찾아왔다. 하지만 상환이 마무리된 직후인 지난해 9월 SK TNS는 다시 알케미스트PE로 넘어갔다. 100% 지분 매각으로 SK건설이 확보한 현금은 2,900억 원. 이 과정에서 SK건설은 알케미스트PE가 조성한 펀드에 600억 원을 출자하며 우회 투자 형태로 연결고리를 놓지 않았지만 그룹으로 재편입하지는 않았다.