한국해양진흥공사가 보유하고 있는 HMM(011200) 의 전환사채를 모두 주식으로 전환한다. 해진공과 산업은행 등 국내 채권단이 보유한 HMM 지분은 34.45%에서 45.7%로 대폭 늘어나는 만큼 향후 민간 매각 가능성이 높아졌다. 다만 해진공은 단기적인 지분 매각을 추진하지 않고 공매도 대차도 허용하지 않겠다며 HMM 주주 달래기에 나선 모습이다.

해진공은 지난 22일 HMM의 제191회 사모 전환사채 전액 중도상환 통지에 대응해 주식전환청구권을 행사하기로 했다고 26일 밝혔다. 앞서 HMM은 주식가치 제고 등을 이유로 2017년 발행한 6,000억 원 규모의 영구 전환사채(CB)를 조기 상환 청구권을 행사했으나 해진공이 이를 거부한 것이다.

해진공은 보유 전환사채가 모두 주식으로 전환되면서 HMM 2대 주주로 올라서게 됐다. 현재 최대 주주인 산은이 HMM 지분을 24.96% 보유하고 있었으나 발행 주식 수가 늘어나면서 20.7%로 낮아지고, 기존 2대 주주였던 신용보증기금 지분도 6.05%에서 5.0%로 떨어지게 됐다. 해진공은 지분이 3.44%에서 19.96%로 크게 늘어난다. 이외 주주의 지분율도 65.55%에서 54.3%로 축소된다.

해진공은 현재 산은과 HMM을 공동 관리하고 있지만 내년부터는 단독 관리에 나설 것으로 예상된다. 이번 주식 전환으로 HMM이 시장 불확실성에 대응할 충분한 유동성과 재무 건전성이 유지됐다고 평가했다. 동시에 자본 인식 여부가 불확실한 영구채가 주식 전환되면서 자본 구조도 강화됐기 때문에 신용등급 제고에 긍정적 영향이 있을 것이라는 기대도 덧붙였다. 해진공의 한 관계자는 “HMM 지분의 단기 매각은 자제하기로 했다”며 “기존 보유 주식 및 전환될 주식에 대해 공매도 대차는 원칙적 불허 방침을 분명히 하겠다”고 덧붙였다.

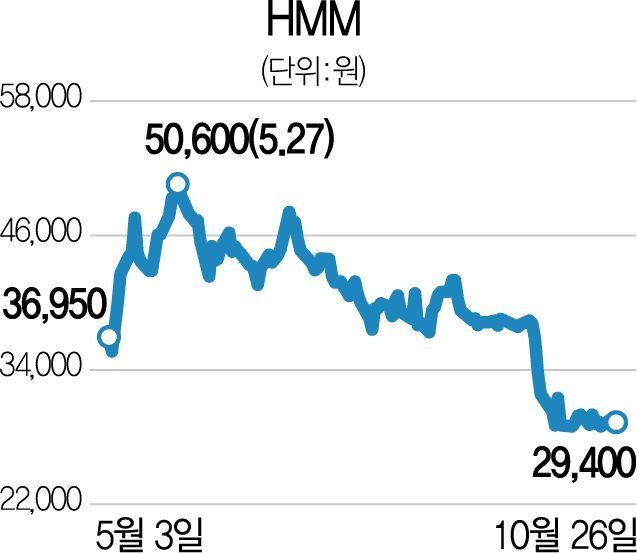

하지만 증권가는 해진공의 이번 결정이 HMM의 주가에 큰 위협 요소가 될 것으로 내다보고 있다. 191~197회에 걸쳐 발행된 총 3조 2,800억 원 규모의 영구 전환사채와 신주인수권부사채 가운데 처음으로 중도 상환 가능 시점이 도래한 사채의 100% 주식 전환이 결정됐다는 점에서 앞으로의 물량 역시 주식으로 전환될 가능성을 배제할 수 없게 된 것이다. 나머지 미상환 사채들의 조기 상환 가능 시점과 권면 총액은 2023년 1조 원, 2024년 9,600억 원, 2025년 7,200억 원 등으로, 이 물량들이 순차적으로 주식 전환될 경우 현재 4억 주 규모인 HMM의 유통물량은 10억 주까지 늘어날 수 있다. 엄경아 신영증권 연구원은 “주가와 전환가액(5,000원)의 차이가 크게 벌어진 상황에서 주식 전환하지 않으면 배임이라는 논리 속에 이번 결정을 내린 것인데 이런 식이라면 남은 영구 전환사채 물량 역시 주식으로 바뀌어질 가능성을 배제할 수 없다”며 “HMM 영구채의 주식 전환 비율을 63%로 가정해 목표 주가를 3만 1,000원으로 제시한 만큼 100% 전환으로 조정한다면 목표가 역시 하향 조정해야 할 것”이라고 설명했다.