지난달 부친상을 치른 A 고객이 상속에 관한 전문적인 상담을 받기 위해 상속증여연구소를 찾아왔다. 아버지 상속재산에 대해 상속 신고를 할 예정이며 어머니 뜻에 따라 부친의 재산을 본인과 동생이 각각 절반씩 상속받을 예정이라고 말했다. 어머니는 만약 본인이 아버지의 상속재산을 받게 된다면 그 재산으로 인해 나중에 자식들에게 또 상속세가 나올 테니 자식들에게 상속세 부담을 덜어주고자 자식들만 상속을 받는 것으로 협의 상속하기로 결정했다는 것이다.

일반적으로 부친의 재산을 어머니가 상속받은 후 다시 자식이 상속받게 되면 상속세 부담이 더 클 것으로 생각한다. 그런데 과연 어머니가 상속을 포기하고 자식들만 상속받는 것이 상속세를 아낄 수 있는 합리적인 방법일까. 그렇지 않다. 상속세는 상속재산과 상속인 현황에 따라 달라질 수 있으므로 반드시 전문적인 검토가 필요하다. A 고객의 상황을 예시로 분석해 보자.

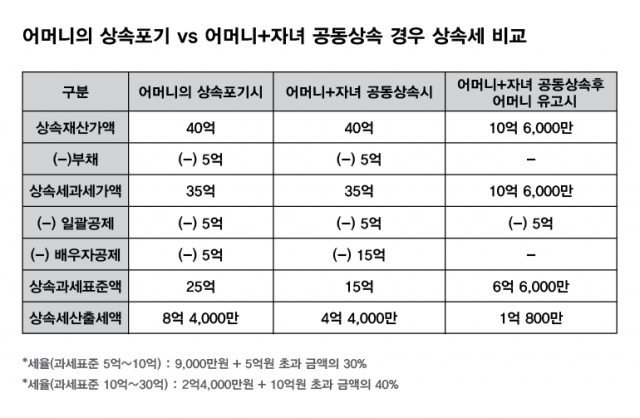

현행 상속세법은 기초공제(2억 원)와 그 밖의 인적공제(자녀공제·미성년자공제·연로자공제·장애인공제)의 합계를 일괄공제(5억 원)와 비교해 큰 금액을 공제해 주는데 대부분 일괄공제(5억 원)가 이뤄진다. 그리고 배우자상속공제액은 배우자가 생존해 있으면 실제 상속받은 금액이 없거나 5억 원 미만인 경우에도 5억 원을 공제받을 수 있다. 따라서 A 고객의 어머니가 아버지의 재산상속을 포기하는 경우 상속재산가액 40억 원에서 부채 5억 원을 차감하고, 일괄공제 5억 원과 배우자상속공제 5억 원을 공제받아 8억 4,000만 원의 상속세를 상속인이 납부해야 한다.

위의 경우 어머니가 상속받은 재산이 없기 때문에 언젠가 어머니가 돌아가시더라도 자녀에게 상속세 부담은 발생하지 않을 것이다. 그런데 만약 A 고객의 어머니가 상속을 포기하지 않고 자녀들과 공동으로 상속을 받는 경우는 어떻게 될까.

앞서 설명한 바와 같이 피상속인의 배우자가 생존해 있으면 실제 상속받은 금액이 없다하더라도 5억 원을 배우자상속공제액으로 한다. 그런데 만약 배우자가 실제 상속받은 금액이 5억 원 이상인 경우에는 공제한도액(최대 30억 원) 범위 내에서 실제 상속받은 금액을 공제 받을 수 있다. 즉 배우자상속공제액이 늘어난다는 이야기이다. 민법상 피상속인의 특별한 유언이 없는 경우 공동상속인은 상속재산을 균등하게 분할하되 배우자는 50%를 가산해서 배우자는 1.5, 자녀 각 1의 비율로 상속받게 된다.

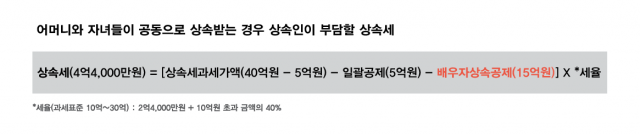

이 법정상속비율에 따라 만약 어머니와 자녀들이 공동으로 상속을 받는다면 상속재산가액(40억 원)에서 부채(5억 원)를 뺀 상속세 과세가액(35억 원) 중 어머니(배우자)는 15억 원, 자녀 2명은 각각 10억 원이 법정상속 지분이 된다. 여기서 배우자의 경우 공제한도액 내에서 배우자가 실제로 상속받는 금액 15억 원 전액을 공제받을 수 있는 것이다. 따라서 어머니가 상속을 포기하시는 경우보다 상속을 받는 경우 배우자상속공제가 5억 원에서 15억 원으로 늘어나게 돼 상속세는 4억 4,000만 원으로 크게 줄어든다.

A 고객은 아버지의 상속재산을 어머니와 자녀들이 공동으로 상속받아 배우자상속공제를 통해 상속세 부담을 4억 원이나 줄일 수 있었다. 그런데 여기서 끝이 아니다. 상속재산을 15억 원이나 받아 본인 명의 재산이 많아진 어머니가 언젠가 돌아가시게 되면 자녀들이 또 상속세를 내야 하는 문제가 남아 있다. 이 문제는 상속세법이 상속인들에게 상속세 연대납부의무를 지우고 있는 점을 활용하면 된다. 즉 상속세는 상속인 또는 수유자가 상속재산 중 각자가 받았거나 받을 재산의 점유 비율에 따라 연대해 납부할 의무가 있다.

그래서 상속세는 반드시 각자가 받은 만큼 내야 하는 것도 아니고, 특정 상속인이 상속받은 재산 범위 내에서 상속세를 전액 부담하더라도 증여세 문제는 발생하지 않는다는 뜻이다. 다시 말하면 A 고객의 어머니가 상속받은 15억 원을 재원으로 상속세 4억 4,000만 원을 모두 납부해도 되며, 이를 통해 자녀들은 두 가지의 효과를 얻을 수 있다.

첫 번째, 자녀 둘이 각각 10억 원의 상속재산을 받으면서 상속세를 내지 않는다는 것이다. 자식이 내야 할 상속세를 어머니가 상속받는 재산으로 대신 내줘도 상속세 대납에 대한 증여세가 없다. 두 번째는 어머니가 상속세 전액을 납부해서 어머니 명의 재산이 감소하므로 향후 어머니 유고시 상속세가 줄어들게 되는 것이다. 어머니가 상속받은 재산 15억 원에서 상속세 4억 4,000만 원을 납부한 후 잔여 상속재산 10억 6,000만 원을 한 푼도 쓰지 않고 그대로 자녀 둘에게 상속해준다고 가정하더라도 자녀들이 부담하는 상속세는 1억 800만 원이다.

결국 어머니가 상속을 포기하는 경우의 자녀들이 부담하는 상속세(8억 4,000만 원)보다 어머니와 자녀들이 공동으로 상속을 받고 어머니가 상속세(4억 4,000만 원)를 전액 납부한다면 향후 자식들이 다시 상속을 받을 때 상속세를 2억 9,200만 원이나 줄일 수 있게 되는 것이다.

A 고객이 어머니의 배우자상속공제를 최대한 활용해 어머니와 공동상속을 받고 자녀들이 내야 할 상속세까지 어머니가 대신 납부하는 방법으로 상속세를 절감하고자 한다면 부친의 상속재산 중에 상속세 납부를 충당할 수 있는 금융 재산이 최소한 상속세 산출세액(4억 4,000만 원) 이상으로 확보돼야 한다. 만약 상속재산이 부동산뿐이라면 상속세 납부를 위해 부동산을 급히 처분하거나 상속세를 물납하는 등의 과정에서 예기치 않은 손실을 볼 수도 있기 때문이다. 특히 우리나라의 경우 재산이 부동산에 치우치고 금융 재산의 비중이 낮은 경우가 많아 미리미리 상속세 재원을 마련해 두는 것이 필요하다. 하나의 예시로 생명보험사의 종신보험 가입을 통해 보험금의 형태로 물려주는 것이 가장 현실적인 방법이다.

/신한라이프 상속증여연구소 김준희 수석연구원

※신한라이프 상속증여연구소

신한라이프는 자산가 고객에게 상속과 증여에 대한 전문적 WM(Wealth Management) 서비스를 제공하기 위해 지난 8월 11일 ‘상속증여연구소’를 업계 최초로 오픈했다. 상속증여연구소는 기존 부유층은 물론 최근 부동산과 주식 등의 자산 가치 상승으로 상속과 증여에 대해 관심을 가지는 고객까지 확대해 전문적인 상속 증여 콘텐츠를 연구 개발하고 있다.