오는 2025년 중국 주요 배터리 업체들의 생산능력이 한국 기업들의 3배에 달할 가능성이 있는 것으로 분석됐다. 규모의 경제를 앞세우며 해외 진출을 본격화하는 중국 업체들에 밀리지 않기 위해 국내 배터리 업계는 기술력과 비용 절감으로 승부를 보겠다는 전략이다. 중국과의 장기전에 대비할 수 있도록 인재 양성 등 제도적 지원이 시급하다는 지적이 나온다.

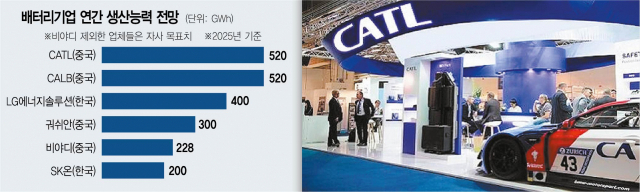

17일 서울경제가 한국과 중국의 대형 배터리 셀 업체들의 연간 생산능력 전망치(2025년 기준)를 집계한 결과 중국이 2,168GWh(기가와트시)로 한국(722GWh)의 3배 수준에 달했다.

중국에서는 세계 최대 배터리 업체인 CATL과 CALB가 각각 520GWh를 목표치로 정했고 궈쉬안은 300GWh를 목표로 하고 있다. 후발 주자인 에스볼트는 600GWh까지 증설하겠다는 다소 희망 섞인 목표치를 제시하기도 했다. 한국에서는 LG에너지솔루션과 SK온이 각각 400GWh, 200GWh 이상으로 생산능력을 확대하기로 했다. 업계 관계자는 “중국 업체들 중 일부는 자금 조달을 위해 목표치를 과하게 제시한 측면이 있다”면서도 “세계 최대 전기차 시장인 자국 내 경쟁에서 이기고 해외 진출을 본격화하기 위해 공격적인 증설에 나서고 있다”고 설명했다.

실제로 CATL은 올해 해외 첫 생산 기지인 독일 공장을 가동할 예정이다. 초기 단계의 생산능력은 연 14GWh에 불과하지만 3년 내 100GWh로 증설하겠다는 계획이다. 궈쉬안은 테슬라로 추정되는 미국 전기차 업체에 총 200GWh 규모의 배터리를 공급하는 계약을 맺은 데 이어 미국 현지에 배터리 공장을 설립하는 방안을 검토하고 있다. 중국이 생산을 독점하는 리튬인산철(LFP) 배터리에 대한 글로벌 수요가 증가하면서 중국 배터리 업계의 해외 진출이 가시화하고 있다는 분석이 나온다.

박철완 서정대 교수는 “에스볼트가 코발트 프리 배터리로 경쟁력을 갖추는 등 중국 배터리 후발 업체들도 세계 시장에서 예의 주시해야 하는 수준으로 성장하고 있다”면서 “올해도 한국과 중국 간 배터리 점유율 격차가 더욱 벌어질 가능성이 높다”고 내다봤다.

한국 배터리 업계는 중국의 공세에 맞서기 위해 차세대 배터리 개발과 비용 절감에 속도를 내고 있다. LG엔솔·SK온·삼성SDI 등 배터리 3사는 전고체 배터리 개발에 주력하고 있다. LG엔솔이 개발하는 리튬황 배터리의 경우 드론과 같은 비행체에 탑재될 수 있어 전기차 이외 시장을 공략한다는 의미가 있다.

리튬·니켈 등 원자재 가격이 치솟는 가운데 배터리 3사는 원가 절감을 위해 배터리 재활용 기술 확보에도 공을 들이고 있다. SK이노베이션은 폐배터리에서 순도 높은 리튬을 뽑아낼 수 있는 수산화리튬 추출 기술을 보유하고 있다. 재활용 기술이 본격 상용화되면 회수 및 운송 비용 등을 가정했을 때 LFP 배터리에 비해 한국 업체들이 주도하는 하이니켈 배터리의 원가 개선 속도가 더욱 빠를 것으로 전망된다.

문제는 연구개발(R&D)과 공정 설계·생산에 필요한 인력이 턱없이 부족하다는 점이다. 한국전지산업협회에 따르면 부족한 인력은 석·박사급 1,013명, 학사급 1,810명으로 추정된다. 이에 정부도 매년 ‘1,100명 이상’ 규모로 산업계의 수요에 맞는 수준별 인력 양성 추진 계획을 발표했지만 업계에서는 기대에 미치지 못한다’는 평가가 지배적이다. 업계의 한 고위 관계자는 “중국과의 장기간 경쟁에 대비하려면 무엇보다 충분한 인력이 뒷받침돼야 한다”면서 “배터리 내재화를 시도하는 완성차 업체들도 배터리 인력을 흡수하고 있어 인재 확보가 쉽지 않은 상황”이라고 우려했다.