시가총액 상위 28개 기업들이 지난해 확정급여(DB)형 퇴직연금 사외 적립금에 6조 원이 넘는 돈을 쏟아부은 것으로 집계됐다. 300조 원에 육박하는 퇴직연금 중 기업들이 책임지고 운용해야 하는 DB형의 운용 수익률이 유독 떨어지면서 기업들의 재무적 부담이 커지고 있다. 특히 지난해 정보기술(IT) 기업을 중심으로 진행된 임직원 임금 인상 바람이 올해 재계 전반으로 확산하면서 기업들의 퇴직연금 부채가 큰 폭으로 늘어날 수 있다는 우려도 나온다. 개인들이 직접 운용하는 확정기여(DC)형과 개인형퇴직연금(IRP)의 경우 주식 투자 증가 영향으로 그나마 개선되고 있지만 DB형은 수익률 제고가 시급한 상황이다.

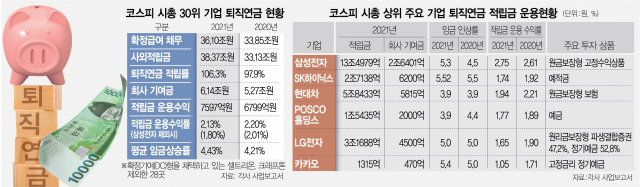

26일 서울경제가 코스피 시총 상위 30위에 속하는 기업 중 DB형 제도를 택한 28곳의 2021년 사업보고서를 분석한 결과 지난해 말 기준으로 이들 기업이 임직원의 미래 퇴직금 지급을 위해 쌓아둔 사외 적립금은 38조 3744억 원에 달했다. 전년도 33조 1313억 원에서 15.8% 증가한 수치다. 이들 기업이 미래에 지급해야 하는 퇴직금을 현재 기준으로 반영한 확정급여 부채가 36조 1012억 원이라는 점을 고려할 때 적립률은 106.3%에 달한다. 이는 퇴직금 지급 여력이 충분하다는 의미로 그만큼 자금력이 있는 대기업들이 넉넉하게 적립금을 쌓아둔 것으로 풀이된다.

그러나 이는 기업들의 부담으로 돌아오고 있다. 개인이 직접 운용하는 DC형과는 달리 DB형 퇴직연금은 회사가 직원 퇴직금을 관리하기에 미래 퇴직금에 해당하는 부채를 미리 사외(금융사)에 쌓아두도록 하고 있다. 해마다 직원들의 근속연수가 늘어나고 임금도 인상되기에 일정 부분 매년 적립금을 쌓아야 하지만 임금이 예상보다 더 가파르게 상승하거나 운용 수익률이 부진하면 추가로 납입해야 하는 돈이 눈덩이처럼 불어난다.

실제 지난해 이들 기업은 퇴직연금 적립금에 6조 1419억 원의 기여금을 쏟아부었다. 전년도 5조 2728억 원에 비해 16.5% 늘어났다. 이들 기업의 미래 평균임금 상승률이 4.21%에서 4.43%로 높아졌지만 이자 수익률은 2.20%에서 오히려 2.13%까지 떨어졌기 때문이다. 퇴직연금 규모가 이번 조사 대상 회사 가운데 35%를 차지하고 수익률도 2.75%로 가장 높은 삼성전자를 통계에서 제외할 경우 나머지 기업들의 수익률은 1.80%까지 떨어진다. 대부분 예금이나 고정 금리형 보험 등 저금리 안전자산으로 운용하고 있기 때문으로 분석된다. 실제 이들 기업의 확정급여 채무는 2020년 33조 8559억 원에서 2021년 36조 1012억 원으로 2조 2453억 원(6.63%) 늘어났지만 한 해 퇴직연금 적립금의 이자 수익은 3361억 원을 벌어들인 삼성전자를 포함해도 7597억 원에 불과했다.

사업자별로 살펴봐도 기여금이 전년 대비 늘어난 곳이 17곳으로 60%를 차지했다. 조사 대상 28곳 중 22곳의 이자 수익률이 전년보다 낮아진 반면 임금 상승률이 높아진 곳은 15곳에 달했다. 일례로 카카오는 2021년 임금 인상률을 전년 대비 0.4%포인트 높은 5.4%로 올려 잡아 DB형 퇴직연금 부채가 836억 원에서 1110억 원으로 32.7% 늘었다. 하지만 전년도 사외 적립금의 연간 이자 수익은 11억 6900만 원(수익률 1.05%)에 불과했다. 카카오는 재무상 연금 부채가 늘어나는 부담을 막기 위해 지난해 470억 원의 기여금을 투입했다. 전년도에 175억 원을 냈던 것과 비교해 168.7% 늘어났다. 카카오는 올해도 269억 원의 기여금을 추가 투입해야 할 것으로 관측하고 있다.

국내 고용 1위 사업장인 삼성전자 역시 지난해 임금 인상률을 전년 대비 0.8%포인트 늘어난 5.3%로 책정하며 퇴직연금 부채가 9조 7540억 원에서 11조 1736억 원으로 14.6% 늘었다. 이에 전년보다 22.27% 늘어난 2조 6400억 원의 기여금을 투입해 사외 적립금은 13조 4979억 원까지 늘어났다. 이 밖에도 SK하이닉스가 전년 대비 82% 늘어난 6200억 원을 기여금으로 지출했고 현대차(5816억 원), LG전자(4500억 원), 기아(3500억 원), POSCO홀딩스(2000억 원), LG에너지솔루션(1470억 원), 현대중공업(1350억 원) 등이 기여금을 투입했다. 대부분 적립금의 이자가 임금 상승률을 따라가지 못했다. SK하이닉스는 미래 임금 상승률을 5.52%로 책정했지만 적립금 운용 수익률은 1.74%에 그쳤고 LG전자 역시 운용 수익률(1.64%)이 임금 상승률(5.0%)에 못 미쳤다.

특히 최근 인력난에 따른 임금 인상 바람이 재계 전반으로 번지며 기업들의 재무적 부담이 급격히 늘어날 수 있다는 우려도 나온다. 실제 올 들어 LG그룹은 LG CNS와 LG이노텍·LG에너지솔루션이 올해 임직원의 임금을 각각 10%씩 올려주기로 한 데 이어 LG전자도 8.2%의 연봉 인상률을 확정했다. 또 카카오는 임직원 연봉 총액을 15% 인상하기로 했고, 삼성전자와 SK하이닉스도 전년과 비슷한 수준인 8% 가량의 인상안이 나올 것으로 관측되고 있다. 각 사의 재무제표 등에 따르면 LG전자는 미래 임금이 1% 오를 경우 퇴직연금 부채가 3311억 원 가량, SK하이닉스는 2815억 원가량 늘어날 전망이다. 송홍근 자본시장연구원 선임연구위원은 “미래 임금 상승률을 너무 높게 잡으면 연금 부채가 지나치게 늘어나기에 사업자와 근로자가 서로 수용 가능한 범위로 조정하는 과정을 어느 정도 거친다”며 “올해 임금 인상 폭이 코로나로 인한 노동문제 등으로 일시적으로 유달리 높게 나온 것이라면 장기 평균치를 따지는 임금 인상률에 큰 변화가 없겠지만 앞으로 어떻게 될지 지켜볼 필요는 있다”고 설명했다.

전문가들은 DB형 제도를 채택하고 있는 기업들이 지금이라도 실적 배당형 금융 상품의 비중을 높여 적립금의 수익률을 4~5% 수준까지는 끌어올릴 필요가 있다고 조언한다. 지난해 기준 171조 5000억 원까지 불어난 DB형 적립금은 전체의 95.2%가 예금 등 고정 금리형 상품으로 운용되고 있다. 송 위원은 “연평균 5.5%의 수익률을 내는 국민연금은 적립금을 2배로 만드는 데 13년이 걸리지만 대부분 안전자산으로 운용되고 있는 DB형 적립금은 수익률을 2.6%로 계산해도 27년이 걸린다”며 “성장성이 높아 적립금의 부족한 운용 수익률을 회사의 영업이익으로 계속 채워넣을 수 있다면 괜찮겠지만 그렇지 않은 곳들은 퇴직연금 부채로 인한 재무적 부담이 기업가치 훼손으로까지 이어질 수 있을 것”이라고 말했다.