50대 투자자 O 씨는 2000년 율촌화학을 주당 6500원에 600주를 매입하고 아직까지 보유하고 있다. 그는 매년 배당금을 꼬박꼬박 챙기는 재미가 있었기 때문이다. 20여 년간 그가 받은 배당금은 총 583만 원. 그 사이 주가는 2만 2550원으로 올라 246.9%의 수익까지 챙겼다.

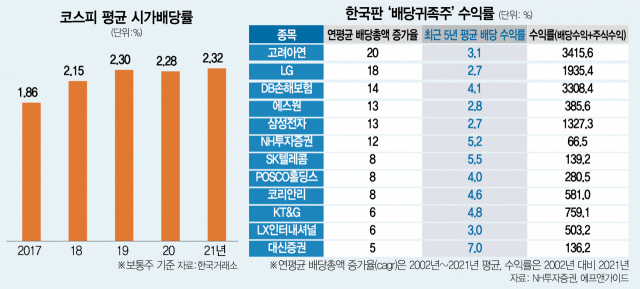

증시 부진이 이어지는 가운데 꾸준히 배당 규모를 늘리며 안정적인 수익을 보장한 한국판 ‘귀족배당주’에 대한 관심이 커지고 있다. 미국에서는 50년간 배당을 빠짐없이 해온 코카콜라와 같은 고배당주들이 투자자들부터 꾸준한 인기를 끌어왔다. 국내 기업들이 대체적으로 ‘짠물 배당’을 하고 있으나 일부 기업들은 20년 이상 배당을 해온 배당 우등생 기업으로 나타났다. 이런 주식의 경우 20년간 배당과 주가 차익을 합쳐 투자수익률이 최대 3400% 수준에 이르는 것으로 나타났다.

25일 서울경제가 NH투자증권(005940)에 의뢰해 △최근 20년(2002~2021년) 연속 배당 실시 △매년 배당 총액 증액 △배당수익률이 2% 이상, 2021년 기준 배당 총액이 500억 원 이상 △배당수익률 감소 횟수가 10회 미만인 기업 기업들을 추리자 총 12곳으로 집계됐다. 고려아연(010130)·LG·DB손해보험(005830)·에스원(012750)·삼성전자(005930)·NH투자증권·SK텔레콤(017670)·POSCO홀딩스(005490)·코리안리(003690)·KT&G(033780)·LX인터내셔널(001120)·대신증권(003540) 등이 여기에 해당한다.

이들 귀족배당주 중에서도 20년간 주가 상승률 역시 높았던 기업은 투자수익률이 특히 더 눈에 띈다. 고려아연의 경우 2002년 12월 30일 1만 8000원이었던 주가가 지난해 말 기준 51만 1000원(수정 주가 기준)으로 상승했고, 같은 기간 주당배당금(DPS)은 500원에서 2만 원으로 올랐다. 이 기간 이자율을 고려하지 않은 고려아연의 총 투자수익률은 3415.56%에 이른다. 예를 들어 2002년 당시 180만 원가량을 들여 고려아연 주식 100주를 사들인 후 20년간 보유한 투자자의 총 투자 수익은 주가 상승 수익 4930만 원, 배당 수익 1218만 원을 더한 6148만 원에 달한다. 벌어들인 금액을 주식으로 재투자한 경우 이익 규모는 더욱 불어난다.

DB손해보험과 LG·삼성전자의 장기 투자수익률 역시 돋보인다. DB손해보험은 20년간 주가가 2253%(2295원→5만 4000원), DPS는 1300%(250원→3500원) 올랐다. 20년 전 약 23만 원(100주)을 투자했다면 주식 수익(517만 원)과 배당 수익(242만 원)만으로 759만 원의 시세 차익 등 총 3308% 수준의 투자수익률을 누릴 수 있었던 셈이다. 같은 기간 주가와 배당 규모가 큰 폭으로 증가한 LG와 삼성전자의 총 투자수익률은 각각 1935%, 1327%에 이른다. 이 밖에 KT&G(759%), 코리안리(581%), LX인터내셔널(503%) 등 역시 주가 수익과 배당 수익이 시너지를 내며 비교적 높은 투자수익률을 기록했다.

편득현 NH투자증권 WM마스터즈 전문위원은 “배당금 규모가 일정 금액 이상이 되는 중대형사 중에서 꾸준히 배당수익률을 유지하는 기업을 배당귀족주로 꼽을 만하다”며 “다만 사업의 성장성이 없으면 배당컷 우려가 있기에 단순히 배당 수익률만 봐서는 안 된다”고 설명했다.

최근 물가 상승 압박에 따른 금리 인상 등 긴축 기조로 증시가 불안한 상황에서는 이처럼 꾸준히 배당을 늘리는 고배당주의 매력이 배가된다. 이 때문에 미국에서는 변동장 때 마다 스탠더드앤드푸어스(S&P)500 소속 기업 중 25년 이상 연속으로 배당액을 늘려온 귀족배당주가 안정적인 투자처로 주목 받아 왔다. 국내 금융 투자 업계에서도 증시 부진 지속에 고배당주를 투자 대안으로 제시하는 목소리가 늘어나고 있다. 배당 규모나 배당수익률이 대내외적 불확실성에 대응하는 주가 민감도에도 영향을 미칠 수 있다는 분석이다. 김용구 삼성증권 연구원은 “증시 변동성 확대와 함께 기업들의 장래 실적 펀더멘털(기초체력) 불확실성이 높아지고 있는 상황에서 안정적인 고배당주는 변동성을 방어하는 버팀목으로 부각이 될 수 있다”고 말했다.

다만 전문가들은 무작정 배당을 많이 주는 주식을 포트폴리오에 담기보다는 여러 지표를 고려해 장기간 배당을 높여갈 수 있는 펀더멘털을 갖춘 기업에 투자해야 한다고 조언한다. 기업의 이익 규모와 긴밀한 연관이 있는 배당 총액 규모가 충분히 크면서 배당수익률이 꾸준히 개선되는 기업을 선별해야 한다는 것이다. 기업의 실적 전망 역시 눈여겨봐야 할 요소다.