삼성전기(009150)가 역대 최대 1분기 실적을 발판 삼아 주가 20만 원선을 다시 돌파할 수 있을지 주목된다. 중국 재조 고정 등의 악재에도 불구하고 고성능 패키지 기판이나 적층세라믹커패시터(MLCC)와 같이 고부가가치 제품들의 수요가 꾸준히 늘어날 전망이다. 증권가에서는 삼성전기가 이 같은 ‘효자’ 제품들을 바탕으로 수익성이 꾸준히 개선될 것이라고 보고 있다.

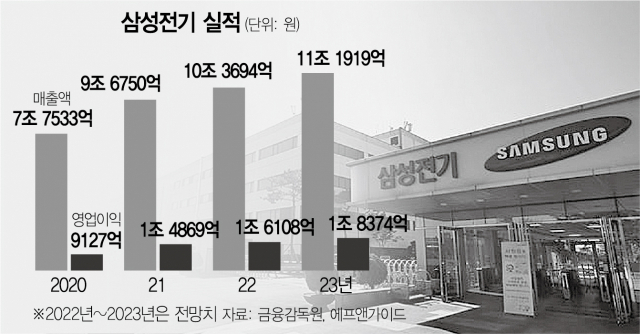

8일 한국거래소에 따르면 삼성전기는 올해 1분기 연결기준으로 매출 2조 6168억 원, 영업이익 4105억 원을 기록했다. 매출과 영업이익은 전년 동기 대비 각각 14.2%, 15.1% 증가했으며 모두 삼성전기의 역대 1분기 실적 중 최대 기록이다. 전체 분기 기준으로는 2021년 3분기(매출 2조 6887억 원, 영업이익 4578억 원) 다음으로 두 번째로 높다.

1분기 실적에 대한 우려가 있었으나 이를 떨쳐내는 성적을 내놨다. 금융정보업체 에프앤가이드(064850)의 컨센서스(증권사 전망치 평균)에 따르면 삼성전기의 1분기 매출은 2조 5236억원, 영업이익은 4033억원으로 전망됐다. 김록호 하나금융투자 연구원은 “중국의 스마트폰 재고조정과 PC의 수요둔화로 인해 실적에 대한 우려가 많았지만 컨센서스에 부합하는 실적을 달성했다”고 밝혔다.

고성능 패키지 기판이 가파른 성장세를 보이며 효자 노릇을 톡톡히 하고 있다. 삼성전기는 고밀도 회로기판(HDI)과 연성인쇄회로기판(FPCB) 사업을 철수한 뒤 고부가 패키지 기판에 투자를 집중하고 있다. 증권가는 5세대(5G) 이동통신 스마트폰 보급율이 늘어나며 5G 안테나용 통신모듈용, 시스템인패키지(SiP) 기판 및 고사양 애플리케이션 프로세서(AP)용 기판의 수요의 성장세가 지속될 것으로 예상한다. 또 서버·네트워크 시장의 성장세가 이어져 고다층 대면적 기술을 요구하는 반도체 패키지 기판(플립칩-볼그리드어레이·FC-BGA) 수요 성장이 계속될 것으로 전망한다. 삼성전기는 고사양 AP와 초박형 중앙처리장치(Ultra Thin CPU)용 고부가 패키지기판의 공급을 확대할 방침이다. 특히 삼성전기는 이번 하반기에 국내 최초 고부가 서버용 패키지기판을 양산할 예정이다. 애플의 M2 프로세서용 기판의 공급도 유력하다고 알려졌다. 김지산 키움증권(039490) 리서치센터장은 “삼성전기는 FC-BGA에만 1조 6000원 수준의 대규모 투자를 진행하고 있고 서버와 네트워크 시장 공략을 통해 제품 고도화와 고객 다변화 성과를 이루어 낼 것이다”며 “애플의 M 시리즈 프로세서용 FC-BGA를 주도적으로 공급할 것이다”고 전망했다. 고의영 하이투자증권 연구원은 “반도체 패키지 기판의 영업이익 기여도는 2021년 15%에서 2022년 30%로 확대될 것으로 보인다”며 “특히 FC-BGA 매출이 연평균 20% 성장해 지난 해 5800억 원에서 2024년에 1조 원에 근접할 것이다”고 예측했다.

삼성전기의 주력 사업인 MLCC도 고부가제품 시장을 공략하며 성장을 이어가고 있다는 점도 매력포인트다. 1분기 재고 조정의 악영향을 고성능 산업용·전장용 제품 및 IT용 소형·초고용량 MLCC 등 고부가제품 공급 확대로 뚫었다는 분석이 나온다. 증권업계는 5G와 서버, 전기차 관련 고부가 MLCC 수요는 견조할 것으로 전망한다. 삼성전기는 소형·초고용량 등 IT용 수요에 능동적으로 대응하고 산업용·전장용 시장은 고온·고압 등 고신뢰성 제품 라인업을 확대해 적극 공략한다는 계획이다. 백길현 유안타증권(003470) 연구원은 “올해 5G 등 고성능 중심의 정보기술(IT) 수요가 견조하다. 전장 및 산업용 MLCC 비중 증가로 양호한 수익성을 달성할 것으로 기대한다”고 말했다. 이동주 SK증권 연구원은 “MLCC의 경우 전방 수요 약세로 2분기 일부 제품의 판가 인하가 예상되지만 산업용과 전장용 출하가 견조해 그 영향이 크지 않을 것”이라며 “2분기부터 재고 보충 수요도 예상된다”고 전망했다.

삼성전기는 광학통신부문에서도 전장용 카메라모듈의 수요 확대와 플래그십·폴더들폰용 모듈의 성장세에도 대비한다는 전략이다.

증권업계는 삼성전기가 러시아의 우크라이나 침공 사태와 중국 봉쇄의 장기화로 향후 단기 불투명하지만 주가가 오를 여력은 충분하다고 분석했다. 악재가 이미 주가에 선반영됐다고 보기 때문이다. 에프앤가이드의 컨센서스에 따르면 삼성전기의 적정주가 24만 1556원이다. 6일 종가 16만 3500원에서 47.74% 상승할 여력이 있다는 전망이다. 최보영 교보증권(030610) 연구원은 “중국 락다운 영향으로 단기적인 업황 회복은 어려우나 모든 악재가 반영돼 저점을 다져가는 시기로 2분기 말 이후 반등을 기대한다”고 예측했다.