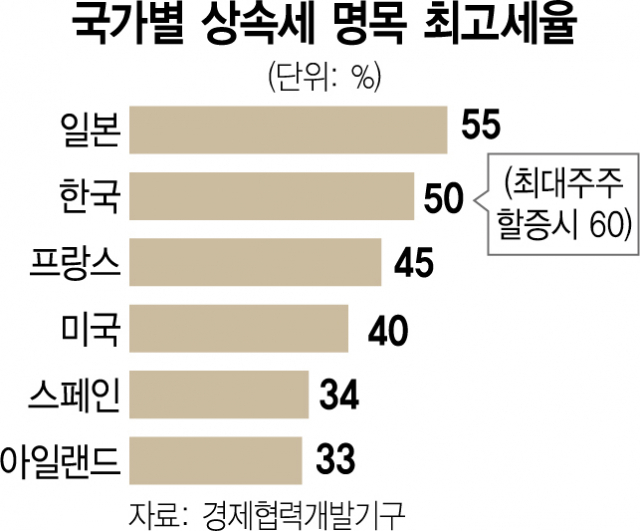

법인세와 함께 상속세 개편 역시 윤석열 정부가 시급하게 검토해야 할 사안 중 하나로 꼽힌다. 사실상 세계 최고 수준의 세율(최대주주 할증 시 최고세율 60%)과 까다로운 공제 조건 탓에 안정된 일자리와 탄탄한 기술을 가진 기업들의 승계가 가로막히는 경우가 빈번하기 때문이다.

특히 상속세를 현행 ‘유산세 과세 방식’에서 ‘유산취득세 과세 방식’으로 바꾸는 것에 대한 논의가 급물살을 타고 있다. 추경호 부총리 겸 기획재정부 장관은 지난달 국회에 제출한 서면 답변에서 “응능부담 원칙(납세 능력에 따라 세금 부담), 과세 체계 합리화 및 국제적 동향 등을 감안해야 한다”며 “현행 상속세 제도를 유산취득세로 전환할 필요가 있다”고 밝힌 바 있다.

추 부총리의 언급대로 과세 방식이 바뀔 경우 상속세 부담액은 확 줄어들게 된다. 현행 유산세 방식은 고인(피상속인)이 사망 시점에 보유했던 모든 재산에 상속세율을 적용한다. 반면 유산취득세는 상속인이 실제로 취득한 유산에 세율이 적용된다. 가령 고인이 재산 50억 원을 자녀 2명에게 각 25억 원씩 물려준다고 가정할 경우 유산세는 전체 재산인 50억 원에, 유산취득세는 상속인이 받는 25억 원에 각각 공제가 적용된 뒤 세율이 적용된다. 상속세는 과표가 커지면 세율이 높아지는 누진세율이기 때문에 과표 자체가 큰 유산세가 유산취득세보다 세 부담이 더 크다.

이 때문에 일각에서는 유산취득세로의 개편이 부자 감세나 다름없다고 지적한다. 하지만 전문가들은 상속세 개편을 조세 제도 정상화 작업의 일환으로 봐야 한다고 말한다. 김학수 한국개발연구원(KDI) 재정·사회정책연구부장은 “유산취득세는 개인이 실제로 받은 돈에 세율을 적용하기 때문에 과세 형평성을 보장한다”고 말했다. 또 유산취득세로 전환하게 되면 고인의 재산이 생전에는 소득세의 과표가, 사망 후에는 상속세의 과표가 되는 이중과세 논란 역시 피할 수 있다. 상속세를 부과하는 경제협력개발기구(OECD) 23개국 중 19개국이 유산취득세를 운용 중인 것도 이러한 이유에서다.

다만 여소야대 형국에서 과세 체계의 전면 개편은 오랜 시간이 걸릴 수밖에 없다. 추 부총리 역시 “연구 용역과 전문가 TF 등을 통한 의견 수렴이 필요하다”며 충분히 검토하겠다는 입장을 나타냈다. 이에 일단 상속세 자체를 손보기보다는 공제 제도를 손봐 기업의 부담을 줄여주는 일이 우선이라는 주장이 나온다. 대통령이 직접 개정할 수 있는 가업상속공제 적용 요건을 완화해달라는 요구가 대표적이다. 가업상속공제는 피상속인이 생전에 10년 이상 경영한 중소기업 등을 상속인에 승계할 때 최대 500억 원까지 상속공제해주는 제도다.

기재부 관계자는 “공제 한도보다는 요건 자체를 완화해야 한다는 목소리가 많다”고 밝혔다. 현재 가업승계공제 혜택을 받은 상속인은 7년간 업종과 자산·근로자수·지분 등을 유지해야 한다. 정재연 강원대 교수는 “업종과 자산 처분 등 기업의 동일성에 대한 기준은 급변하는 경영 환경에 적합하지 않다”며 동일성 요건이 없는 독일과 일본 등의 사례를 참고해야 한다고 지적했다.