고물가 충격에 시장금리가 폭등하면서 회사채 시장도 차갑게 얼어붙고 있다. 국고채와 회사채 간 금리 격차가 큰 폭으로 확대된 가운데 신용등급이 AA 이상인 초우량 기업들 중에서도 투자자를 찾기 어려워 연 4%가 넘는 금리로 회사채를 발행하는 경우가 점점 늘어나는 모습이다. 이에 신용등급이 낮은 기업들의 경우 가격 협상력 약화로 회사채 발행을 통한 자금 조달에 어려움을 겪을 것이라는 우려가 커지고 있다.

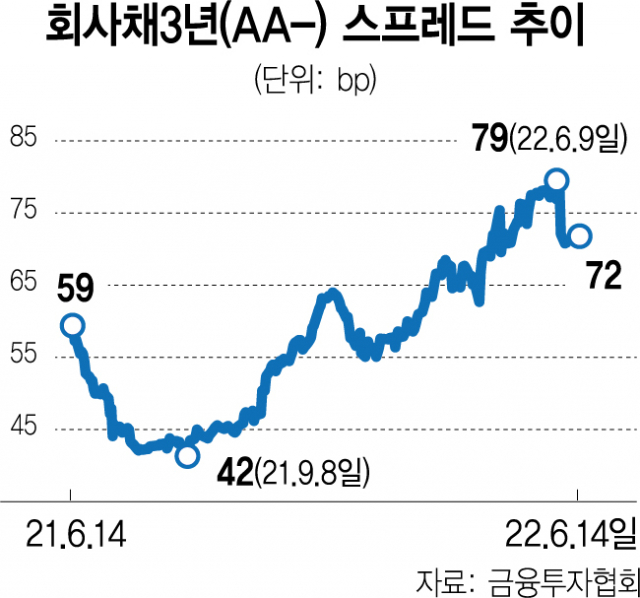

14일 금융투자협회에 따르면 이날 국고채 3년물과 회사채 3년물(신용등급 AA- 기준) 간 금리 차이인 신용 스프레드는 72bp(1bp=0.01%)를 기록했다. 이달 들어 스프레드는 79bp까지 치솟으며 최근 1년 내 최대치를 찍었다. 지난해 6월(14일 기준 31bp)과 비교하면 2배 수준이다. 한편 이날 채권시장에서 AA- 회사채(무보증 3년)의 민평 금리는 전일 대비 4.8bp 오른 연 4.270%, BBB- 회사채는 3.7bp 오른 연 10.109%로 치솟았다. 한국전력공사채(한전채) 3년물 금리 역시 연 4.109%로 마감하며 연일 4%대를 웃도는 모습이다.

시장금리 급등세가 지속되면서 AA 등급 이상의 초우량 회사채 중에서도 연 4% 이상의 금리로 발행·유통되는 경우가 늘어나고 있다. 신용등급이 AAA인 한국전력공사가 가장 최근 발행한 5년물 회사채의 표면금리는 연 4.030% 수준이다. 같은 AAA 등급 중 한국동서발전 5년물 역시 연 4.015% 금리로 발행됐으며, SK텔레콤 5년물은 지난해 10월(연 2.694%) 대비 큰 폭으로 오른 연 3.836%에 발행됐다.

마찬가지로 이달 발생된 AA+ 회사채인 SK 5년물은 발행금리가 연 4.135%에 달한다. 이 밖에 AA- 등급 가운데에서는 호텔신라 5년물(연 4.170%), SK네트웍스(연 4.066%) 등의 발행금리가 4%대 수준을 기록했다.

초우량 회사채들의 금리가 크게 뛰면서 신용등급이 낮은 회사들의 자금 조달이 더 어려워질 수 있다는 우려가 커지고 있다. 투자 수요층이 원하는 금리 상단 수준이 높아지면서 이달 발행된 BBB+~BBB- 등급 회사채들의 발행금리는 최대 연 5.5% 수준까지 뛰었다. 5월 국내 회사채 발행 규모는 7조 8760억 원으로 지난달(8조 5400억 원) 대비 7000억 원가량이 감소했는데 이 중 BBB 등급 이하 회사채의 비중은 6% 수준에 불과했다. 반면 AA 등급 이상 회사채는 전체 중 절반 가까이(49.9%)를 차지했다. 한 증권사 관계자는 “자금 조달 환경이 타이트해지면서 미매각 등을 피하기 위해 기업들이 공모 대신 사모채 발행을 하는 경우가 늘어나는 모습”이라고 말했다.

전문가들은 인플레이션 우려 확산에 따라 당분간 회사채를 비롯한 채권시장의 변동성이 커질 가능성이 높다고 내다봤다. 최성종 NH투자증권 연구원은 “미 연방준비제도(Fed·연준)의 긴축 강화 우려가 커지며 신용 스프레드 확대세가 지속될 수밖에 없는 환경”이라며 “금리 자체에 대한 경계심이 시장에 반영되고 있기 때문에 당분간은 변동성이 불가피하다”고 덧붙였다.