매각이 추진 중인 3차원(3D) 구강 스캐너 전문기업 메디트 인수에 한국타이어그룹이 관심을 보이면서 몸값 3조원대의 대형 M&A(기업 인수·합병) 거래에 변수가 될 지 주목된다.

6일 투자은행(IB)업계에 따르면, 한국타이어그룹은 메디트 인수를 위한 검토에 들어갔다. 업계 관계자는 “기존 사업과 연관성은 없지만 한국타이어그룹이 사업 다각화 차원에서 (메디트 인수를) 논의하는 것으로 안다” 면서 “사모펀드(PEF)와 컨소시엄을 이뤄 입찰에 참여하는 방안이 검토되고 있다”고 전했다.

한국타이어는 지난해 조현범 회장 취임 후 타이어 제조사에서 기술 기업으로 변모하기 위해 M&A에 드라이브를 걸고 있다.

조 회장 체제의 첫 투자로 지난해 12월 캐나다 초소형 정밀기계(MEMS) 설계 업체인 프리사이슬리 마이크로테크놀로지(프리사이슬리)를 2045억원에 인수했다. 프리사이슬리는 △5세대(5G) 이동통신 △자율주행 솔루션 △의료영상장비 △메타버스(AR·VR) △항공우주 등의 핵심 부품으로 폭넓게 활용되고 있는 광학 초소형 정밀기계 설계업체다.

한국타이어는 지난해 신사업 발굴과 신성장동력 확보를 위해 M&A를 전담할 자회사 아이앤비코퍼레이션도 설립했다.

메디트 지분 57.5%를 보유한 사모펀드 운용사 유니슨캐피탈은 씨티글로벌마켓증권을 매각 주관사로 오는 19일 예비입찰을 진행할 계획이다. 매각 대상은 유니슨 지분과 장민호 창업자 등 특수관계인 지분을 포함한 100%다. 전체 매각가는 메디트의 실적 개선 및 글로벌 시장 지배력 확대 등에 3조~4조원이 거론된다.

메디트는 치아 본을 뜨지 않고 스캐너를 활용해 치과 치료를 할 수 있게 도와주는 의료 기기다. 최근에는 무선 스캐너인 ‘i700’과 합리적인 가격대인 ‘i600’를 국내·외 시장에 동시에 출시했다. 높은 기술력에 비해 낮은 가격 덕분에 의료계에서는 가성비 있는 제품으로 인정받고 있다. 단순 스캐너를 넘어서 인공지능 기능을 추가한 소프트웨어를 활용해 향후 의료 데이터 영역으로 사업을 확대할 수 있다는 것이 회사 측의 설명이다.

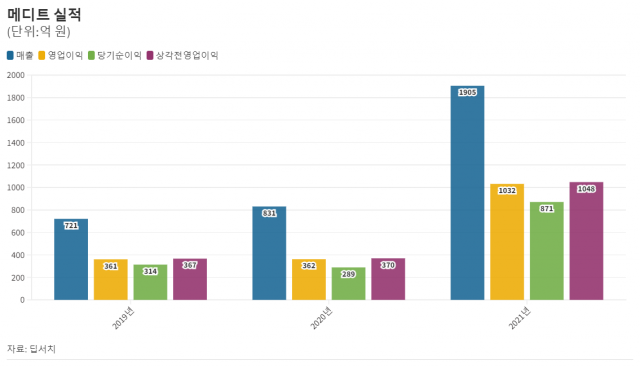

실적도 최근 가파르게 호전되고 있다. 매출은 2019년 721억 원에서 지난해 1905억 원으로 급증했고 같은 기간 영업이익은 361억 원에서 1032억 원, 순이익은 314억 원에서 871억 원으로 치솟았다.

M&A에서 인수가격 산정의 기준이 되는 ‘법인세 및 이자 등 상각전 영업이익’ 역시 367억 원에서 1048억 원으로 급증했다. 의료 기기는 해외에서도 상각전 영업이익의 20~30배를 매각가로 책정할 만큼 투자 열기가 높다. IB업계에서는 메디트가 올 해 실적이 지난해 보다 달성할 경우 3조원의 매각가가 가능할 것으로 보고 있다.

글로벌 의료 기기 업계 중에서는 스위스 기업으로 글로벌 임플란트 업계 1위인 스트라우만이 외국계 자문사와 계약을 체결하는 등 메디트 인수에 적극적인 의지를 보이고 있다. 아울러 미국의 치과 의료 기업 엔비스타도 지난해 케어스트림에 이어 올해 메디트 인수를 고려하는 것으로 전해졌다. 스트라우만과 엔비스타 모두 메디트의 글로벌 유통사다. PEF 중에서는 칼라일그룹·TPG·CVC캐피탈 등 글로벌 운용사와 국내에서는 MBK파트너스 등이 입찰 참여를 고민하고 있다.