LG화학, SK케미칼, SK이노베이션, 카카오. 공통점은? 눈치 빠른 개미투자자들은 벌써 ‘감’ 잡으셨겠죠. 물적분할을 통해 자회사를 상장시켰거나 상장시킬 예정인 기업입니다. 물적분할을 통해 자회사를 상장시키면 기존 주주 지분은 희석돼 모회사 주가에는 악재로 작용합니다. 개미들이 물적분할 후 자회사 상장을 ‘빌런 오브 빌런’으로 여기는 이유도 이 때문입니다. 다행히 금융위원회가 물적분할을 어렵게 하는 제도 개선안을 발표했습니다. 물적분할이 뭔지, 뭐가 바뀌는 건지, 과연 개미들의 '피눈물'이 줄어들지 <코주부>에서 상세히 짚어드리겠습니다.

기업분할하는 건데…왜 주가에 악재?

분리된 사업의 미래를 보고 주식을 산 사람은 억울할 수 있겠지만, 물적분할 자체는 사업 경쟁력을 강화한다는 차원에서 기존 주주에게 꼭 나쁘다고만 볼 순 없습니다. 그러나 물적분할한 자회사를 기업공개(IPO)해버리면 얘기가 다르죠. 기존 주주의 지분가치가 희석돼 대체로 모회사의 주가가 떨어집니다.

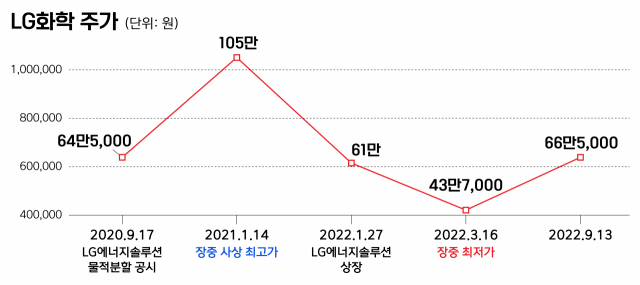

실제 사례를 볼까요. 지난 2020년 9월 LG화학은 전기차 배터리 사업을 떼어내 LG에너지솔루션을 만들었습니다(=물적분할). LG화학 주가는 상승세를 탔고, 2021년 초엔 장중 105만원을 찍기도 했습니다. 하지만 LG엔솔을 상장한단 소식에 하락세가 이어집니다. 글로벌 경기 침체 우려 등 여러 악재가 있긴 했지만 LG엔솔 상장 이슈가 결정타였죠.

지난해 물적분할을 결정한 SK케미칼, SK이노베이션 등도 역풍을 맞았습니다. 반면 포스코는 지난해 말 철강사업의 물적분할 발표 이후 주가가 오히려 올랐습니다. 자회사를 상장하지 않겠다고 공식 발표했거든요. 앞서 언급한 대로 물적분할 자체가 문제라기보단, 핵심 사업을 빼서 따로 상장시켜버리니까 주가가 흔들리는 거죠.

개미 투자자 권익 제고 방안 뭔데?

그럼 이제 정부가 내놓은 방안이 무엇인지 살펴봐야겠죠. 금융위원회가 지난 4일 내놓은 대책은 크게 3가지입니다.핵심은 내년 1월 도입되는 주식매수청구권. 주식매수청구권은 물적분할에 반대하는 주주가 “내 주식 니네가 사가”라고 기업에 요구할 권리입니다.

물적분할을 추진하는 기업의 공시 의무도 강화했습니다. 이에 따라 기업은 앞으로 이사회 의결 후 3일 이내에 주요사항보고서를 통해 물적분할의 구체적인 목적, 기대 효과, 주주보호방안을 공시해야 합니다. 특히 분할 자회사를 상장할 계획이라면 예상 일정 등을 공시해야 합니다.

물적분할 이후 자회사 상장 심사 문턱도 높아졌습니다. 물적분할 이후 5년 내 자회사를 상장할 건데 모회사 일반주주들을 보호할 방안이 미흡하다면 상장이 제한됩니다. 이미 물적분할을 끝낸 기업도 분할 후 5년이 지나지 않았다면 이번에 강화된 상장심사를 받습니다.

개미 피눈물 줄긴 하겠지만...한계도

쪼개기 상장에 따른 소액주주의 피해를 막는 대책이 나왔단 점에서 어느 정도 긍정적이긴 합니다. LG엔솔을 상장할 때 주식매수청구권이 있었다면 LG화학은 주식 매수에 수천 억 원을 써야 했을 겁니다. 이런 부담을 안고서 물적분할 후 자회사 상장에 나설 가능성은 낮겠죠.

물적분할 이후 자회사 상장에 신중해지면서 향후 주식시장의 수급 부담도 줄어들 것으로 보입니다. 이번 대책으로 IPO 건수가 감소한다면 기존 주식을 팔고 상장 주식을 사서 지수가 급락하는 일도 줄어들게 되기 때문입니다. 다만 주식매수청구권 효과가 제한적이라는 반론도 나옵니다. 현행 주식매수청구권은 시장가격 기준이라, 기업이 일부러 주가 누르기에 나설 경우도 있으니까요. 그래서 주식매수청구권 기준을 시장가격에서 공정가액으로 바꾸려는 움직임도 보입니다.

기업이 꼼수를 부리면 주식매수청구권을 행사할 수 없다는 우려도 나옵니다. 회사의 주요 사업 부문을 자회사로 신설하면서 영업양도가 아닌 자산양도 방식으로 현물 출자하면 이사회 결의만으로 가능하거든요. 이렇게 되면 모회사 주주들은 주식매수청구권을 행사할 수 없게 됩니다.

안심하기엔 일러...추가 대책 나올까

이번 대책만으로 안심하기엔 좀 부족해 보이기도 합니다. 정부 역시 잘 알고 있고요. 그래서 금융위는 추가 방안을 내놓을 계획입니다. 이번 안에는 빠졌지만, 모회사 주주에게 자회사 신주를 우선 배정하는 방안도 추가 대책에 포함될 가능성도 보입니다. 보다 근본적으로 기업 지배구조를 개선해야 한다는 지적도 있고요. 이를 위해 기업이 자사주 매입 후 소각해야 한다는 주장에 힘이 실리고 있습니다. 기업들이 매입한 자사주를 소각하지 않고 보유하다 지배주주에 우호적인 세력에 매도해 지배력을 강화하는 데 활용하는 등 자사주가 경영권 방어 수단으로 널리 활용되고 있다는 판단 때문입니다.

두 가지 방안 모두 현재로선 실현될지 장담하기 어렵습니다. 갈 길이 멀죠? 그래도 너무 낙담하지는 말자고요. 물적분할로 인한 소액투자자 피해 구제 방안은 윤석열 대통령의 대선 공약이었고, 느리지만 개선되고 있으니까요.