한화그룹이 대우조선해양의 유상증자에 2조 원을 집어넣으며 기존 주주들의 지분율에도 큰 변동이 생길 것으로 보인다.

대우조선해양 반기보고서에 따르면 최대주주였던 산업은행의 지분율은 55.68%다. 이번 3자 배정 유상증자를 통해 산업은행의 지분율은 28.2%로 낮아지고 한화그룹은 49.3%의 지분과 경영권을 확보할 예정이다. 유상증자 참여 기업은 한화에어로스페이스(1조 원), 한화시스템(5000억 원), 한화임팩트파트너스(4000억 원), 한화에너지 자회사 3곳(1000억 원) 등이다.

최대주주의 지분율이 절반 가까이 줄어든 만큼 다른 주주들의 지분율도 비슷하게 줄어들 수밖에 없다. 현재 대우조선해양 주식을 5% 이상 보유한 주주는 산업은행 외에 하나은행이 있다. 하나은행의 지분율은 8.4%(901만 5563주)에서 약 4.2%로 줄어들게 된다. 15만 1487주를 보유한 우리사주조합의 지분율도 0.14%에서 약 0.7%로 낮아질 것으로 전망된다.

산은은 대우조선해양의 최대주주 자리에서 물러나지만 2대 주주로서 경영권 견제 차원에서 사외이사를 파견하는 방향을 검토하고 있다. 한화그룹의 경영 효율성 등을 최대한 존중하지만 일각에서 제기된 인수 과정에서 발생할 수 있는 대규모 구조 조정 등의 우려를 의식한 것으로 보인다.

강석훈 산은 회장은 이날 열린 긴급 기자 간담회에서 “한화그룹이 책임 있는 경영을 할 수 있도록 한화그룹의 의사를 존중할 예정”이라면서도 “한화그룹과의 거래 이후 산은 지분율이 28.2%로 적지 않은 부분이라 (대우조선해양 측에) 사외이사를 파견하는 방안을 검토 중”이라고 밝혔다.

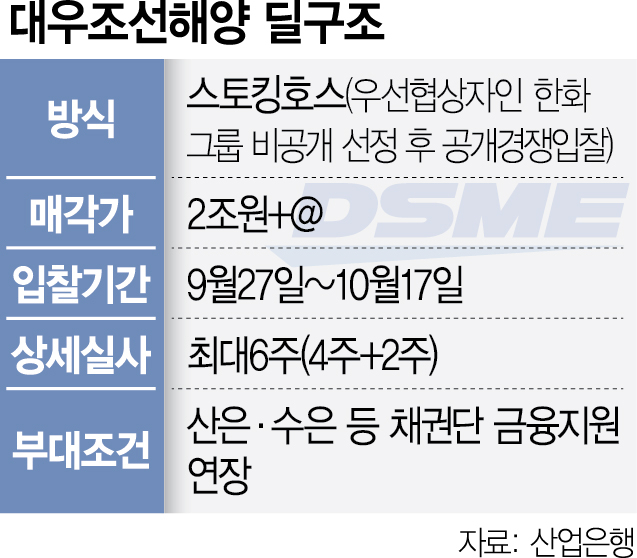

이어 “(아직 최종 인수자가 확정되지 않았기 때문에) 어떤 상황을 가정해서 답변하는 것은 적절하지 않지만 대우조선해양에 일감이 몰려 있는 상태이기 때문에 인위적인 인적 구조 조정은 없지 않을까 예상한다”면서 “한화그룹도 보도 자료를 통해 대우조선해양이 위치한 경남 거제 지역사회와 상생하고 하청 제작 업체 등과 지속 가능한 협력 관계를 구축하겠다고 해 이 상황을 고려해 잘 처리할 것”이라며 올해, 늦어도 내년 상반기까지는 딜 클로징을 완료하겠다고 강조했다.