우리나라 상위 0.01%인 100대 기업이 부담하는 법인세가 전체 법인세 세수의 41%를 차지해 지나치게 과중하다는 정부의 공식 분석 결과가 나왔다. 삼성전자·현대차 등 우리나라 대표 기업의 법인세 실효세율도 미국 등 경쟁 국가의 기업보다 최대 6배 이상 높은 것으로 조사됐다.

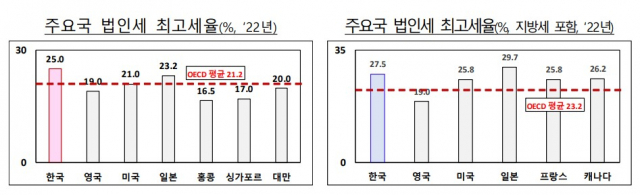

기획재정부는 22일 이런 내용이 담긴 ‘법인세 과세표준 및 세율 체계 개편 필요성’ 보고서를 발표했다. 거대 야당인 더불어민주당이 법인세 인하 등 정부 세제 개편 방향에 대해 ‘전면 거부’ 방침을 밝힌 뒤 제대로 된 논의조차 진행되지 않자 정부가 장외에서 법인세 인하에 대한 필요성을 설득하고 나선 것이다. 현재 우리나라 법인세는 ‘최고세율 25%, 4단계 누진세’ 체계로 운용되고 있다. 특히 우리나라 세법 구조상 법인세에 지방세가 더해지기 때문에 이를 포함한 최고세율은 27.5%에 달해 경제협력개발기구(OECD) 평균 23.2%보다 4.3%포인트 높다는 게 정부의 설명이다. 법인세 과대 구조는 우리 기업에 두 가지 측면에서 불균형을 일으키고 있다.

우선 경쟁력 저하다. 우리나라의 지난해 법인세 세수는 70조 4000억 원이었는데 이 중 41%인 약 29조 원이 국내 상위 0.01%인 103개 기업에서 징수됐다. 단순 계산하면 기업 1곳이 평균 6830억 원의 법인세를 부담한 셈이다. 법인세 부담이 이렇게 커지면 자연히 투자·고용·배당에 쓰는 자금이 줄어들 수밖에 없다.

실제 우리나라의 국내총생산(GDP) 대비 법인세수 비율은 2020년 기준 3.4%로 경쟁 국가인 미국(1.3%), 독일(1.7%), 일본(3.1%)은 물론 OECD 평균 2.7%와 비교해도 높다. 김승래 한림대 경제학과 교수는 “법인세를 3%포인트 낮추면 중장기적으로 투자를 늘려 GDP를 0.3~0.9% 증가시킬 수 있다는 연구 결과가 있다”고 지적했다.

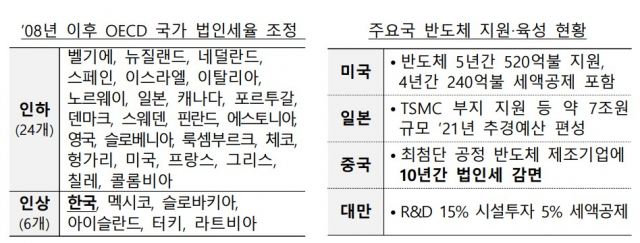

전 세계가 법인세 인하 경쟁을 벌이고 있는 가운데 우리나라만 역주행해 온 것도 기업 경쟁력을 끌어내리는 요인이다. 2008년 이후 법인세를 인상한 OECD 국가는 한국을 비롯해 멕시코·터키·슬로바키아·아이슬란드·라트비아 등 6개 국가뿐이다.

우리나라 기업의 실효세율이 해외 경쟁 업체에 비해 지나치게 높은 것도 문제다. 실효세율은 명목세율에서 각종 공제 및 감면 제도를 빼 기업들이 실제 부담하는 세율을 뜻한다. 기재부 분석 결과에 따르면 자동차 업종의 경우 미국 포드의 2019년 실효세율은 3.6%에 불과했고 GM은 각종 공제 효과로 세율이 -2.4%에 불과했다. 기업이 낸 세금보다 돌려받은 지원 금액이 더 컸다는 뜻이다. 반면 현대자동차의 2020년 실효세율은 22.9%에 달했다. 삼성전자 역시 21.5%의 실효세율을 부담해 애플(16.9%)과 ‘기울어진 운동장’에서 경쟁하고 있다.

단순히 기업들의 부담이 늘어나는 것을 넘어 기업 거버넌스에 왜곡이 나타나는 점도 문제다. 가령 과세표준이 8000억 원인 A기업이 기업을 이대로 유지하면 25%의 최고세율을 적용 받아 1910억 원의 세금을 내야 한다. 하지만 기업을 3개로 쪼개 세율 22% 구간으로 진입시키면 세 부담이 1750억 원으로 줄어들게 된다.

정부는 ‘상속·증여세 개편 필요성’도 강조한다. 국내 중소기업 경영자들이 급속히 고령화되고 있지만 가업 상속인의 세 부담을 줄여주는 ‘가업상속공제’ 이용 건수는 연간 고작 100여 건에 불과한데 이게 바로 세 부담 때문이라는 것이다. 지난해 우리나라 가업상속공제 이용 건수는 110건(3475억 원)으로, 독일(2017년 2만 8482건)이나 일본(2020년 2918건)에 견주기 민망할 정도다. 기재부의 한 관계자는 “국내 상속공제 관련 세법이 지나치게 까다롭다”며 “우리나라 중소기업이 이 공제 혜택을 받으려면 연매출이 4000억 원 이하여야 하고 그나마 공제 한도도 최대 500억 원으로 제한돼 있다”고 꼬집었다.

이 때문에 정부는 세법 개정을 통해 가업상속공제 범위를 연매출 1조 원 미만으로 확대하고 가업 영위 기간에 따라 공제 한도도 최대 1000억 원으로 상향하겠다고 밝힌 바 있다. 하지만 거대 야당에 막힌 상태다. 기재부의 한 관계자는 “우리나라 장수 기업은 영업 실적이나 고용 창출 능력이 비장수 기업보다 더 크기 때문에 세대 간 기술 자본 이전을 원활하게 도와줄 제도 개선이 필요하다”고 설명했다.