3월 기업공개(IPO) 시장도 중소형 공모주들의 존재감이 두드러질 것으로 전망된다. 바이오와 신재생, 벤처투자 등에서 6개사가 코스닥 상장을 위해 출사표를 던지는 가운데 연초부터 이어진 중소형 공모주들의 흥행몰이가 계속될 수 있을지 관심이 쏠린다.

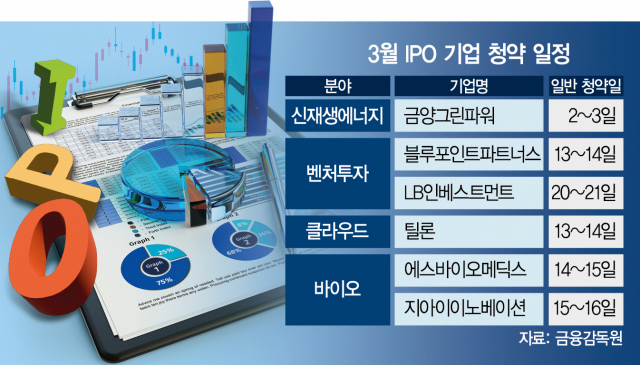

28일 투자은행(IB) 업계에 따르면 3월 일반 투자자를 대상으로 청약을 가장 먼저 진행하는 곳은 전기 공사 전문 업체 금양그린파워다. 회사는 이날 국내외 기관투자가를 대상으로 수요예측을 진행한 결과 희망 공모가 밴드(6700~8000원) 최상단을 2000원 초과한 1만 원에 최종 공모가를 확정했다고 밝혔다. 총공모액은 301억 원, 상장 후 시가총액은 1212억 원으로 3월 2~3일 일반 청약을 받는다.

금양그린파워는 2017년부터 신재생에너지 발전 플랜트 분야로 사업을 확대하고 있는데 IPO로 조달한 자금 역시 신재생에너지 초기 사업권 확보를 위한 투자금으로 사용할 계획이다. 삼성증권(016360)이 대표 주관사를 맡았다.

하이브(352820)·펄어비스(263750) 등에 투자한 후 10배 이상의 수익을 올려 성공 신화를 썼던 LB인베스트먼트도 20~21일 일반 청약을 거쳐 3월 말 상장을 추진한다. 약 1조 1400억 원에 달하는 운용 자산을 바탕으로 무신사와 에이블리·뮤직카우 등에 투자하고 있다. 공모 규모는 최대 236억 원으로 대표 주관사는 미래에셋증권(006800)이다.

액셀러레이터(AC) 1호 상장의 성공 여부에도 관심이 모인다. 블루포인트파트너스는 3월 7~8일 기관투자가 수요예측을 거쳐 13~14일 일반 청약을 진행한다. 블루포인트파트너스는 국내 AC 최초로 IPO 과정을 밟고 있으며 최대 170억 원을 조달할 계획이다. AC 상장은 전례가 없기 때문에 앞서 회사 측은 상장 일정을 3주가량 늦추며 기업가치 평가 방식을 수정하는 등 신중을 기하는 모습을 보이기도 했다. 대표 주관사는 한국투자증권이다.

바이오 기업 두 곳도 상장 절차에 돌입한다. 세포 치료제를 전문으로 하는 에스바이오메딕스와 차세대 면역 질환 치료제를 개발하는 지아이이노베이션이 각각 IPO를 통해 최대 135억 원, 420억 원을 조달할 계획이다. 최근 주가가 떨어지고 있는 대형 바이오주들과 달리 중소형 바이오 관련 공모주들은 호실적을 내고 있다.

앞서 탈모 및 피부 미용 전문 기업 이노진(344860)은 ‘따상(상장 첫날 시초가를 공모가의 두 배에 형성한 뒤 상한가 달성)’에 성공했고 임상시험수탁업체(CRO) 바이오인프라도 몸값의 10배에 달하는 청약 증거금을 모았다. 에스바이오메딕스는 미래에셋증권, 지아이이노베이션은 NH투자증권(005940)이 대표 주관사를 맡았다.

클라우드 가상화, 메타버스 오피스 전문 기업 틸론은 키움증권(039490)이 대표 주관사를 맡아 3월 13~14일 일반 청약을 진행한다. 3월 상장 절차를 진행하는 6개사 중 유일하게 코넥스에서 코스닥으로 이전 상장을 노린다. 공모 금액은 최대 180억 원이다. 최근 이노진·유비온(084440) 등이 성공적으로 이전 상장을 마친 바 있어 관련 코넥스 기업 주가들이 껑충 뛰기도 했다. 틸론도 9일 거래소에서 상장 예비 심사 승인을 받은 후 이날까지 주가가 47.4% 올랐다.

한편 다양한 규모의 스팩(기업인수목적회사) 8종도 상장을 추진한다. 미래에셋증권은 2010년 이후 약 13년 만의 대형 스팩(공모 금액 700억 원)인 미래에셋드림스팩 1호의 일반 청약을 3월 6~7일 실시한다. NH투자증권은 255억 원 규모인 NH스팩29호의 일반 청약을 같은 달 28~29일로 계획했다.