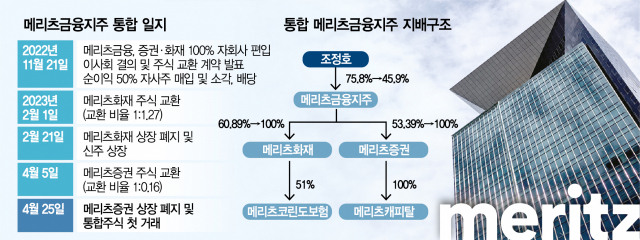

메리츠금융지주(138040)가 상장사인 메리츠화재에 이어 메리츠증권(008560)까지 100% 자회사로 편입 절차를 마무리하고 25일 통합 지주사로서 유가증권시장에서 첫 거래에 닻을 올린다. 메리츠금융은 시가총액 9조원 규모로 덩치를 키워 비은행계 대형 금융사로 입지를 강화하게 됐다. 메리츠 3총사가 하나된 메리츠금융은 연간 순익의 50%를 주주에 환원한다는 약속과 신속한 의사 결정 및 투자 확대로 수익성을 키운다는 비전이 실현될 경우 또 한차례 주가가 탄력을 받을 수 있다는 전망이 나온다.

23일 금융투자업계에 따르면 메리츠금융은 기존 메리츠증권 주주들과 주식 교환·이전을 마치고 25일 신주를 상장해 그룹내 유일한 상장사로 남는다. 신주 상장 후 통합 메리츠금융의 총자본은 작년 말보다 1조3000억 원 넘게 증가한 7조3000억 원에 이른다.

신규 상장될 메리츠금융 주식 수는 기존 결정된 주식교환 비율(1대 0.16)에 따라 3660만주 이상으로 21일 기준 7조3097억 원인 메리츠금융 시가총액은 최근 주가(4만2600원)를 단순 적용해도 약 1조 6000억 원이 늘면서 9조 원에 육박할 것으로 분석된다.

메리츠증권은 25일 메리츠금융의 100% 자회사가 되면서 상장 폐지된다. 앞서 메리츠화재가 2월 유사한 방식을 통해 메리츠금융의 완전 자회사로 편입돼 거래소를 떠난바 있다. 메리츠금융그룹은 이로써 지난해 11월 21일 화재·증권의 100% 자회사 편입을 골자로 한 지배구조 개선안을 발표한 지 5개월 만에 대장정을 마치게 됐다.

메리츠금융이 화재·증권을 묶어 3사 통합 체제를 구축하기로 한 건 그룹 내 자본 효율성을 극대화하려는 조정호 메리츠금융그룹 회장의 의지가 반영된 결과다. 조 회장은 "경영 효율을 높이는 방향으로 의사 결정 구조를 바꾸자"고 강조하며 지주사 통합을 지휘했다.

주주들도 메리츠금융이 상장사들을 통합하며 올 해부터 연간 순이익의 50%를 자사주 매입·소각이나 배당 확대에 사용하겠다고 공언해 향후 주가에 대한 기대감이 상당하다. 순익 50%의 주주 환원은 메리츠 3사의 통합 전 최근 3개년 주주환원율 평균(지주27.6%·화재 39.7%·증권 39.3%)을 크게 넘어서기 때문이다.

메리츠금융의 주주 환원 확대 약속은 통합 발표 이후 3사의 주가를 모두 끌어올리면서 화재·증권의 상폐에 반대하는 주주들을 최소화해 통합 성공의 기틀을 다지기도 했다. 실제 메리츠금융은 지난해 11월부터 1년 동안 2000억 원 규모의 자사주를 취득하기로 해 주주환원 확대의 첫 발을 떼기도 했다.

메리츠금융이 지주를 필두로 증권과 화재간 시너지를 극대화해 빠른 의사 결정과 투자 확대로 시장을 리드해 나갈 것이란 예상에도 힘이 실린다. 메리츠금융은 1월에도 증권과 화재가 롯데그룹과 1조5000억 원의 투자 협약을 체결해 롯데건설을 지원키로 하면서 안정성과 함께 높은 투자 수익을 올릴 것으로 예상됐다.

메리츠 사정에 정통한 관계자는 "지주사가 화재와 증권의 단일 최대주주가 되면서 의사 결정이 훨씬 빨라지게 됐다"면서 "유망 투자처가 있을 때 계열사를 가리지 않고 신속한 자금 집행이 가능하도록 구조를 선진화한 것"이라고 말했다.

다만 메리츠금융의 부동산 부문 투자액이 경쟁사들에 비해 크다는 점에서 향후 리스크 관리 능력은 시험대에 오를 수 있다. 메리츠가 부동산 프로젝트파이낸싱(PF) 등 금융 주선을 통해 상당한 수수료 수입을 올린 만큼 관련 분야 사업의 위축도 수익성 향상에 걸림돌로 꼽힌다.