국내 증시 변동성이 확대되면서 ‘저변동성(로볼)’ 투자가 주목받고 있다. 소시에테제네랄(SG)증권발 폭락 사태와 5월에 주식을 파는 ‘셀 인 메이(Sell in May)’ 압력에 연초부터 승승장구했던 2차전지주마저 주춤하면서 개인투자자들은 투자 전략 찾기에 분주한 모습이다.

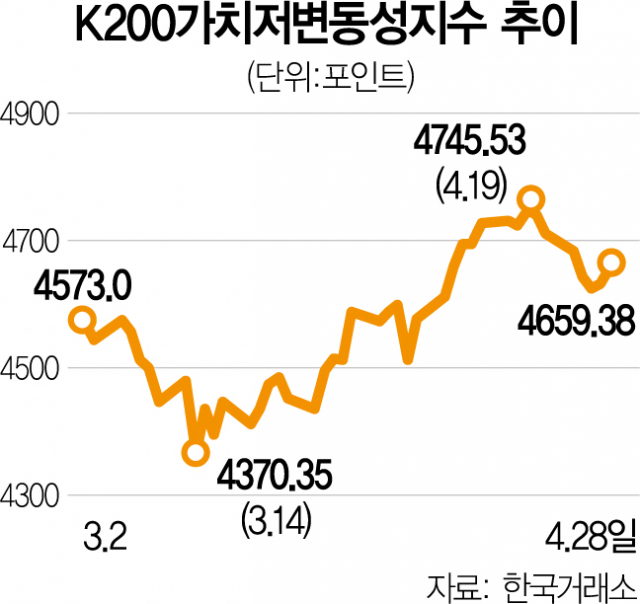

1일 한국거래소에 따르면 변동성이 낮은 종목들로 구성된 ‘코스피200가치저변동성지수’는 지난 한 달간(3월 28일~4월 28일) 4.98% 올랐다. 이 기간 코스피지수 상승률(3.83%)을 웃돌며 상대적으로 좋은 성과를 기록했다. 저변동성지수를 추종하는 상장지수펀드(ETF)들의 수익성도 개선되는 추세다. KB자산운용의 KB스타모멘텀로우볼 ETF는 최근 1개월 수익률이 2.07%로 지난 3개월(-3.42%) 대비 큰 폭으로 상승했다. 미래에셋자산운용의 타이거 로우볼도 같은 기간 -10%에서 -3.91%로 개선됐다. 저변동성에 고배당 성격을 가미한 교보악사파워고배당저변동성은 -3.67%에서 4.61%로 올랐다.

가격 변동성이 낮은 기업에 투자하는 로볼 투자는 불확실성이 높은 국면에서 주목받는다. 상대적으로 적은 위험으로 장기 초과 수익을 달성할 수 있다는 것이 장점이다. 유명간 미래에셋증권 연구원은 “저변동성 종목은 박스권 장세나 하락장에 강하다”며 “이 같은 장세가 펼쳐졌던 2012~2016년, 2018년 하반기~2019년, 2022년에 저변동성지수가 코스피보다 양호한 성과를 기록했다”고 말했다.

주요 기업들의 실적 부진이 계속되는 가운데 증시를 부양했던 2차전지 쏠림 현상이 완화되는 국면이라는 점도 주목할 만하다. 극단적인 쏠림 현상이 완화되는 국면에서는 주식시장 변동성이 더욱 확대되기 때문이다. 2018년 초 바이오 업종 열풍이 대표 사례다. 2018년 1월 말 바이오 업종의 코스닥 수익률 기여도는 지수 상승분의 55%를 차지했다. 이후 열기가 꺾이자 코스닥지수는 고점 대비 20%나 하락했다. 유 연구원은 “기업들의 기초 체력에 대한 확신이 부족한 시기에 과도한 쏠림 현상은 주가 조정을 촉발한다”고 말했다.

전문가들은 저변동성 종목 중에서도 주가순자산비율(PBR)이 1배 미만으로 저평가된 가운데 이익이 늘고 있는 기업을 먼저 살피라고 조언했다. 미래에셋증권에 따르면 △시가총액 3000억 원 이상 △거래 대금 10억 원 이상 △증권사 실적 추정치가 3개 이상인 기업 중 이 같은 조건에 부합하는 종목은 SK텔레콤(017670)·현대차(005380)·삼성물산(028260)·농심(004370)·롯데렌탈(089860)·GS리테일(007070) 등이다.