SK그룹이 원료의약품 위탁개발생산(CDMO) 자회사 SK팜테코의 상장 전 지분투자(프리IPO) 우선협상대상자로 브레인자산운용을 선정했다. SK 측과 브레인운용은 SK팜테코 기업가치를 5조 원으로 평가했으며, 브레인운용은 약 5억 달러(약 6300억 원)를 투자해 10% 안팎의 지분을 확보할 예정이다.

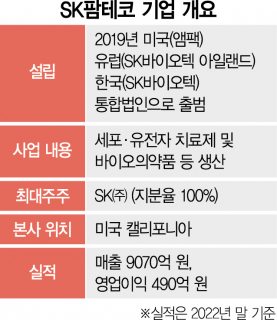

SK그룹은 18일 "공정한 심사를 거쳐 투자 규모 및 조건, 사업 파트너로서의 전략 방향성 등에서 SK팜테코의 중장기 발전에 최적의 조건을 제시한 브레인 자산운용을 우선협상대상자로 선정했다"고 밝혔다. 현재 SK팜테코 지분은 그룹의 지주사 SK㈜가 100% 보유하고 있다.

이번 지분 인수전은 경쟁자들에 비해 상대적으로 운용자산 규모가 작은 브레인운용이 최종 후보로 선정됐다는 점에서 눈길을 끈다. 지난달 진행된 본입찰에는 브레인운용을 포함해, IMM프라이빗에쿼티(PE)-스톤브릿지캐피탈 컨소시엄, 코스톤아시아 등이 출사표를 던졌다. 앞서 진행됐던 예비입찰에는 베인캐피탈과 스틱인베스트먼트 등 쟁쟁한 후보들이 등장했으나 본입찰에는 나서지 않았다. 한 투자업계(IB) 관계자는 “실사 과정에서 SK팜테코의 해외 생산시설을 둘러본 일부 후보들이 성장성에 의구심을 가지게 되면서 최종 투자 의사를 접었다”고 설명했다.

브레인운용의 PE부문은 이달 초 독립법인으로 물적분할된 후 첫 투자처로 SK팜테코를 택했다. 브레인운용은 해외 4차산업 기술 보유 업체를 발굴하는 3000억 원 규모의 신규 블라인드 펀드를 활용할 계획이다. 이들은 SK그룹이 바이오 사업을 그룹의 4대 핵심 사업 중 하나로 집중 육성하고 있다는 점 때문에 투자를 결정한 것으로 알려졌다. 브레인운용은 지난해 SK에코플랜트의 프리IPO 투자에 깜짝 등판해 1500억 원 규모로 참여했는데 이번이 SK그룹에 대한 두 번째 투자다.

대규모 자금을 확보하게 된 SK팜테코는 SK그룹의 바이오의약품 위탁개발생산(CDMO) 통합법인이다. SK팜테코는 이번 자금 유치를 통해 미국과 유럽 중심의 글로벌 사업을 확대하고 함께 항체접합의약품(ADC) 등 혁신 치료제 분야에서 기술을 확보하고 생산 역량을 확대한다는 전략이다.

앞서 SK는 CDMO 사업 확장을 위해 글로벌 시장에서 잇단 인수합병(M&A) 투자를 이어왔다. 2017년 글로벌 제약사인 브리스톨 마이어스 스큅(BMS)의 아일랜드 공장(현 SK바이오텍 아일랜드)을 인수한 데 이어 2018년 미국 CDMO 앰팩(AMPAC)을 인수하면서 글로벌 생산 체제를 구축했다. 이후 2019년 미국(앰팩)과 유럽(SK바이오텍 아일랜드), 한국(SK바이오텍) 생산법인을 통합해 글로벌 CDMO 통합법인 SK팜테코를 설립했다. 이후에도 프랑스 이포스케시, 미국 CBM에 잇따라 투자하며 세포·유전자치료제 분야에 진출했다.