JP모건 등 미국 대형 은행들에 비해 국내 은행의 비이자 비중은 절반에도 못 미치는 것으로 나타났다. 지난해보다 격차가 다소 줄어들기는 했지만 여전히 국내 은행의 비이자이익은 전체 이익의 10%를 넘지 못하는 수준이다. 이자이익 비중이 높다 보니 국내 은행이 ‘땅 짚고 헤엄치기’ 식 이자 장사에만 치중하고 있다는 비판도 지속되고 있다. 올해 2월 이복현 금융감독원장은 해외 자산운용사들과 만난 자리에서 “국내 은행들은 총이익의 80% 이상을 이자이익에 의존하는 등 과점적 지위에 안주한다”고 공개 비판하기도 했다.

하지만 국내 은행들은 억울하다는 입장이다. 미국 은행의 비이자이익은 주로 파생상품 거래나 계좌 수수료 수익에서 나오는데 국내에서 이를 따라하기는 사실상 불가능하기 때문이다. 한 시중은행의 전략 담당 임원은 “투자 일임업을 포함해 수익 구조를 다각화해보겠다고 당국에 가져간 사업 제안서는 번번이 퇴짜를 맞았다”면서 “그렇다고 미국처럼 수수료 장사를 해 비이자이익을 높일 수도 없는 노릇인데 답답한 노릇”이라고 말했다.

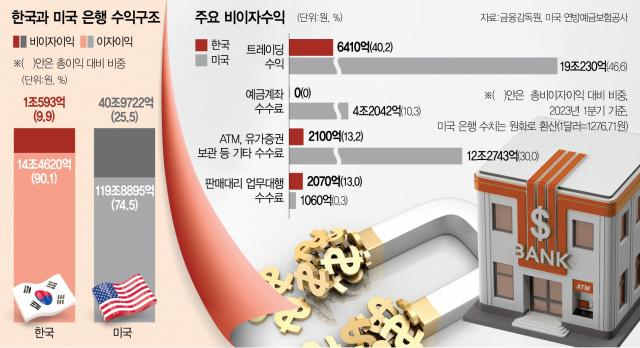

1일 서울경제신문이 4대 시중은행(외국환 거래가 많은 하나은행 제외)의 올해 1분기 실적을 분석한 결과 국내 은행의 총이익에서 비이자이익이 차지하는 비중은 9.9%에 불과했다. JP모건·뱅크오브아메리카(BofA)·씨티·웰스파고 등 미국 주요 은행의 비이자이익 비중(25.5%)에 견주면 절반에도 미치지 못한다.

하지만 미국 은행들의 실적을 한 꺼풀만 뜯어보더라도 이를 모범 답안으로 삼기 어렵다는 지적이 나온다. 미국 4대 은행의 비이자수익 중 10.3%는 예금 계좌 수익이다. 반면 국내 은행의 관련 수익은 0%다. 미국은 계좌를 유지하는 데만 월평균 13달러의 수수료를 떼어가는 데다 ‘최소 잔액’을 설정한 뒤 예금액이 이를 밑돌면 월 25달러 안팎의 비용을 청구한다. 게다가 미국은 금고 대여와 유가증권 보관, 현금자동인출기(ATM) 이용 명목으로도 수수료를 받는다.

반면 국내 은행들은 소비자 반발에 당국의 눈치까지 보느라 수수료를 아예 부과하지 않고 있다. 국내 은행들이 미국 수준으로 예금 계좌 수수료를 매긴다면 단순 계산으로 연간 1조 9530억 원을 소비자들이 부담해야 한다. KB금융경영연구소는 국민·신한·하나·우리·농협 등 국내 시중은행들이 미국 은행이 받는 수준(총예수금의 0.27% 가정)의 예금 계좌 수수료를 받는다면 비이자이익 비중이 10%포인트 가까이 상승할 것으로 추정하기도 했다. 미국 수준의 비이자이익만 강조할 경우 소비자 편익이 크게 악화하는 셈이다. 시중은행 관계자는 “한국씨티은행이 한때 계좌에 수수료를 부과하려다 소비자들의 극심한 반발에 결국 뜻을 접었다”면서 “우리도 미국처럼 수수료를 매길 수 있는 환경이었다면 지금보다 비이자이익 비중을 훨씬 더 높일 수 있었을 것”이라고 말했다.

양국 은행 간 비이자이익 비중의 차이가 벌어진 또 다른 이유는 트레이딩 수익이다. 미국 4대 은행 비이자이익 중 이자율 스와프나 외환 선물 선도 시장 등 파생상품 거래를 통해 내는 수익의 비중은 46.6%에 달한다. 국내 은행(40.2%)과 6%포인트 이상 격차가 난다. 건전성을 중시하는 국내 은행과 달리 위험을 감수하고 투자은행 성격의 업무를 늘려 수익을 낸 것이다. 국내 은행 역시 위험 상품을 더 취급한다면 비이자이익을 늘릴 수 있겠지만 리스크가 큰 상품에 투자했다가 손실이라도 나면 당장 ‘고객 돈으로 위험자산에 투자했다’는 비판이 빗발칠 것은 자명하다. 또 다른 은행의 한 관계자는 “지금껏 정부가 은행들에게 안정적인 수익을 보장해주고 제도적으로 시장 진입을 제한한 것 역시 은행 건전성이 무엇보다 중요하다고 판단했기 때문”이라며 “비이자이익이 적다며 늘리라고 하는 것은 지금까지의 정책 기조와도 맞지 않다”고 지적했다.

당국의 눈높이는 높지만 비이자이익 비중을 늘릴 만한 제도적 기반 마련에는 여전히 미온적이라는 점도 문제로 지적된다. 올해 초 발표하기로 한 부수 업무 규제와 금산분리 규제 완화 방안은 계속 미뤄지고 있다. 시중은행의 한 관계자는 “예대금리 차에 의존한 수익 구조로 국내에서 큰 성장을 기대하기 어렵다는 것은 은행권들 모두 공감하고 있다”면서도 “당국이 비이자이익을 늘리라며 윽박지르기보다는 ‘규제 산업’이라는 특수성을 감안해 은행이 사업 영역을 넓힐 수 있는 제도적 지원이 필요하다”고 말했다.