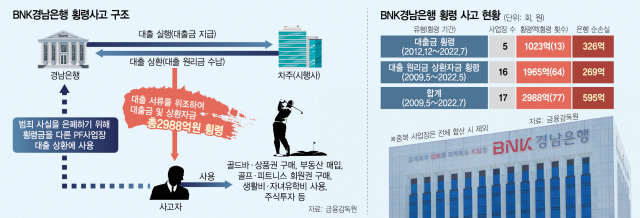

금융 당국이 BNK경남은행의 ‘3000억 원 횡령 사건’에서 주목한 부분은 횡령이 이뤄지는 동안 금융사 차원의 일상 조사조차 전무했다는 점이다. 횡령 직원이 대출 집행에서 사후 점검까지 담당하는 등 기본적인 업무 구분도 이뤄지지 않은 것으로 드러났다. 당국은 은행의 내부 통제 시스템이 사실상 마비됐다고 보고 경남은행은 물론 지주회사인 BNK금융 임직원에게까지 법적 책임을 묻는 방안을 살펴보고 있다.

20일 금융감독원에 따르면 BNK금융은 경남은행을 자회사로 편입한 2014년 이래 은행의 부동산 프로젝트파이낸싱(PF)대출 취급 현황과 관리 방식을 단 한 번도 점검하지 않았다. 현행 금융지주회사법에 따라 지주사는 자회사에 대한 내부 통제와 위험 관리 업무를 하도록 돼 있는데 이를 지키지 않았다는 게 당국의 판단이다. 금감원은 “경남은행은 2020년께부터 PF대출이 급격히 증가하는 상황이었다”면서 “조사 결과 경남은행에 대한 지주 자체 검사의 경우에도 현물 점검 외 본점 사고 예방 검사 실적이 전무한 것으로 나타났다”고 설명했다.

BNK금융의 ‘뒷북 대응’도 도마에 올랐다. BNK금융은 횡령 사고 정황을 4월 초 인지했지만 자체 조사가 필요하다는 이유로 금융 당국에 즉각 보고를 하지 않았다. 게다가 BNK금융이 사건 인지 후 3개월이 지나고서야 자체 검사에 착수하면서 초기 대응이 늦어질 수밖에 없었다.

경남은행의 부실한 인사관리도 문제를 키웠다. 경남은행 투자금융부 직원 A 씨는 2007년 12월부터 올해 4월까지 15년간 PF 업무를 담당했다. 은행권은 금융 사고를 막기 위해 특정 부서 근무 기한을 통상 5년 안팎으로 제한하는데 이 같은 통제 시스템이 작동하지 않은 것이다. 당국은 A 씨가 직접 취급한 대출에 대해 사후 관리까지 도맡은 점도 문제로 꼽았다. 금감원은 “여신 승인 조건과 약정 내용 일치 여부, 대출 집행 적정 여부 등을 검사 대상으로 규정해놓고도 특별한 사유 없이 감사를 실시하지 않거나 부실하게 감사해 횡령 사실을 발견하지 못했다”고 설명했다.

이 외 경남은행이 대출을 집행할 때 대출약정서에 명시된 계좌를 통해서만 대출금이 지급되도록 통제하는 절차가 없던 점도 드러났다. 대출금이 정상적인 계좌로 들어가게끔 관리하지 않아 A 씨가 자신과 가족의 계좌로 횡령한 돈을 빼낼 빌미를 준 것이다. 금감원은 “검사 결과 확인된 사고자 및 관련 임직원 등의 위법·부당 행위에 대해서는 관련 법규 및 절차에 따라 엄정 조치할 방침”이라고 강조했다.

당국이 강경 대응을 예고하면서 금융권에서는 칼날이 최고경영자(CEO)를 비롯한 주요 임원으로 향할 수 있다는 전망도 나온다. 특히 예경탁 경남은행장은 횡령이 이뤄지던 2012년 말부터 2014년 초까지 경남은행 인사부 부장으로 근무한 것으로 알려졌다. A 씨가 투자금융부에 배치된 지 5년을 넘긴 시점인데, 인사 책임자로서 장기 근무자에 대한 순환 원칙을 지키지 않은 점이 문제로 지적된다. 다만 경남은행 측은 “PF 업무 특성상 전문성이 중요한 만큼 담당자를 쉽게 대체하기는 어려운 점이 있다”고 했다.

금융권에서는 당국이 감독 업무에 소홀해 횡령 사고를 키웠다는 비판도 나온다. 금감원 관계자는 “횡령 사고는 일반적인 검사에서 확인하기가 쉽지 않다”면서도 “은행이나 지주의 내부 통제 시스템을 감독 당국이 보다 면밀히 챙겼어야 하는 부분은 있다”고 말했다.

한편 금융 당국은 이번 사고를 계기로 지난해 발표한 ‘내부 통제 혁신 방안’이 철저히 이행되도록 지도할 계획이다. 또 각 은행들로부터 받은 내부 통제 자체 점검 결과도 재점검하기로 했다. 각 은행들의 내부 통제 자체 점검 결과를 살피는 한편 경영진에 책임을 묻는 금융회사 지배구조법 개정에도 속도를 낸다는 방침이다.