기관투자가 수요예측에서 참패한 면역항암제 개발 기업 큐로셀이 공모가를 대폭 낮춘 덕에 일반 투자자 대상 공모주 청약에서 흥행 성적을 만회했다.

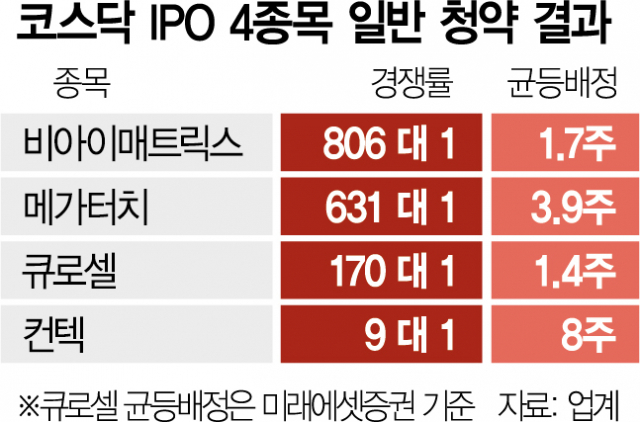

1일 투자은행(IB) 업계에 따르면 큐로셀은 전날부터 이틀간 진행한 일반청약에서 약 170대1의 경쟁률을 기록했다. 주문액의 절반을 미리 납부하는 증거금은 대표 주관사인 미래에셋증권(006800)과 공동 대표 주관사인 삼성증권(016360)을 합쳐 약 6800억 원이 들어왔으며 총 청약 건수는 12만 6337건이다. 균등 배정 주식 수는 미래에셋증권 기준 약 1.4주로 집계됐다. 최소 청약 주식 수(10주) 이상 주문한 투자자는 기본 1주를 받고 40% 확률로 1주를 더 받을 수 있다.

앞서 큐로셀은 기관투자가 대상 수요예측에서 21대1의 경쟁률을 기록해 공모가를 희망 가격 범위(2만 9800~3만 3500원) 최하단보다 32.9%나 낮은 2만 원에 확정했다. 연초부터 지속돼온 바이오 기업에 대한 냉랭한 투심이 최근 국내 증시 약세로 더욱 악화한 영향이었다. 최대 536억 원을 조달하려다 최종 320억 원만 공모하게 됐지만 선제적으로 눈높이를 낮춘 덕에 일반 투자자들로부터는 인기를 끌 수 있었다는 평가다.

반면 우주 분야 스타트업인 컨텍은 청약 결과 약 9대1의 경쟁률을 기록하며 흥행에 실패했다. 청약에는 3만 2047명이 참여해 증거금이 530억 원에 그쳤다. 균등 배정 주식 수는 8주다. 대신증권(003540)이 청약 주관사를 맡았다.

컨텍은 수요예측에서 공모가를 희망 가격 범위(2만 300~2만 2500원) 최상단인 2만 2500원에 확정했다. 참여 기관 신청 물량의 89.9%가 희망가 상단을 초과한 가격으로 주문됐지만 경쟁률은 199대1에 그쳐 고평가 지적이 제기됐다. 기관투자가들이 상장 후 일정 기간(15일~6개월) 팔지 않겠다고 약속한 물량도 전체 주문량의 1.2%에 불과했다. 이런 가운데 공모액은 약 464억 원으로 중형급 규모라 일반 투자자들에게 부담으로 작용했을 가능성이 높다.

한편 비아이매트릭스(경쟁률 806대1)와 메가터치(경쟁률 631대1)는 각각 1조 5700억 원, 1조 9700억 원의 증거금을 모으며 흥행에 성공했다. 두 기업은 2차전지와 반도체 제조 공정에 사용되는 장비 부품을 제조하고 있다. 이들은 앞서 기관 수요예측 때도 나란히 희망 가격 범위 상단을 초과해 공모가를 확정한 적 있다. 최근 IPO 시장에서 2차전지와 반도체 기업들의 인기가 이어지는 모양새다. 이날 청약을 마감한 4개 종목 모두 3일 환불(납입)을 거쳐 9일 코스닥에 상장할 예정이다.