경영권 매각 본입찰을 앞둔 HMM(011200)이 시가총액 11조 원을 돌파하면서 적정 매각가를 두고 파는 쪽과 인수 측의 눈높이 차이가 커지고 있다. 최근 실사까지 마친 LX그룹이 인수전에서 빠지는 쪽으로 가닥을 잡고 있는 것도 매각에 변수가 될 수 있다는 분석이 나온다.

재계의 한 관계자는 12일 “후보사들은 HMM 인수 가격으로 5조 원대 수준을 희망해왔다”면서도 “최근 높아진 시총이 유지된다는 것을 전제로 산은의 매각 희망 가격도 기존 인수 측 눈높이 대비 훨씬 높아질 수밖에 없을 것”이라고 내다봤다.

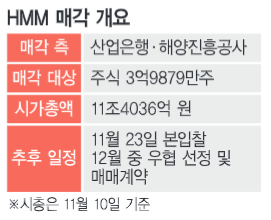

산업은행과 해양진흥공사는 23일 HMM 지분 매각을 위한 본입찰을 앞두고 있다. 앞서 동원·하림(136480)·LX그룹이 적격인수후보로 선정돼 지난 8일까지 실사를 벌였으며 이들은 본입찰 때 각자 희망 인수가를 적어내야 한다.

인수 측은 최근 대략 7조 원 대에서 움직였던 HMM의 시총을 기준으로 삼고 적정 몸 값을 추산해왔다. 그러나 지난 10일 HMM 신주 2억주가 추가 상장되며 시총이 단번에 11조4036억 원까지 뛰자 변수가 생겼다. 신주 상장 후엔 지분 희석 우려가 커 주가가 빠질 것이란 관측이 있었지만 당일 주가는 전일 대비 0.98% 상승하며 전망과 반대의 결과가 나온 것이다.

시장에는 인수 의지가 큰 동원과 하림의 경우 인수금융을 포함해 5조~6조 원대의 자금 조달 계획을 세워둔 것으로 알려져 있다. 동원산업(006040)의 경우 미국 참치캔 자회사 스타키스트(Starkist) 전환사채(CB)를 5000억 원대로 발행하는 방안을 뼈대에 두고 있다. 하림도 계열사 팬오션이 한진칼 지분을 매각하며 1600억 원을 마련해뒀고 연합군인 사모펀드 운용사 JKL파트너스가 6000억 원을 모으기로 했다.

다만 HMM의 시총이 계속 높은 채로 유지되면 매각 측이 희망 가격을 높일 수밖에 없고 이 경우면 인수 측은 기존 계획 대비 더 많은 자금 방안을 마련해야만 한다. 국가계약법에 따르면 매각 측은 희망 예정가격을 미리 적어 밀봉해 두고 본입찰 결과 이보다 낮은 인수가격이 제시되면 매각을 유찰시킬 수도 있다.

이런 상황에서 LX그룹이 인수전에서 발을 빼기로 가닥을 잡은 것도 영향을 미칠 것이란 분석이다. 시장에서는 LX가 막판에 본입찰에 참여하더라도 의미있는 가격을 써낼 가능성은 희박하다고 보고 있다. IB 업계의 한 관계자는 “LX가 인수전에 뒤늦게 뛰어든 까닭에 실사 자문사로 빅4 회계법인을 선정하지 못했다”며 “법무법인 김앤장을 쓰면서 그래도 인수 의지가 있는 것 아닌가 하는 말들이 있었는데 LX인터내셔널(001120)의 실적도 급감해 부담이 커진 것 같다”고 전했다.