⑫상속주택 비과세 특례 (하·상속주택의 처분)

부모님이 갑작스럽게 돌아가셔서 상속주택을 물려받으면 처분할지, 보유할지 고민하기 마련입니다. 1주택자라면 상속주택과 일반주택 주택 가운데 어느 것부터 매각할지 결정하는 것도 쉽지 않습니다. 상속세를 납부하기 위해서라도 상속주택을 처분하는 경우도 있을 것이며, 상속주택을 여러 명이 공동으로 소유하는 공동상속주택은 관리상의 어려움으로 조기 처분하기도 합니다.

상속주택 비과세 특례는 원래 갖고 있던 한 채의 주택(일반주택)을 먼저 팔면 상속주택이 없는 것으로 간주하고 1세대 1주택 비과세하는 제도입니다. 한데 이런 특례에 너무 집착한 나머지 상속주택을 먼저 팔면 세금폭탄을 맞는다고 오해(?)를 하기도 합니다. 심지어 상속세를 납부하고 양도세까지 내면 남는 게 없을 것같다는 하소연도 있습니다. 이번 ⑫회에서는 상속주택 비과세 특례 세 번째로 상속주택을 팔 때의 양도세 절세 전략을 알아봅니다.

5년 내 상속주택 팔면 다주택자라도 중과세 배제

상속주택을 먼저 처분할 때 적용되는 세법은 양도 시기별로 두 가지만 알아두면 됩니다.

첫 번째는 6개월 이내에 팔면 양도소득세가 발생하지 않지 않습니다. 상속주택을 6개월 이내에 매도하면 양도세 비과세 규정이 있는 것은 아닙니다. 6개월은 상속세의 신고 기한으로 이 기한 내 취득(상속개시일)하고 양도했으니 양도차익이 발생하지 않은 것으로 간주할 뿐입니다. 양도차익이 없으면 주택 보유 수에 상관없이 무조건 비과세되는 것이죠. 당연히 단기 보유 중과세(60~70%)도 적용되지 않습니다.

다만 이때의 양도가액(실거래가격)은 상속세를 낼 때는 상속재산가액이 됩니다. 이는 자칫 상속세 부담이 늘어날 수 있다는 점을 유의해야 합니다. 아파트가 아닌 빌라와 다세대주택, 단독주택 같은 비아파트는 실제 가격을 제대로 파악하기 어렵기에 공시가격을 기준으로 상속세를 부과하는데요, 통상 공시가격은 실거래에 미치지 못합니다. 상속주택을 6개월 이내에 팔면 ‘양도가액=취득가액=상속재산가액’인 것입니다. 이에 따라 상속주택의 양도 가격이 10억 원인데도 상속세를 신고할 때 상속재산가액을 9억 원으로 신고하면 낭패를 볼 수 있습니다.

두 번째는 상속주택을 상속개시일(사망일)로부터 5년 이내에 처분하면 중과세 대상에서 제외됩니다. 뒤집어 말하면 5년 지나면 중과세를 적용한다는 의미입니다. 5년 동안은 주택 수로 산정하지 않을 테니 유예기간 중 상속주택을 처분하라는 취지입니다. 가령 1주택자가 상속주택 한 채를 받았다면 일반주택을 팔 때는 1주택자로 간주해 비과세하고, 반대로 상속주택을 팔 때는 2주택자임에도 기본세율로 과세합니다. 다만 소수 지분권자는 상속주택을 팔 때 5년 이후에도 중과세에서 배제됩니다. 소수 지분권자의 공동상속주택은 앞서 ⑪회에서 설명한 것처럼 언제 매각하더라도 주택 수에 반영되지 않습니다.

물론 다주택 중과세는 윤석열정부 들어 올해 5월9일까지 유예될뿐만 아니라 유예 조치가 1년 더 연장될 예정입니다. 하지만 부동산 세제는 경기 상황에 따라 워낙 자주 바뀌는 탓에 몇 년 뒤 또 어떻게 될지 아무도 모릅니다.

비과세 핵심 잣대는 보유기간…동일 세대는 상속 전후 ‘합산’

상속주택을 6개월~5년 이내에 처분할 때 고려해야 할 것은 보유·거주 기간입니다. 보유·거주 기간 계산법은 △과세와 비과세 여부를 판정 때 △세율(기본 세율 또는 중과 세율)을 적용할 때 △장기보유특별공제를 적용할 때 등 단계마다 다릅니다.

우선 과세 여부를 판정할 때 보유·거주 기간 산정은 상속인이 피상속인(고인)과 동거 세대인지, 별도 세대인지에 따라 다릅니다. 별도 세대의 경우 상속주택의 보유·거주 기간은 상속개시일~양도일(피상속인과 합산 배제)인 반면 동일 세대는 피상속인의 보유·거주 기간까지 합산합니다. 예를 들어 상속개시 당시 동일세대원인 아내가 남편으로부터 상속받은 주택을 양도할 때 남편의 보유·거주 기간을 통산하므로 상속 개시 후 2년이 지나지 않아도 비과세가 가능합니다.

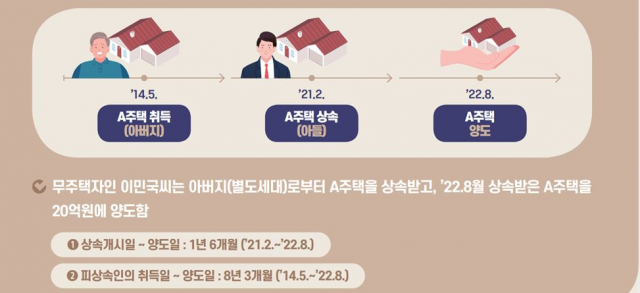

위의 그림은 국세청 자료집에서 발췌한 것으로 무주택인 아들(별도 세대)이 아버지로부터 A주택을 상속받은 후 1년 6개월 만에 20억 원에 매각한 사례입니다. 만약 6개월 이내에 처분했다면 양도차익이 없으므로 비과세 대상일 것이지만, 이 사례는 1년 6개월 뒤 매각한 것인데다 양도가액이 12억 원을 초과하는 고가주택이어서 과세 대상입니다.

그럼 아들이 상속주택을 취득(상속개시일)후 1년6개월 이내에 매각했으니 단기 보유 중과세(60%)가 적용될까요. 결론은 아닙니다. 아래 표는 보유기간을 산정할 때의 기준입니다. 세율을 판단할 때는 피상속인(고인)과 상속인의 보유 기간을 합산하지만 장특공제는 합산하지 않습니다.

장특공제, 동거세대는 보유·거주기간 합산…공제율 적용 때는 합산 배제

만약 상속인과 피상속인이 동일 세대라면 장특공제 혜택은 어떻게 될까요. 상속주택의 장특공제 요건과 적용 방식은 다소 복잡합니다. 장특공제는 앞서 ③회에서 설명했듯 양도차익의 최대 30%를 감면하는 일반 공제과 최대 80%의 특별공제(1세대1주택 국한)로 구분해야 합니다.

우선 일반 장특공제에서 보유 기간을 산정할 때는 동일·별도 세대 구분없이 상속개시일~양도일입니다. 다시 말해 상속 전후를 합산하지 않는다는 의미입니다. 결국 상속주택을 팔 때 장특공제를 받으려면 상속 후 최소 3년을 보유해야 하는 것입니다.

보다 중요한 건 세 감면 혜택이 큰 특별공제(보유 3년, 거주 2년)를 적용받을 수 있는지 여부입니다. 이는 무주택자가 상속주택을 팔 때 대단히 중요한 절세 장치입니다. 특별공제를 적용할지 여부를 판단할 때 보유·거주 기간은 별도 세대인 경우 상속 전과 후를 합산하지 않지만, 동일 세대원이라면 상속 전후를 합산합니다. 이와 관련 국세청은 “동일세대원의 경우 보유는 합산하지 않고 거주만 합산하는 것으로 오해하는 경우가 많다”며 주의를 당부했다. 실제로 부동산관련 온라인 카페 등에서는 상속주택 보유·거주기간 계산을 잘못한 오류가 넘쳐나고 있습니다. 심지어 세무사 블로그에서도 오류가 발견됩니다.

다만 공제율을 실제 적용할 때는 거주와 보유 기간을 모두 합산하지 않습니다. 가령 고인이 보유 10년(거주는 5년)인 주택을 동일 세대원인 배우자(무주택)에게 상속했다고 가정해봅시다. 배우자는 해당 주택에 상속 이후 3년 동안 살다 처분했다면 보유 기간은 10년+3년, 거주 기간은 5년+3년으로 특별공제 요건을 충족합니다. 하지만 거주 공제율은 배우자가 상속 이후 실제 거주한 3년을 반영하므로 12%이고, 보유 공제율(합산 배제)은 배우자의 보유 3년치 공제율 12%입니다. 배우자가 내야할 양도세는 양도차익의 24%를 공제한 금액에다 세율을 곱하면 산출할 수 있습니다. 상속주택을 처분할 때는 비과세와 장특공제 적용 여부 등을 면밀하게 살펴보고 적절한 시점을 결정하는 게 절세의 포인트가 됩니다.