홍콩H지수 주가연계증권(ELS) 사태로 금융 지주들이 거액의 손실 배상금을 물게 되면서 주주 친화 정책 확대에 적신호가 켜졌다. 순이익 감소와 함께 위험가중자산(RWA) 운영 리스크가 커져 주주 환원 지표인 보통주 자본비율(CET1)이 큰 폭으로 하락할 것으로 예상되기 때문이다. ‘밸류업 프로그램’의 대표 주자로 꼽히는 금융사들이 주주 친화 정책 시행 확대에 제약을 받게 되면 이 프로그램의 전반적인 효과도 반감될 것으로 우려된다.

13일 금융권의 시뮬레이션에 따르면 홍콩H지수가 현재 수준으로 연말까지 이어지고 은행들의 평균 보상 비율을 50%로 가정할 경우 4대(KB·신한·하나·우리) 금융 지주의 CET1이 지난해 말보다 30~50bp(1bp=0.01%포인트)가량 하락해 대부분 13% 아래로 떨어질 것으로 예상된다. 이 시뮬레이션에서 올해 말 예상 위험가중자산(RWA)과 보통주 자본은 2021년부터 가중평균 증가율로 계산했다.

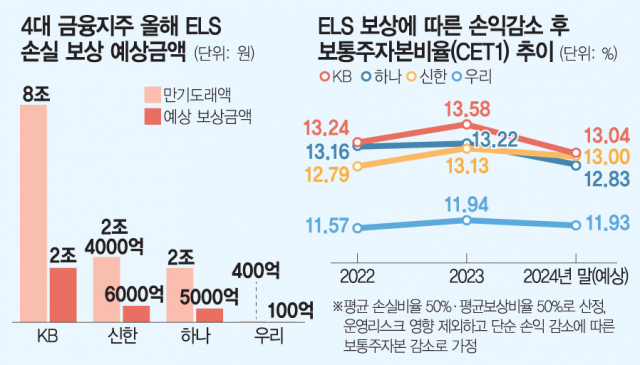

올해 만기가 도래하는 4대 금융 지주의 홍콩 ELS 판매 규모는 총 12조 4000억 원으로 현재 지수 기준으로 올해 말까지 6조 2000억 원대의 손실 가능성이 점쳐진다. 이 가운데 50%를 배상한다고 보면 4대 지주만 3조 원이 넘는 배상금을 내놓아야 한다는 계산이 나온다. 금융 지주별 배상 규모를 반영한 올해 말 CET1은 KB금융(105560)의 경우 13.58%에서 13.04%로 0.54%포인트나 떨어지고 하나금융은 0.39%포인트 하락한 12.83%, 우리금융은 0.01%포인트 내린 11.93%, 신한금융은 0.13%포인트 줄어든 13.00%를 기록할 것으로 예상됐다. KB금융과 신한금융만이 13%를 간신히 사수하고 나머지 금융 지주들은 모두 13% 아래로 떨어질 가능성이 높은 것이다.

금융 당국은 CET1 가이드 라인을 13%로 제시하고 이를 넘어설 경우 주주 환원을 확대할 수 있다고 권고하고 있다. CET1은 은행의 손실 흡수 능력을 보여주는 가장 순수한 자본력으로 보통주 자본(분자)을 RWA(분모)로 나눠 계산한다. RWA는 신용·운영·시장 리스크 등 세 가지를 합산한다. 홍콩H지수 ELS 배상금으로 금융 지주들의 CET1이 대부분 13% 아래로 떨어진다면 주주 환원 확대는 현실적으로 힘들다는 게 금융권 관계자들의 공통된 분석이다. 금융권의 한 관계자는 “운영 리스크까지 감안하면 금융 지주들이 추진 중인 총주주 환원율 확대가 어려워질 수 있다”며 “금융 당국이 경기 하강에 대비해 도입한 경기 대응 완충 자본과 스트레스 완충 자본, 특별 대손 준비금 제도 등에도 대비해야 해 자본 부담이 막중한 상황”이라고 전했다.

문제는 CET1 하락 폭이 이보다 더욱 확대될 가능성이 높고 주주 친화 정책 제약이 장기화할 수 있다는 점이다. 이번 CET1 산출 시뮬레이션에는 각 금융 지주별로 복잡한 가정과 산식이 필요한 운영 리스크를 배제하고 단순 손익 감소 영향만을 고려한 것이기 때문이다. 손실 배상금과 과징금을 물게 되면 운영 리스크가 늘어나 CET1의 분모인 RWA가 증가해 지표는 더 악화할 수 있다. 또 운영 리스크는 바젤3 국제 기준에 따라 향후 10년간 자본 비율에도 영향을 준다. 올해 홍콩 ELS 사태로 발생한 비용은 2033년까지 위험 가중 자산에 반영해야 한다. 금융권의 한 관계자는 "앞으로 10년간 잠재적 손실을 반영하면서 금융 지주의 배당 정책도 장기간 악화할 가능성이 커졌다"고 말했다.

다만 은행들의 건전성 지표인 국제결제은행 자기자본비율(BIS)에는 큰 영향이 없을 것으로 예상된다. 올해 초 건전성 제고를 위해 금융사들이 신종 자본 증권으로 자본 확충을 해놓고 대규모 충당금을 적립했기 때문이다. 이복현 금감원장도 이날 “BIS 비율 규제가 8%인데 5대 시중은행의 경우 15.31%”라면서 “예를 들어 1조 원 이상 비용 부담이 필요하다면 0.2%포인트가량의 BIS 비율 하락을 초래하는 수준”이라며 건전성을 유지하는 데는 문제가 없다고 말했다.