암호화폐 시장이 다시 뜨겁습니다. ‘대장주’ 비트코인 가격이 최근 우리나라 돈으로 1억 원을 돌파했죠. 2017년 11월 비트코인 1개 가격이 1000만 원을 넘겼을 때만 해도 ‘말이 안 된다’고 생각했던, 기자를 포함한 많은 사람들이 놀랄 수밖에 없는 현상입니다. 한때 암호화폐를 17세기 네덜란드에서 일어났던 자산 폭락 사태 ‘튤립 버블'에 빗댔던 유시민 작가가 지금은 어떤 생각을 할지 궁금하기도 하네요. 김밥집을 찾아 참치김밥 한 줄을 주문하면 “0.00004 비트코인입니다”라고 이야기하는 상황이 과연 현실 속에서 펼쳐지게 될까요?

이 즈음에서 밝히면 기자는 비트코인을 비롯한 암호화폐를 보유하고 있지 않습니다. 암호화폐 시장에 또 다시 투자 열풍이 불게 되면 사회·경제적으로 바람직하지 않은 영향을 준다고 바라보는 쪽에 가깝습니다. 다만 이제는 암호화폐 시장을 더이상 가볍게 평가해서는 안 된다는 의견에 강하게 동의하게 됐습니다. 최근 비트코인 상승 랠리의 배경이 된 결정적 사건은 수많은 글로벌 자산운용사가 상장지수펀드(ETF)에 비트코인을 편입시킬 수 있게 된 것이죠. 애당초 미국 증권거래위원회(SEC)가 비트코인 ETF를 불허했으나 미국 법원이 이를 뒤집으면서 암호화폐는 제도권 금융의 일부가 됐습니다.

주요 외신 반응을 살펴보면 모두 암호화폐를 심상치 않게 바라보고 있습니다. 미국 월스트리트저널(WSJ)은 이달 5일(현지 시간) 기사에서 이 사안을 길고 심도 있게 다뤘습니다. 가격 상승 주 배경으로 ETF 유입과 금융 시장 내 위험 자산 쏠림 움직임을 짚었는데요. 주목할 만한 것은 글을 요약하는 마지막 문장입니다. 전문가를 인용해 “(비트코인 상승장에) 월스트리트, 즉 제도권 금융이 관여하고 있다. ETF는 이를 보여주는 분명한 신호다”라고 글을 마치며 암호화폐에 힘을 실었습니다.

영국 이코노미스트지는 이보다도 전향적인 분석을 내놨습니다. 이달 9일자 기사에서 “투자 포트폴리오 관리의 기본 원칙은 각기 다른 방향으로 움직이는 자산에 분산 투자를 하는 것이다. 포트폴리오 1% 정도를 비트코인에 할당하는 것은 위험성이 크지 않아 보인다”고 쓰면서 보다 단정적인 어조로 지원 사격을 했습니다. 재밌는 것은 한 내부 칼럼인데요. 암호화폐를 ‘바퀴벌레(cockroach)’에 비유한 이 칼럼의 마지막 문장을 주목할 만합니다. "이것을 없애는 것은 거의 불가능하다(it is just about impossible to kill)'

‘경제멘터리’ 이번 화에서는 화폐에 대해 다룹니다. 암호화폐의 대장격인 비트코인은 일종의 화폐죠. 한때는 금도 화폐였습니다. 금과 비트코인은 모두 채굴할 수 있는 양이 한정돼 있다는 점에서 공통점을 가지고 있습니다. 금 매장량에 한계가 있듯 비트코인도 최대 물량이 설계상 정해져 있죠. 암호화폐를 신봉하는 사람들은 비트코인이나 기타 알트코인이 미래 주요 화폐가 될 것이라고 예상하거나, 적어도 ‘돼야 한다’고 생각합니다. 그렇다면 비트코인과 성질이 비슷한 금이 화폐였던 시절, 우리 인류의 경제는 어떠했을까요? 과거로 시간 여행을 떠나봅니다.

금의 시대

금은 오래전부터 화폐로 쓰였습니다. 한 자료에 따르면 기원전 550년 경 소아시아 리디아 왕국이 금화를 발행했다는 기록이 있지만 20세기에 초점을 맞춰봅니다. 물리학에서 전파, 전자를 발견해 대륙 간 통신을 하고 전구가 밤을 밝히던 불과 100년 전. 이때도 금은 굉장히 중요한 역할을 담당했습니다. 세계 각국이 화폐를 발행하려면 금을 보유하고 있어야 했기 때문입니다.

지금 대부분 선진국 중앙은행은 금을 가지고 있지 않아도 자유롭게 돈을 만들 수 있습니다. 기준금리를 낮추든, 지급준비율을 인하하든, 공개시작조작을 감행하든 여러 정책 수단을 사용해 통화량을 늘릴 수 있죠. 하지만 20세기 초반에는 상황이 달랐습니다. 경제 공황이 발생하고 실업률이 상승해도 쉽게 이자를 낮추거나 통화량을 늘리지 못했습니다. 세계 주요국 모두가 ‘금본위제(金本位制·Gold Standard)’라 하는 국제 통화 제도를 따르고 있었기 때문입니다.

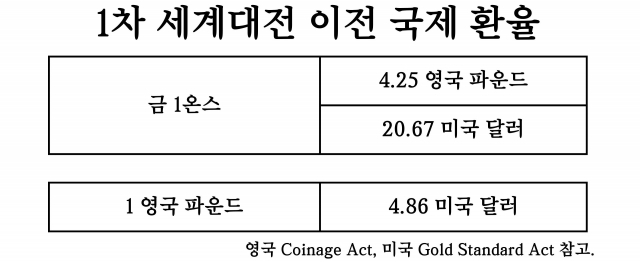

금본위제는 ‘화폐 가치를 금에 연동시키고 화폐와 금 사이 교환을 보장해주는 제도'라 볼 수 있습니다. 쉽게 예를 들면 금 1온스의 가치를 20달러라 고정해놓고, 중앙은행에 20달러를 가져오면 금 1온스를 내어주는 겁니다. 앞선 문장에서 주목해야 할 표현은 ‘고정’입니다. 미국이든 영국이든 프랑스든 자국 통화 가치를 금에 고정해 연동시킵니다. 예를 들면 금 1온스당 미국은 20달러, 영국은 4파운드, 프랑스는 40프랑. 이렇게 정해놓은 비율은 웬만해서는 바꾸지 않았습니다. 그래야 국제 무역이 원활히 이뤄진다 믿었기 때문입니다.

옛날 사람들은 왜 이런 믿음을 가졌을까요? 환율 안정성과 인플레이션 때문입니다. 앞서 예시를 든 것처럼 금 1온스 가치가 미국에서는 20달러, 영국에서는 4파운드로 고정돼 있으면 이는 곧 20달러가 4파운드, 1달러는 1/5파운드라는 계산이 나옵니다. 환율이 고정돼 있는 것이죠. 금본위제는 곧 ‘고정환율제’이기도 합니다. 고정환율제의 핵심은 국가 간 화폐 교환 비율이 정해져 있어 예측 가능성과 안정성이 높다는 것이죠. 이때는 금본위제를 유지해야 무역업자, 은행가가 큰 리스크 없이 국제 거래를 할 수 있다는 믿음이 강했습니다.

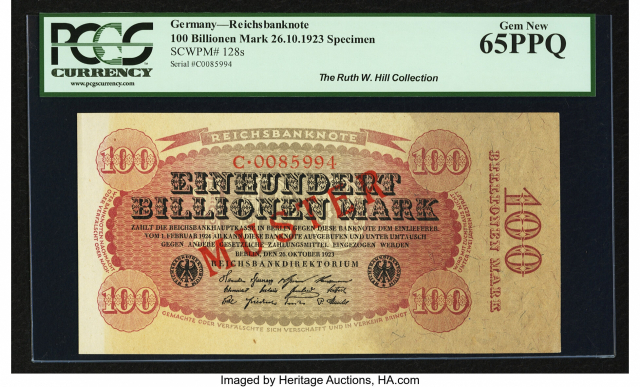

그렇다면 굳이 화폐 가치를 금에 연동시키고, 둘 사이 교환까지 보장한 이유는 무엇일까요. 이는 인플레이션과 관련이 있다 봐야 합니다. 금본위제는 시기별로 특징을 달리 하는데 세계 1차대전 이후 있었던 ‘재건 금본위제’를 잠시 살펴봅니다. 1차대전 때는 주요국이 금본위제를 잠시 포기했습니다. 문제는 전쟁 후입니다. 독일은 전쟁 비용과 배상금, 이에 따른 통화량 발행 증가 문제로 1918년~1923년 물가가 1조(兆, 1억의 만 배인 그 ‘조’가 맞습니다) 2600억 배 오르는 ‘하이퍼인플레이션’을 경험합니다. 기준 없이 화폐 발행을 남발하니 물가가 끝도 없이 오른 것이죠.

“정부를 믿을 수 없기 때문에 금을 보유해야만 한다.” 1933년 허버트 후버 전 미국 대통령이 새로 대통령직에 당선된 프랭클린 루즈벨트 대통령에게 한 말입니다. 인류 역사에서 정부가 전쟁 수행 비용을 마련하거나 기타 경비를 얻기 위해 통화량을 늘린 사례는 부지기수입니다. 이렇게 되면 물가는 상승하는데 임금은 ‘경직성' 때문에 그만큼 오르지 않아 실질 소득은 감소하죠. 당시 사람들은 정부를 믿지 못했던 겁니다. 금본위제를 1816년 세계 최초로 본격 도입한 국가가 왕권이 약하고 자본가·귀족의 힘이 셌던 영국이라는 점은 시사하는 바가 있습니다.

금본위제의 몰락

금본위제는 결국 몰락합니다. 치명적인 약점을 가지고 있었기 때문이죠. 지금의 경제 상식을 가지고 봤을 때 2008년 금융위기와 같은 위기가 오면 통화량을 늘려야 합니다. 그렇게 하지 못하면 위기가 심화될 것은 명백합니다. 2008년 금융위기가 ‘공황’이 아닌 ‘위기’에 그친 것은 당시 미국 연방준비제도(Fed·연준) 의장이 세계 최고 경제사학자 중 하나로 꼽히는 벤 버냉키였기 때문이라는 해석도 있습니다. 금리 인하라는 전통적 통화정책이 먹혀들지 않자 헬리콥터로 물을 쏟아 붓듯 양적완화라는 새로운 방법으로 돈을 뿌리는 버냉키를 보고 사람들은 ‘헬리콥터 벤’이라는 별명까지 붙였죠.

1930년대 세계 대공황이 발생했을 때 미국, 영국, 프랑스, 독일, 일본 등 주요국은 모두 금본위제 때문에 제대로 된 대응을 못했습니다. 금 보유량에 따라 화폐 발행량이 정해지는 만큼 실업률이 치솟아도, 국내 생산량이 곤두박질쳐도 별다른 통화 정책을 펼치지 못했던 겁니다. 대공황 원인에 대해서는 경제사학자별로 해석이 갈립니다. 하지만 금본위제가 위기를 심화, 지속시켰다는 부분에는 대부분이 동의합니다. 참고로 영어로는 이 시기를 아예 정관사 ‘the’를 붙여 ‘The Great Depression’이라 부릅니다. 대(大)공황이라 부를 정도의 유일무이한 사태였다는 것이죠.

대공황 탈출은 각국이 금본위제를 포기하면서 가능해졌습니다. 비로소 자국 통화 가치를 변동시키고 통화량을 늘릴 수 있게 되자 심각했던 디플레이션이 잡히고 경제가 회복되기 시작했죠. 금본위제 포기 시기가 빠를 수록 경제 회복 시점이 빨랐습니다. 미국은 1933년 금본위제를 포기한 후 1934년 일부 복귀했지만 달러 가치를 금 1온스당 20.67달러에서 35.00달러로 낮춰 통화량을 늘렸습니다. 영국은 일찍이 1931년 금본위제를 이탈했죠. 반면 프랑스, 폴란드 등은 1936년까지 금본위제를 유지하면서 가장 심한 수준의 불황을 오랜 기간 겪었습니다.

한 가지를 언급하고 넘어가자면 공황 탈출 배경에 대한 전통적 시각은 ‘뉴딜’ 쪽에 맞춰졌습니다. 루즈벨트 대통령이 공황 극복을 위해 강하게 추진한 뉴딜 정책은 크게 금융·농업·산업·노동·구제·재정 정책으로 나뉩니다. 재정 정책을 살펴보면 1933년~1936년 100억 달러 정도의 재정이 쓰였습니다. 특히 댐 건설이 공황 극복의 상징처럼 전해집니다. 하지만 학계에서는 뉴딜이 그다지 효과적이지 못했다는 평가가 주류를 이룹니다. 언젠가 이 연재물을 통해 대공황 원인과 전개, 극복 과정을 보다 깊이 다뤄봅니다.

그래서 비트코인은?

사실 비트코인과 금본위제를 바로 연결시키기에는 다소 무리가 있습니다. 아직 비트코인이 법정 화폐를 연동시킬 만큼의 권위를 얻지도 못했고 앞서 살펴봤듯 통화량을 어느 자산에 연동시키는 제도가 가지는 취약성이 상당하죠. 금본위제는 세계 2차대전 후 브레턴우즈 체제가 성립하면서 일부 그 형태를 유지하다가 1973년 3월 결국 종말을 맞이했습니다. 이후에는 변동환율제가 대세가 됐죠. 변동환율제 하에서는 각국이 자주적인 통화 정책을 펼치고 국가 간 자본 이동도 자유롭게 만들되 환율 안정성은 일부 포기하게 됩니다.

암호화폐의 한계도 여전합니다. 가상자산에 법정 화폐를 연동시키는 제도는 실현 가능성이 낮은데다 비트코인을 보편적인 교환 매개체로 쓰기도 쉽지 않습니다. 비트코인 기반이 되는 블록체인 기술 핵심은 정보를 분산 저장해 해킹을 사실상 불가능하게 만드는 것인데, 이에 따라 거래 속도가 느려지는 단점이 있습니다. 이를 ‘블록체인 트릴레마(3가지 딜레마)’로 부릅니다. 기술적으로 해결할 방법을 찾지 못하고 있어 당장 비트코인을 화폐로 사용하기에는 여러모로 한계가 있는 것이죠.

그럼에도 암호화폐와 금본위제를 이 글에서 살펴본 것은 ‘화폐의 미래’ 때문입니다. 비트코인은 2009년 1월 출시 이래 수많은 의구심과 견제에도 불구하고 결국 생존했습니다. 최근에는 비록 개발도상국이기는 하지만 일부 국가에서 대체 결제 수단으로 도입하기도 했죠. 미래 국제 통화 제도가 어떻게 형성될지 단언하기 어려운 상황입니다. 역사는 결국 인류가 쌓은 ‘빅데이터’입니다. 한때 세계 통화 질서 그 자체였던 금본위제를 돌아보면 현재와 미래 제도에 대한 단서를 조금은 얻을 수 있지 않을까요?

‘경제멘터리' 다음 화는 최근 인공지능(AI) 기술 대격변과 과거 산업혁명을 다룹니다. AI 기술 발전은 유휴 노동력의 증가와 ‘러다이트 운동’으로 이어질까요? 아니면 큰 노동 없이도 자동으로 만들어지는 생산물을 소비할 수 있는 유토피아가 펼쳐질까요. 과거 데이터와 사건을 짚어 현재를 공부하고 미래를 바라봅니다.

※[이덕연의 경제멘터리] 5화로 계속. 아래 기자 페이지를 구독하시면 매주 토요일 오전 연재물을 받아보실 수 있습니다.

◇참고 문헌

양동휴, 금본위제의 성립은 역사적 진화인가(경제논집, 2012)

Craig K. Elwell, Brief History of the Gold Standard in the United States(Congressional Research Service, 2011)

송병건, 경제사: 세계화와 세계 경제의 역사(해남, 2014)

양동휴, 20세기 경제사: 대공황에서 세계화까지(일조각, 2006)

Ben S. Bernanke, 벤 버냉키: 연방준비제도와 금융위기를 말하다, 김홍범·나원준 역(미지북스, 2013)

Paul R. Krugman·Maurice Obstfeld·Marc J. Melitz, 국제경제학(International Economics: Theory and Policy), 강정모·이상규·이연호 역(시그마프레스, 2015)

Frederic S. Mishkin, The Economics of Money, Banking, and Financial Markets(Pearson, 2016)