미국 스탠더드앤드푸어스(S&P)500·나스닥지수를 추종하는 커버드콜 상장지수펀드(ETF) 수익률(5년)이 동일 지수를 따르는 일반 패시브 ETF에 비해 3분의 1~4분의 1 수준에 그치는 것으로 나타났다. 매월 꾸준한 현금 수익을 주는 월배당 투자 상품에 뭉칫돈이 몰리고 있지만 커버드콜 등 특정 전략을 사용하는 상품 투자에 신중해야 한다는 목소리가 커지는 이유다.

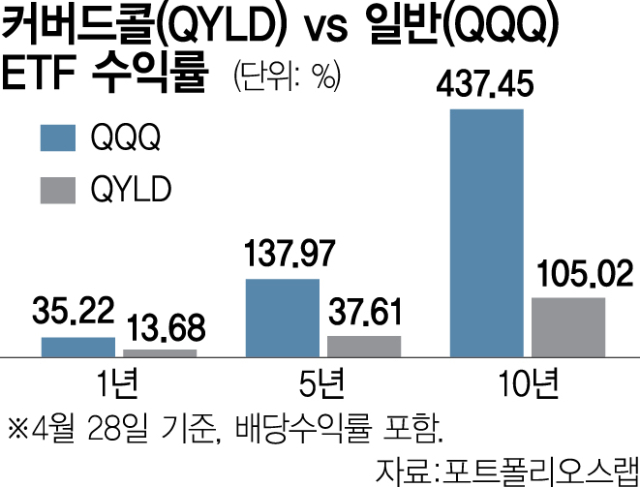

1일 글로벌 ETF 분석 플랫폼 포트폴리오스랩에 따르면 미국 시장에 상장된 ‘글로벌X 나스닥100 커버드콜 ETF(QYLD)’는 최근 5년간 배당수익을 포함해 37.61% 오른 반면, 동일 지수를 추종하되 커버드콜 전략을 사용하지 않는 ‘인베스코 QQQ 트러스트(QQQ)’는 같은 기간 137.97% 상승했다. 투자 기간을 10년으로 늘리면 QYLD(105.02%)와 QQQ(437.45%)의 차이는 더 벌어진다. 배당수익을 감안해도 10년간 수익률이 4배 이상 차이 나는 셈이다.

커버드콜이란 주식을 매수하는 동시에 해당 자산을 특정 가격에 살 수 있는 콜옵션을 팔아 배당 재원을 마련하는 전략을 말한다. 시장 변동과 무관하게 일정 수준의 배당수익을 얻을 수 있어 2020년 코로나19 이후 전 세계적으로 폭발적으로 성장했다. 국내에서도 지난 1년여 사이 커버드콜 ETF 순자산은 18배가량 폭증했다. 다만 원금 손실 가능성을 충분히 알리지 않고 매달 배당을 받을 수 있다는 점만 앞세워 판매하면 불완전판매가 될 소지가 크다.

월배당은 투자자들이 혹하는 요소지만 상승장이 지속될 때 커버드콜 ETF는 시장 상승분을 온전히 수익으로 누릴 수 없다. 이미 옵션을 매도해 특정 가격 이상의 주가 상승에 대한 시세차익을 포기한 탓이다. 게다가 투자 기간이 길어질수록 배당을 위한 현금 유출로 인해 재투자에 따른 복리 효과가 급격히 감소한다.

금융투자 업계 전문가들은 무작정 월배당에만 집중하기보다는 상품 구조를 정확히 이해한 후 투자에 나설 것을 조언했다. 임은혜 삼성증권 연구원은 “커버드콜 ETF는 매월 꾸준한 수익을 받을 수 있어 상당히 매력적 투자 수단이지만 S&P500지수처럼 장기 상승을 지속했던 자산에서는 부진한 수익률을 보였다”며 “옵션 매도로 상승이 제한된다는 점에 유의할 필요가 있다”고 말했다.