LG(003550)그룹의 디지털 전환(DX) 및 정보기술(IT) 서비스 전문 계열사 LG CNS가 기업공개(IPO) 준비에 착수했다. 최근 HD현대마린솔루션의 IPO 흥행으로 대어급 공모주에 대한 시장의 긍정적인 투자 수요를 확인했고, 지난해 사상 최대 실적을 경신한 만큼 상장 시기가 무르익었다는 판단에서다. 재무적투자자(FI)의 엑시트(투자금 회수) 기한도 다가오고 있어 이르면 연말 상장예비심사를 청구할 가능성도 제기된다.

2일 투자은행(IB) 업계에 따르면 LG CNS는 지난달 홍콩, 싱가포르에서 글로벌 자산운용사를 비롯한 해외 투자자들을 대상으로 비공개 논딜로드쇼(NDR)를 진행했다. 일반적으로 조 단위 기업가치를 목표로 하는 대형 IPO의 경우 해외 투자자들의 공모 참여를 위해 해외 기업설명회(IR)을 진행한다. 공모 구조가 나오지 않은 상황에서 진행하는 NDR은 IPO 닻을 본격적으로 올리기 전 기업에 대한 시장의 분위기를 파악하기 위한 성격이 강하다.

LG CNS에 대한 해외 투자자들은 호의적이었던 것으로 전해졌다. 한 IB업계 관계자는 “고금리 장기화로 성장주보다는 현금 창출력이 뛰어난 우량 기업에 대한 투자자들의 수요가 높다 보니 LG CNS 같은 회사가 공모 시장에 나온다는 것 자체에 대해 긍정적인 반응이 있었다”고 말했다.

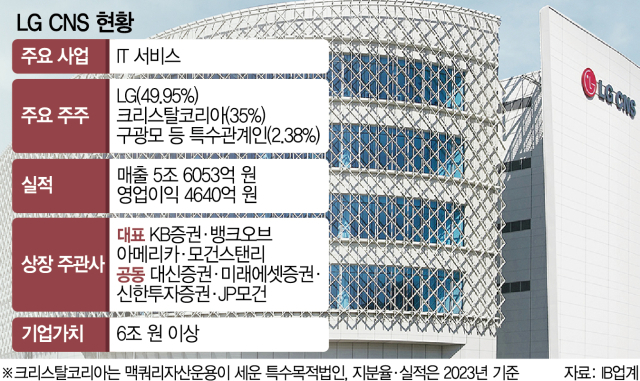

앞서 LG CNS는 2022년 5월 대표 주관사에 KB증권, 뱅크오브아메리카(BofA), 모건스탠리, 공동 주관사에 미래에셋증권(006800), 대신증권(003540), 신한투자증권, JP모건을 선정하며 증권사 7곳에 달하는 대규모 주관사단을 꾸렸다. 하지만 당시 증시 위축으로 원하는 기업가치를 인정받기 어렵다고 보고 상장 계획을 연기했다.

LG CNS가 IPO 몸풀기에 다시 나선 건 지난해 두산로보틱스(454910), 에코프로머티(450080)리얼즈를 시작으로 대어급 공모주에 대한 투자 심리가 회복되기 시작한 덕분이다. 특히 HD현대마린솔루션이 수요예측에서 80조 원이 넘는 주문 참여액을 기록, 최종 공모가를 희망가 범위(7만 3300~8만 3400원) 최상단에 결정하면서 시장의 투자 여력이 충분하다는 점이 드러났다.

매년 최고치를 경신하는 실적도 자신감의 배경이다. LG CNS는 지난해 매출 5조 6053억 원, 영업이익 4640억 원을 기록했다. 각각 전년 대비 13%, 20.3% 증가한 수치다. 같은 기간 당기순이익은 2650억 원에서 3324억 원으로 25.4% 늘었다. 이에 따른 LG CNS의 기업 가치는 6조 원 이상으로 거론된다. 가장 유력한 비교기업으로 꼽히는 삼성에스디에스(018260)의 주가순이익비율(PER)이 17배 수준이라는 점을 고려해 계산한 결과다.

업계에서는 LG CNS가 이르면 거래소에 상장예비심사를 청구할 수 있다는 관측이 나온다. LG CNS는 2020년 글로벌 사모펀드(PEF) 운용사 맥쿼리자산운용(PE)에 지분 35%를 매각하면서 5년 내 IPO 추진을 검토한 적이 있다. 업계에 따르면 상장 주관사단도 연초 거래소에 시기를 특정하지 않으면서도 연내 상장 예비 심사를 청구하는 안을 검토하고 있다는 뜻을 전달한 것으로 전해졌다. LG CNS 관계자는 상장 시점에 대해 “검토 중”이라고 답했다.