‘자기자본 1조 1500억 원, 고객예탁금 10조 원, 개인 고객 수 48만 명.’

우리금융그룹이 우리투자증권을 NH농협금융지주에 매각한 지 약 10년 만에 다시 증권업에 진출한다. 이로써 우리금융은 보험업을 제외한 금융지주 포트폴리오를 모두 갖추게 됐다.

우리금융은 3일 이사회를 열고 계열사인 우리종합금융과 한국포스증권을 합병해 자회사로 편입하기로 결의했다. 우리금융은 금융위원회 인가 등을 거쳐 올 3분기 안에 본격적으로 영업을 시작할 계획이다. 새로운 증권사의 사명으로는 우리금융이 10년 전 사용했던 ‘우리투자증권’이 유력하다.

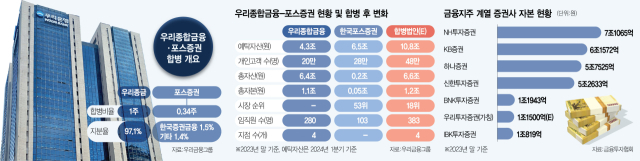

이번 합병은 포스증권이 존속법인으로 우리종금을 흡수합병하는 방식으로 진행된다. 증권업 라이선스를 보유한 법인이 존속법인이어야 합병 후 증권업을 할 수 있기 때문이다. 합병 비율은 우리종금 주식 1주당 포스증권 약 0.34주이며 합병 후 지분율은 우리금융지주(316140) 97.1%, 한국증권금융 1.5%로 예상된다.

이로써 우리금융은 2014년 6월 우리투자증권을 NH농협금융에 매각한 후 약 10년 만에 증권업에 재진출한다. 임종룡 우리금융 회장은 2014년 당시 NH농협금융 회장으로 우리투자증권을 인수했지만 이번에는 우리금융 회장으로서 새로운 증권사를 출범시키게 됐다.

우리금융은 새 증권사를 기업금융과 디지털 부문에서 경쟁력을 갖춘 국내 선도 증권사로 육성할 계획이다. 포스증권은 현재 3700개 이상의 펀드 상품을 판매하는 국내 최대 규모의 온라인 펀드 전문 플랫폼으로 개인 고객 28만 명, 고객 자금 6조 5000억 원을 확보했다. 우리종금은 총자본 1조 1000억 원으로 고객 20만 명, 예탁 자산 4조 3000억 원을 보유하고 있다. 이정수 우리금융지주 전략 부문 부사장은 “이번 합병으로 기업 생애주기별 금융 서비스 체제를 완성해 기업금융 명가 재건에 한걸음 더 가까이 다가갔다”며 "합병 증권사는 지주사의 전폭적인 지원을 바탕으로 자체 성장과 증권사 추가 인수합병(M&A) 등을 통해 10년 내 업계 톱10 초대형 투자은행(IB)로 성장할 것"이라고 말했다.

우리종합금융과 한국포스증권의 합병으로 탄생하는 합병 증권사는 출범과 동시에 업계 18위 중형 증권사로 자리 잡게 된다. 우리금융은 지난 50년간 쌓아온 기업금융 DNA에 포스증권의 디지털 역량을 더해 10년 내 국내 ‘톱10’ 초대형 투자은행(IB)으로 도약하겠다는 비전을 제시했다.

우리금융그룹의 새로운 증권사인 ‘우리투자증권’은 우리종금의 자기자본 1조 1000억 원과 포스증권의 자기자본 500억 원을 합쳐 총 1조 1500억 원 규모의 증권사로 탄생한다. 자기자본 기준으로 지난해 말 기준 업계 17위인 BNK투자증권(1조 1943억 원)과 18위인 IBK투자증권(1조 819억 원) 사이에 자리 잡게 된다. 국내 4대 금융지주로 기업금융의 ‘명가’인 우리금융은 꾸준한 자기자본 확대를 통해 덩치를 키울 계획이다. 현재 증권 업계 자기자본 기준 10위가 대신증권으로 이 회사의 자기자본이 2조 8529억 원이라는 점을 감안하면 앞으로 2조 원 이상의 자기자본 확대가 더 필요하다. 우리금융은 이를 위해 중소형 증권사를 추가 인수하는 방안, 자기자본 증액, 외자 유치 등 다양한 방안을 검토하고 있다. 새 증권사의 초대 대표를 맡은 남기천 우리종금 대표는 “종금 사업에서 증권 분야로 사업을 확장해가면서 필요한 경우 지주에서 적정 규모의 증자를 병행해서 실시해나갈 예정”이라며 “내부적으로 자기자본을 축적해나가다 보면 대형 증권사에 점점 다가갈 것으로 생각한다”고 말했다. 남 대표는 1989년 대우증권(현 미래에셋증권)에 입사해 핵심 조직이던 딜링룸 부장을 지낸 뒤 런던법인장과 고유자산운용본부 상무 등을 거친 정통 증권맨이다. 지난해 우리자산운용 대표를 맡았다가 올 3월 우리종금 대표로 자리를 옮겼다.

우리금융은 10년 만의 증권업 재진출로 그룹 전체적으로 기업금융을 강화할 수 있는 기반을 마련했다고 보고 있다. 특히 우리종금이 가진 ‘발행어음업’이 중요한 기반이 될 것으로 보인다. 이정수 우리금융 전략부문 부사장은 “합병 후 종금업을 일정 기간 영위하는 것은 금융 당국의 인허가 사안으로 과거 메리츠종금 등의 사례를 비춰볼 때 일정 기간 종금업 겸영을 하려 한다”며 “기본적으로 종금사가 초대형 IB로 도약하는 과정에서 고유의 사업 기능이 필요하다는 판단”이라고 말했다. 과거 메리츠종금증권은 10년간 종금 업무를 겸영하며 초반 성장 동력을 키울 수 있었다. 우리종금의 탄탄한 IB 네트워크도 초반 자산 형성을 도울 것으로 전망된다. 우리종금은 전년 말 기준 약 27조 원 규모의 국내외 자산을 외부 증권사를 통해 관리해왔다.

우리금융의 증권업 진출은 그룹 내 자산관리 부문과도 시너지를 낼 것으로 보인다. 올 3월 기준 우리종금과 포스증권의 고객 예탁 자산은 각각 4조 3000억 원, 6조 5000억 원으로 합병 증권사의 고객 자산은 10조 8000억 원에 달할 것으로 추정된다. 양측은 이미 약 50만 명에 가까운 고객도 확보하고 있다. 장기적으로는 우리은행 플랫폼에서 거래 중인 2000만 고객을 증권사 고객으로 확보한다는 목표도 세웠다. 남 대표는 “포스증권이 가진 디지털 플랫폼을 로보와 인공지능(AI)으로 업그레이드할 것”이라면서 “우리금융의 슈퍼앱과도 시너지가 예상된다”고 했다.

우리금융은 새 증권사의 사업 영역을 리테일, 세인즈앤드트레이딩(S&T) 등으로 확대할 계획이다. 개인 주식거래 등은 추가 라이선스 확보를 통해 올해 말이나 내년 초에 가능할 것으로 보인다. 아울러 포스증권이 가진 펀드슈퍼마켓 앱 ‘원더링’이 탑재된 모바일트레이딩시스템(MTS)을 개발 중이다. 관련 태스크포스(TF)를 출범한 뒤 올 하반기 출시 예정인 은행 슈퍼앱 ‘뉴원(New Won)’을 연계하면 리테일 부문에서 충분히 경쟁력이 있다고 보고 있다. 이 부사장은 “11월 그룹 통합앱인 ‘뉴 원’을 출범하면 2000만 명이 되는 WON뱅킹 앱의 고객을 증권 고객으로 확보하려는 계획이 있다”며 “보험사 등 비은행 포트폴리오를 지속적으로 확충하고 그룹 전반의 경쟁력을 강화해 주주가치 제고에 더욱 힘쓸 것”이라고 말했다.