산업은행과 한국해양진흥공사가 조만간 중도 상환 시기가 돌아오는 1000억 원 규모 HMM(011200) 영구 전환사채(CB)를 주식으로 전환하기로 최종 결정했다. 시장에서는 향후 경영권 매각 재추진에 미칠 영향에 촉각을 곤두세우고 있다.

21일 투자은행(IB) 업계에 따르면 산은과 해진공은 지난주 회의를 열고 HMM이 2019년 5월 1000억 원 규모로 발행한 제194회 영구채를 주식으로 전환 청구하기로 결정했다. 신주 상장일은 다음달 11일이다.

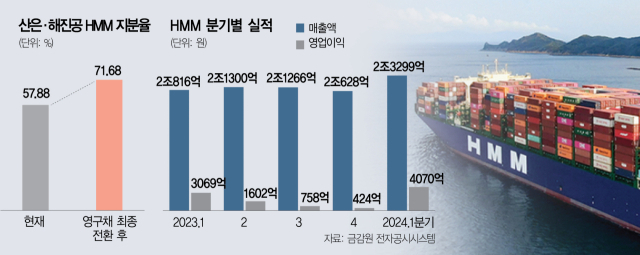

194회 CB는 30년 만기로 발행됐으나 발행 후 5년이 지나면 HMM이 조기 상환할 수 있도록 옵션을 달아뒀다. 현재 보유 현금성 자산만 10조 원이 넘는 HMM은 이자 경감 등을 고려해 이 CB를 조기 상환하겠다는 방침을 최근 확정했다. 산은과 해진공은 HMM이 이 같은 옵션을 행사하기 전 CB를 주식으로 전환해 지분을 더 확보하겠다는 것이다. 이로써 양 사 보유 지분율은 기존 57.88%에서 59.1%로 증가할 것으로 전망됐다.

산은과 해진공에 정통한 한 관계자는 “CB를 원금으로 상환받으면 나중에 배임 이슈가 나올 수 있어 주식 전환을 결정한 것”이라고 설명했다. HMM은 5년 전 영구채를 주당 5000원에 발행했는데 이날 주가는 1만 8000원을 넘겨 거래되기도 했다. 발행가 대비 주가가 세 배를 넘어 대주주 입장에서는 주식 전환을 하는 게 훨씬 이익이 크다. 이 점이 이번 주식 전환의 배경으로 지목된다.

시장은 앞으로도 HMM 영구채의 조기 상환 시기가 도래하는 점을 예의 주시하고 있다. 올 6월 2000억 원, 10월 6600억 원, 내년 4월 7200억 원 등 총 1조 5800억 원 규모다. 이 영구채들이 모두 주식으로 전환되면 산은·해진공의 지분율은 71%대까지 높아진다.

일각에서는 산은과 해진공의 HMM 지분율 상승이 매각을 더 어렵게 만들 것이라는 분석을 제기하고 있다.

실제 지난해 양 사는 매각에 나섰으나 인수 후보였던 하림그룹과 이견을 좁히지 못하며 협상을 종료했다. 당시 산은·해진공은 지분 57.88%%를 매각 대상으로 정했고 하림 측은 가격을 6조 원대 초중반으로 봤다. 그러나 하림이 이 같은 대규모 인수 대금을 온전히 치르기 힘들다는 평가 속에 영구채 전환 시기 등에서도 견해 차가 발생하며 매각은 진전을 이루지 못했다.

전문가들 사이에서는 산은과 해진공의 HMM 지분율이 향후 더 높아질 수밖에 없다는 점에서 매각 전략을 새로 세워야 한다고 보고 있다. 매각 측이 보유하게 될 71%대 지분을 이날 시가총액 기준으로 산출하면 단순 몸값은 8조~9조 원대에 육박할 수 있다. 매각 주관사로 나설 증권사·회계법인 등에서는 매각을 수월하게 할 수 있는 구조를 만들기 위해 벌써부터 아이디어를 짜내고 있다는 말들도 흘러나온다.

한편 HMM은 올 1분기 매출액이 전분기 대비 13% 증가한 2조 3000억 원, 영업이익은 10배 가까이 늘어난 4070억 원을 기록하며 예상 밖 호실적을 냈다. 예멘 반군이 홍해를 막고 이에 선박들이 항로를 우회하면서 전 세계 해운 운임이 급등한 영향이 컸다. IB 업계의 한 관계자는 “지난해 매각 추진 당시에도 대규모 영구채 전환이 예정돼 있었던 만큼 달라진 것은 없다고 볼 수 있다”면서도 “인수를 고민하는 새 후보들의 자금 부담을 덜어주고 HMM의 공적 역할까지 고려한 보다 수월한 매각 시나리오를 돌려보고 있다”고 말했다.