국제 금 가격이 지난달 정점을 찍은 후 숨고르기를 하고 있는 가운데 월가와 세계 각국 중앙은행들이 정치 불안에 따른 위험 회피 수단으로 금에 주목하고 있다. 지정학적 위기와 미국 대선 후 경제 불확실성 등 여러 요인이 금 수요를 끌어올릴 수 있다는 분석이다.

19일(현지 시간) 마켓워치 등 미국 주요 외신에 따르면 골드만삭스는 최근 발간한 보고서에서 11월 미국 대선 이후 경제 불안을 점치면서 투자 위험을 분산하는 방안으로 금을 제시했다. 골드만삭스는 도널드 트럼프 전 대통령이 대선에서 승리할 경우 관세 인상과 이란산 원유에 대한 제재 확대로 인플레이션이 상승할 것으로 점쳤다. 트럼프 전 대통령은 모든 수입품에 대해 10%, 중국산 상품에 60% 이상의 관세를 부과하겠다고 공약했다. 이는 미국의 수입물가를 높이는 만큼 인플레이션 상승 요인으로 작용한다.

조 바이든 대통령의 연임 역시 경제 불안을 야기한다는 것이 골드만삭스의 진단이다. 골드만삭스는 “민주당 집권 시 법인세가 대폭 오를 수 있어 리스크가 있다”고 봤다.

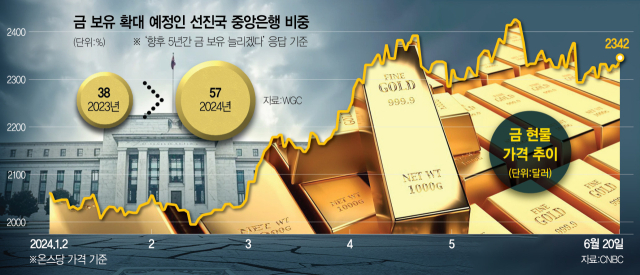

골드만삭스의 전략가인 댄 스트루이벤은 연말 금 가격 전망을 현재 가격보다 약 16% 높은 온스당 2700달러로 제시하면서 “만약 대선 후 이란산 원유에 대한 제재가 2021년 이후 지금까지 늘어난 정도로 가해진다면 금 가격은 15% 추가 상승할 것”이라고 내다봤다. 이어 “미국의 부채 증가로 인한 우려가 커질 경우에도 금 가격이 15%가량 더 오를 수 있다”고 관측했다. CNBC에 따르면 금 현물 가격은 올 5월 온스당 2425달러로 정점을 찍은 뒤 현재 2342달러 수준이다.

미국 내 투자자보다 신흥국 중앙은행들과 아시아의 일반 투자자들이 금 수요를 주도할 것이라는 주장도 나왔다. 앞서 골드만삭스는 지난달 별도의 보고서에서 2022년 러시아의 우크라이나 침공 이후 신흥국 중앙은행의 금 비축량이 세 배 늘었다는 분석을 내놓았다. 이 같은 수요는 대부분 공개되지 않고 있을 뿐 지난해 이후 금값 상승의 숨은 요인이라는 것이 골드만삭스의 판단이다.

이 같은 흐름은 신흥국을 넘어 선진국 중앙은행에서도 본격화할 것으로 전망된다. 세계금협회(WGC)가 전날 발표한 연례 조사에 따르면 선진국 중앙은행의 57%가 앞으로 5년간 보유 자산에서 금 비중을 높일 계획이라고 응답했다. 지난해 같은 조사 당시 답변(38%)에 비해 크게 증가한 수치다. WGS의 샤오카이 판 중앙은행 팀장은 “선진국들이 신흥국을 따라 금을 사들이려 한다는 의미”라며 “전례 없는 경제적 불확실성과 정치적 격변으로 인해 중앙은행들이 금을 우선순위에 두고 있다”고 말했다.

프랑스의 조기 총선 등 유럽의 정치 불안도 금 수요를 늘리는 요인으로 꼽힌다. 현재 프랑스를 비롯한 네덜란드·독일·벨기에 등 유럽 각지에서는 경제 불안과 불법 이민자 급증, 안보 불안 등으로 인해 극우 정치 세력이 부상하며 정치적 불안이 가중되고 있다. 마틴플레이스증권의 베리 도스 회장은 “전 세계의 정치적 변화는 새로운 금본위제를 부를 것”이라고 말했다.

한편 미국 연방준비제도(Fed·연준)의 금리 인하가 늦어질 수 있다는 점은 금 가격의 단기 변수로 꼽힌다. 통상 금리가 높을 경우 이자가 없는 금보다 미국 국채 수요가 커져 금 가격은 약세를 보인다.