진성준 더불어민주당 정책위의장이 26일 정부의 세제개편안이 나온 뒤 “근로소득세 최고세율이 45%”라며 “아무런 노력 없이 상속받은 재산에 대한 최고세율이 노동으로 인한 소득세보다 훨씬 낮은 것이 합당한가”라고 비판했다. 정부가 상속세 최고세율을 50%에서 40%로 낮추기로 한 데 부자 감세 프레임을 덧씌운 것이다.

부자 감세 프레임이 본격화한 것은 이명박 정부 때다. 이명박 정부는 2008년 세제 개편 당시 감세를 통해 기업 투자와 고소득층의 소비를 촉진하고 이를 통한 적하 효과(trickle-down)로 경제성장을 이끌겠다는 뜻을 밝혔다. 기획재정부는 법인세와 소득세, 상속·증여세 등에서 총 26조 4010억 원의 세수 감소를 예측하기도 했다.

이때부터 야당은 부자 감세는 경제성장으로 이어지지 않으며 재정 건전성이 악화하고 서민 부담만 키운다는 주장을 펴고 있다. 감세 얘기만 나오면 전가의 보도처럼 부자 감세 프레임을 꺼내는 것이다.

하지만 코로나19를 지나면서 상황이 180도 달라졌다는 게 전문가들의 평가다. 인플레이션 급등과 주택 가격 상승으로 인해 2008년에 일부 부자 감세로 비칠 수 있던 대상도 지금은 중산층 세금으로 변했기 때문이다. 통계청에 따르면 소비자물가지수는 현행 상속세율이 적용된 2000년 63.151에서 지난해 111.59로 1.8배나 확대됐다. 같은 기간 명목 국내총생산(GDP)은 676조 원에서 2401조 원으로 3.6배 불어났다.

부동산 가격도 마찬가지다. KB부동산에 따르면 1999년 상속세 개편 이후인 2000년부터 지난달까지 서울 집값은 약 287%, 전국은 198.3% 상승했다. 오문성 한국조세정책학회장은 “2002년 32평 시세가 4억 원 정도였던 대치동 은마아파트가 올해는 26억 원 정도”라며 “집 한 채만 있어도 상속세를 부담하는 시대가 됐다. 상속세는 초부자 세금이 아니고 중산층에 바로 영향을 미치는 세금”이라고 지적했다.

학계의 생각 역시 비슷하다. 오히려 정부의 이번 세법개정안에 상속세제 개편 과제가 충실히 담기지 않았다는 의견이 나온다.

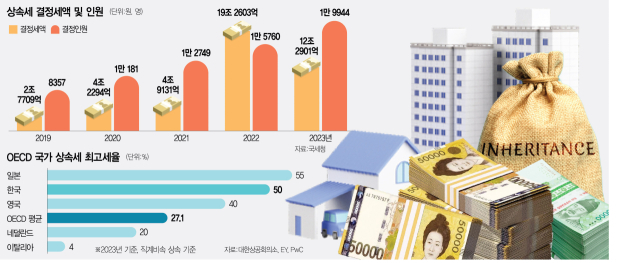

전문가들이 지적하는 부분은 글로벌 스탠더드다. 정부에 따르면 만약 한국이 상속세 최고세율을 40%로 내릴 경우 영국·미국과 같은 수준이 된다. 원래는 50%로 일본(55%)에 이어 2위였고 최대주주 할증 평가까지 고려하면 대기업에 붙는 최고세율이 60%나 됐다.

이번 개정안을 고려하더라도 영국·미국과 함께 공동 3위 수준으로 독일(30%)이나 스페인(34%) 등과 비교하면 여전히 높다. 학계에서 경제협력개발기구(OECD)에서 상속세를 도입한 24개국의 평균(27.1%)에 근접한 30% 수준으로 맞춰야 한다는 의견이 많았던 이유다. 최봉길 세무사는 “OECD 국가와 비교해보면 최고세율이 높은 것은 맞다”고 해석했다.

‘상속세율이 소득세율보다 높아야 한다’는 야당의 주장 역시 타당하지 않다는 분석이 나온다. 한국경제연구원의 2022년 분석에 따르면 OECD 회원 38개국 중 상속세율이 소득세율보다 높은 곳은 7곳(18.4%)에 불과했다. 상속세율과 소득세율이 일치하는 곳은 프랑스(45%)뿐이었다. 김우철 서울시립대 세무학과 교수는 “소득에 매기는 것(소득세)과 자산에 매기는 세금(상속세)의 사이즈는 너무 많이 다르다”며 “상속세와 소득세는 별개의 것으로 봐야 한다”고 했다. 임동원 한국경제연구원 연구위원은 “상속세와 소득세는 이중과세 문제가 있다”며 “부동산·주식 양도 시 세금을 매기는 자본이득세 전환이 언급되는 배경”이라고 설명했다.

상속세 최고세율 인하는 기업과 부자들의 해외 이전과도 관련이 깊은 문제다. 국세청에 따르면 지난해 국외전출세를 신고한 인원은 총 26명으로 해당 세제가 처음 시행됐던 2018년(13명)에 비해 2배 증가했다. 국외전출세는 대주주가 해외로 이주할 때 국내에 보유한 주식에 세금을 매기는 제도다. 영국의 투자 이민 컨설팅 업체 헨리앤드파트너스는 올해 한국의 고액 순자산 보유자 순유출이 1200명으로 중국(1만 5200명)과 영국(9500명), 인도(4300명)에 이어 네 번째로 많을 것이라고 전망했다. 스웨덴은 이케아와 같은 대기업들이 과도한 상속세 부담으로 스웨덴을 떠나면서 2005년 상속세를 자본이득세로 전환했다.

부자 감세 프레임이 밸류업을 가로막고 있다는 지적 또한 나온다. 상속세만 보더라도 기업가치가 뛸수록 세 부담이 커지는 구조다. 이번에 정부가 최대주주 할증 평가를 폐지한 배경이기도 하다. 삼성전자 오너 일가는 상속세 재원을 마련하기 위해 올 상반기에 3조 원 이상의 지분을 매각한 바 있다.

배당소득세 역시 상황이 비슷하다. 현행 세법에서는 배당소득과 이자소득 등이 연 2000만 원을 넘으면 최대 49.5%(지방세 포함)의 금융소득종합과세가 매겨진다. 한 투자 업계 고위 관계자는 “주식에 투자하는 젊은 직장인들과 중산층은 높은 배당소득세율 때문에 수익을 늘릴 기회를 날리게 된다”며 “부자 감세 프레임이 잘못 적용되다 보니 장기 투자 문화가 사라지고 단타 매매가 성행하며 젊은 층이 부동산 투자에 집중할 수밖에 없게 됐다”고 비판했다.