추석 연휴를 앞두고 회사채를 발행해 자금을 조달하려는 기업들의 움직임이 뚜렷하게 나타나고 있다. 금리 인하 가능성이 큰 이달 미국 연방공개시장위원회(FOMC) 회의 전에 선제적으로 자금을 확보해두려는 전략으로 보인다.

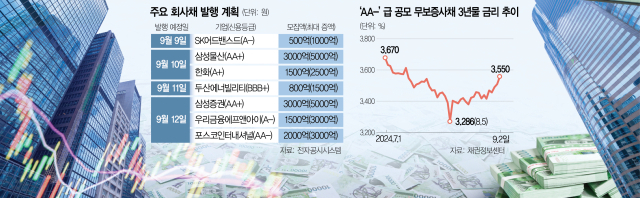

3일 금융투자 업계 및 금융감독원 전자공시 시스템에 따르면 이달 들어 추석 연휴 직전인 13일까지 공모 회사채를 발행했거나 발행 계획을 세운 기업은 20곳(무보증사채 기준)이다. 이달 13일까지 발행이 예정된 회사채 물량은 3조 5550억 원(발행 미확정 종목은 모집액 기준)이다. 지난달 수요예측을 마친 KB증권(5000억 원), 에쓰오일(3000억 원), 한솔테크닉스(004710)(450억 원)가 이달 첫 발행을 완료했다.

이외에도 우리금융에프앤아이·포스코인터내셔널(047050)·하이트진로홀딩스(000140)·현대제철(004020) 등이 연휴 직전 발행을 완료하기 위해 수요예측을 준비하고 있다. 최근 회사채 수요예측에서 기관투자가들의 주문 수요가 높아 대부분의 기업들이 증액 발행을 결정하고 있다는 점을 고려하면 발행 물량이 4조 5000억 원을 넘길 가능성도 있는 것으로 시장에서는 보고 있다. 사모채까지 더하면 발행 물량은 더 늘어날 수 있다.

이 같은 회사채 발행 봇물은 지난해 같은 기간에 발행된 회사채 물량(공·사모 포함, 2조 9880억 원)과 비교해도 증가세가 확연하다. 더구나 이달 만기 물량도 1년 전보다 5000억 원 이상 더 적다.

기업들이 추석 연휴를 코앞에 두고 공격적으로 채권 발행을 늘리는 데는 이달 17~18일(현지 시간) FOMC를 앞두고 채권 시장의 불확실성을 회피하려는 의도가 작용하고 있다. 기준 금리 인하를 선반영한 채권 가격, 우리 정부의 대규모 국고채 발행 계획 등으로 채권 가격이 조정 국면에 들어간 가운데 FOMC에서 ‘빅컷(0.5%포인트 금리 인하)’ 혹은 연내 추가 금리 인하에 대한 부정적 발언이 나오기 전에 자금 조달을 마무리하는 게 낫다는 판단이다.

이미 유통시장에서는 채권 가격 약세 현상이 여신전문금융회사채에 이어 일반 회사채로도 옮겨붙은 상황이다. 국내 3년 만기 신용등급 ‘AA-’급 회사채 민평금리(민간 채권평가사들이 평가한 채권의 고유 금리)는 지난달 5일 연 3.286%까지 떨어졌다가 약세로 전환(금리 상승)해 같은 달 30일 연 3.511%까지 반등했다. ‘AA-’급 3년물 민평금리가 한국은행 기준금리(연 3.5%)를 넘긴 것은 올 7월 23일 이후 약 5주 만이다.

다만 채권을 만기까지 보유할 목적으로 투자하는 발행시장 투자자 입장에서는 기준금리 인하 기대감이 여전히 유효한 상황이라 수급적인 부담은 아직까지 제한적이다. 이날 신용등급 ‘AA+’급의 삼성물산(028260)이 3000억 원 규모 공모채 수요예측에서 2조 2300억 원어치 매수 주문을 받았고 ‘BBB+’급 두산에너빌리티(034020)도 800억 원 규모 수요예측에서 4740억 원의 자금을 확보했다.

채권 전문가들은 당분간 채권 가격 약세 현상이 지속되면서 기업들의 자금 조달 부담이 높아질 것이라고 내다봤다. 김기명 한국투자증권 연구원은 “7월 중순 이후 국채금리가 기준금리 3회 인하를 선반영한 레벨로 하락하면서 이에 연동해 우량 크레디트도 대부분 역캐리(매수 시의 국고채 금리가 조달금리보다 낮아지는 것) 상태에 있어 신용채권 조정 국면이 9월에도 이어질 가능성이 있는 것으로 판단된다”며 “8월과 같은 빈도 및 규모의 한전채 발행이 9월에도 이어지면 일정 수준 우량 회사채 수요를 잠식하는 구축 효과가 발생할 가능성도 배제할 수 없다”고 말했다.