한국은행이 기준금리를 세 번 내리면 기업과 가계 등 민간 부문의 이자 부담이 8조 9500억 원 줄어들 것이라는 경제단체의 분석이 나왔다. 최근 민간부채가 폭발적으로 늘어나고 있는 가운데 지금이라도 금리 인하를 통한 대응에 나서지 않으면 압력솥 안에 들어가 있는 한국 경제에 위기가 올 수 있다는 진단이다.

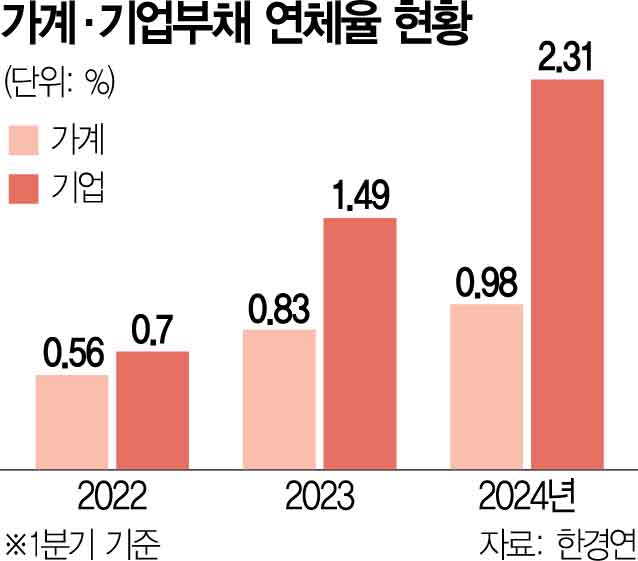

5일 한국경제연구원이 발표한 ‘민간부채 부실화 위험 증가와 시사점’ 보고서에 따르면 최근 경기 악화에 고금리 장기화가 겹치면서 민간 부문의 대출 연체율이 급증하고 있는 것으로 나타났다.

실제 2022년 1분기 당시 0.7%였던 기업대출 연체율은 올 1분기 들어 2.31%로 세 배 넘게 뛰었다. 자금 사정이 어려운 한계기업의 연체율은 올 1분기 11.3%까지 올랐다. 통상 한계기업은 1년 동안 벌어들인 돈으로 은행 대출 이자도 갚지 못하는 기업을 의미하는데 이제는 원금마저 밀리고 있는 셈이다.

가계대출 역시 사정은 비슷하다. 취약차주의 1분기 연체율은 10.0%로 2020년 말의 2.4%와 비교해 네 배 넘게 상승했다.

민간 부문이 대출을 갚지 못하기 시작하면 그 리스크가 경제 전반으로 퍼져 나가 시스템 위기를 불러일으킬 수 있다는 게 전문가들의 진단이다. 단순히 고용과 소비가 줄어드는 수준을 넘어 금융 시스템에 과부하가 걸리고 정부의 재정지출도 감소해 경제 전반에 활력이 떨어지기 때문이다.

이미 징조도 나타나고 있다. 올 상반기 법인 파산 신청 건수는 987건으로 3년 전인 2021년 상반기(428건)와 비교해 두 배 이상 급증했다.

이승석 한경연 책임연구위원은 “한은이 향후 1년 동안 기준금리를 0.25% 포인트씩 세 번 인하하면 민간의 이자 부담이 총 8조 9500억 원 감소하게 된다”며 “한국 경제의 리스크 완화를 위해서는 장기화하고 있는 고금리 유지의 적절성을 합리적으로 검토해야 한다”고 설명했다. 이 연구위원은 이어 “금리 인하 효과는 한계기업(4000억 원)과 취약 가구(2400억 원)를 합쳐 6400억 원에 달해 저소득층을 지원하는 기능도 있다”고 덧붙였다.

미국이 아직 금리를 내리지 않은 상황에서 한국만 먼저 금리를 인하했다가 자본 탈출이 일어날 수 있다는 지적에 대해서도 반대 논리를 내놓았다. 금리 차가 커지면 환율이 올라(원화 가치 하락) 금융시장의 변동 폭이 확대되기는 하지만 채권 및 주식시장에서는 유의미한 영향이 관찰되지 않았다는 게 이번 보고서의 분석이다.

이 연구위원은 “금융위기 이후 시장 건전성이 꾸준히 개선돼 외국인 투자가 급격히 유출되지 않는 방향으로 구조적 변화가 달성된 것으로 보인다”고 봤다.