케이뱅크가 다음 달 기업공개(IPO)를 예고하면서 주요 주주들의 평가차익 기대가 커지고 있다. 특히 2대 주주인 우리은행은 수천억 원 규모의 평가차익을 거둘 것으로 예상돼 리딩뱅크 순위에도 영향을 끼칠 것으로 전망된다.

19일 금융권에 따르면 케이뱅크는 이달 13일 금융감독원에 유가증권시장 상장을 위한 증권신고서를 제출했다. 다음 달 10~16일 기관 수요예측, 21~22일 일반청약을 거쳐 10월 말 상장할 계획이다. 희망 공모가는 9500~1만 2000원, 공모 금액은 7790억~9840억 원, 시가총액은 3조 9586억~5조 원이다. 대표주관사는 NH투자증권, KB증권, 뱅크오브아메리카(BofA)다. 신한투자증권과 키움증권이 인수단으로 합류한다.

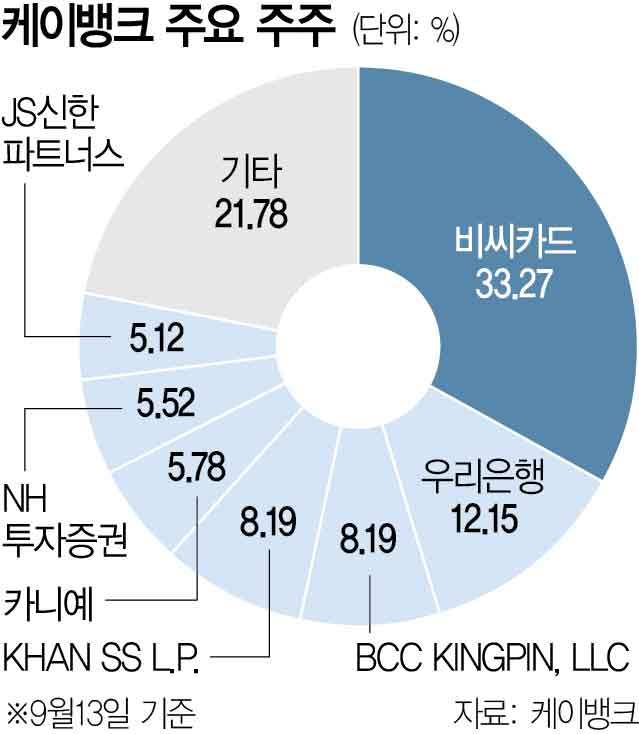

특히 케이뱅크의 2대 주주인 우리은행의 평가차익에 관심이 쏠린다. 우리은행은 케이뱅크의 최대주주인 비씨카드(33.72%)에 이어 12.15%의 지분율로 2대 주주다. 케이뱅크가 IPO에 성공하면 희망 공모가 기준 4335억~5476억 원 규모의 지분가치를 평가받을 수 있다. 취득원가 2362억 원을 제외하면 1973억~3114억 원 수준의 평가차익을 얻을 수 있는 셈이다. 평가가치는 수요예측 결과에 따라 상단을 넘어설 수도 있는 만큼 더 많은 차익을 얻을 수도 있다. 케이뱅크는 2022년 9월 상장 예비심사를 통과했지만 공모주 시장이 얼어붙으면서 회사가 원했던 기업가치인 7조~8조 원에 못 미치자 IPO를 중단했었다.

은행권에서는 우리은행이 케이뱅크 흥행 여부에 따라 순이익 1등에 오를 수도 있다고 보고 있다. 올 상반기까지 우리은행의 순이익은 1조 6730억 원으로 신한은행(2조 538억 원), 하나은행(1조 7509억 원)에 이어 주요 은행 가운데 세 번째다. 케이뱅크 평가차익이 더해진다면 하반기에 충분히 좁힐 수 있는 수준의 격차다.

다만 우리은행이 케이뱅크 지분 보유 목적을 ‘경영 참여’로 명시해두고 있는 만큼 순이익에 반영하려면 주식을 매각하거나 지분 보유 목적을 변경해야 한다. 우리은행 관계자는 “아직 상장을 준비하는 단계인 만큼 향후 주식 매각 계획에 대해서는 정해진 바가 없다”고 말했다.