금융 공공기관이 시중에 공급한 정책금융 규모가 5년 새 50% 넘게 증가했다. 내수부진에 따라 중소기업·자영업자를 대상으로 한 정책금융이 늘어난데다 최근 주택 거래가 활발해진 탓이다. 증가분에서 대출과 보증이 차지하는 비중이 90.8%에 달해 예상치 못한 위기가 닥쳤을 때 금융공공기관의 재무건전성이 악화될 수 있다는 우려가 제기된다.

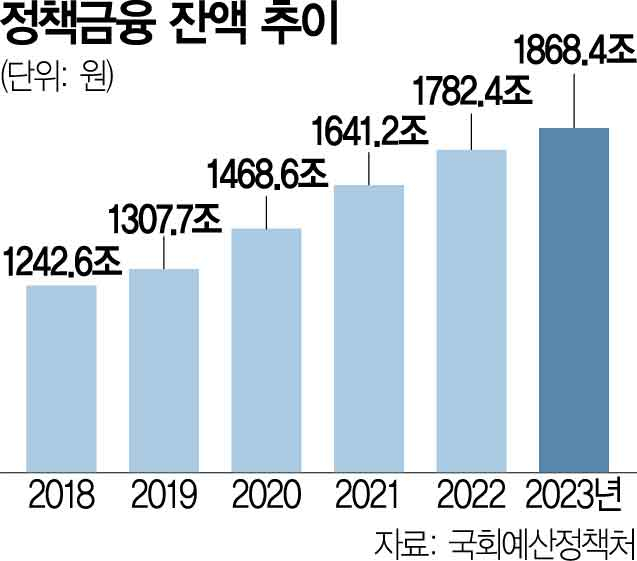

3일 국회예산정책처가 발간한 ‘2024 정기국회·국정감사 공공기관 현황과 이슈’에 따르면 정부 산하 16개 금융 공공기관의 정책금융 잔액은 2018년 1242조 6000억 원에서 지난해 1868조 4000억 원으로 625조 8000억 원(50.4%) 증가했다. 대출이나 보증뿐 아니라 보험과 투자 형태의 정책금융까지 모두 포함한 수치다. 5년 만에 올해 정부 예산(656조 6000억 원)에 버금가는 규모의 자금이 추가로 시장에 투입된 셈이다.

정책금융 증가세는 주로 서민금융과 주택금융에 집중됐다. 국회예산정책처에 따르면 중소기업과 자영업자들이 주로 사용하는 중소기업은행의 대출 잔액은 2018년 192조 7000억 원에서 2023년 286조 8000억 원으로 94조 1000억 원 늘었다. 같은 기간 영세 소상공인들에게 신용보증을 제공하는 신용보증기금의 보증 잔액은 61조 1000억 원에서 95조 7000억 원으로 34조 6000억 원 커졌다.

수도권을 중심으로 주택 거래가 활발해지면서 주택금융의 증가세도 두드러졌다. 한국주택금융공사의 대출 잔액은 지난 5년간 116조 2000억 원에서 179조 7000억 원으로 증가했다. 주택도시보증공사의 보증 잔액은 2018년 366조 8000억 원에서 2023년 566조 4000억 원으로 200조 원 가까이 불었다. 이 네 기관의 대출·보증 규모의 증가 폭이 전체 정책금융 증가 폭에서 차지하는 비중은 62.6%에 달한다.

문제는 이처럼 정책금융이 빠르게 증가하면서 금융 공공기관의 재무 건전성 악화 우려가 커졌다는 점이다. 국회예산정책처는 “대출이나 보증은 적은 자산으로 많은 금액을 공급할 수 있어 쉽게 활용된다”며 “대출과 보증 규모가 늘어난 상황에서 금융 위기 등이 발생할 경우 큰 손실을 떠안아야 할 수도 있다”고 지적했다. 이에 유동수 더불어민주당 의원은 정책금융이 과도하게 확대되는 것을 제한하는 내용의 법안을 발의하기도 했다. 정책금융 공급 총액이 전년도보다 5% 이상 늘어나지 못하도록 하는 내용이다.

이와 관련해 정부는 세수 부족이 이어지는 상황에서 정책이 역할을 하기 위해 대출·보증 형태의 간접 지원이 불가피하다는 입장이다. 정부의 한 관계자는 “현재 정부 재정은 의무지출 증가분을 감당하기도 버거운 상황”이라며 “대출·보증 방식을 적절히 활용하면 직접 지원보다 효과적일 수 있다”고 설명했다.