글로벌 사모펀드(PEF) 운용사 어피니티에쿼티파트너스가 국내 최대 중고차 매매 플랫폼 케이카(381970) 인수를 검토하고 나섰다. 한국에서 3년 만에 바이아웃(Buy Out·경영권 인수) 투자를 재개한 어피니티는 올해 SK렌터카를 사들였다.

16일 투자은행(IB) 업계에 따르면 골드만삭스는 최근 어피니티 측과 케이카 매각을 위한 적정 기업가치 및 매각 시기 등을 논의하고 있다. 6000억 원대 초중반 선인 케이카 시가총액을 기준점 삼아 협상이 오가고 있다.

케이카의 현 최대주주 한앤컴퍼니는 지지난해 말 골드만삭스를 매각 주관사로 선정한 바 있다. 지난해 롯데렌터카 등이 새 주인 후보로 거론됐지만 협상은 진전되지 못한 것으로 전해졌다. 골드만삭스가 올해 안재훈 대표를 선임한 뒤 적극적인 IB 영업에 나서며 매각이 다시 동력을 얻었다는 분석이다.

어피니티가 케이카 인수를 고민하는 것은 최근 사들인 SK렌터카와 사업 시너지가 충분하다고 봤기 때문이다. 앞서 어피니티는 올 초부터 진행된 SK렌터카 인수전에서 국내 사모펀드 등을 제치고 이 회사 지분 100%를 총 8200억 원에 인수했다. 거래는 올 8월 모두 완료됐다.

IB 업계의 한 관계자는 “렌터카 사업에서는 연식이 지난 차를 잘 매각하는 것이 매우 중요하다”면서 “케이카는 국내 온라인 중고차 매매 점유율 1위인 데다 실적도 탄탄해 가격만 맞으면 양측 협상이 급진전될 수 있다”고 내다봤다.

실제 SK렌터카의 올 상반기 분야별 매출 비중을 보면 렌털 매출(65.3%)에 이어 중고차 매출(32.6%)이 상당 부분을 차지하고 있다. 중고차 매출 비중은 2022년 26.0%, 2023년 27.4%에서 해마다 높아지는 추세다. 중고차 판매에서 수익성이 높아지면 자연스레 회사의 실적도 좋아지는 구조다.

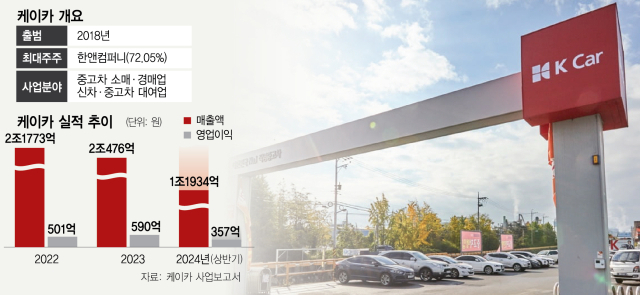

케이카는 2018년 한앤코 품에 안긴 뒤 꾸준한 실적 상승을 이뤄냈다. 2018년 첫해 매출액은 7428억 원, 영업이익은 106억 원이었으나 지난해에는 매출액 2조 476억 원, 영업이익 590억 원까지 커졌다. 올해는 영업이익 700억 원대에 안착할 것으로 전망된다. 최근 전체 매출 중 온라인 비중을 40%대로 높이면서 수익성이 더 올라서고 있다는 진단이다.

어피니티가 지난해 한국 대표 등 경영진을 대폭 물갈이한 뒤부터 투자처를 적극 물색하는 것도 케이카 인수 가능성을 높일 수 있다는 진단이다. 어피니티는 올해 SK렌터카 인수 외에도 상반기에는 약 600억 원을 들여 락앤락 잔여 지분 공개매수를 마무리한 바 있다.

어피니티의 이 같은 활발한 투자는 2018년 60억 달러(약 8조 1700억 원) 규모로 조성한 6호 펀드 내 약정액이 아직도 많이 남아 있는 게 작용하고 있다. 6호 펀드에서 한국에 추가 투자할 수 있는 자금은 최대 20억 달러(2조 7000억 원)에 이를 것으로 IB 업계는 보고 있다.

한앤코 입장에서도 어피니티 측으로의 매각은 나쁠 것이 없다는 평가가 나온다. 한앤코는 2018년 당시 SK엔카 중고차사업을 2200억 원에 인수한 뒤 조이렌트카를 500억 원을 사들여 합병하는 등 인수에만 2700억 원을 들였다. 이후 케이카로 사명을 바꿔 2021년 10월 유가증권시장에 상장했다. 이때 구주를 매각해 원금 이상을 회수한 상태다. 현재는 지분 72.05%를 보유하고 있다.