|

|

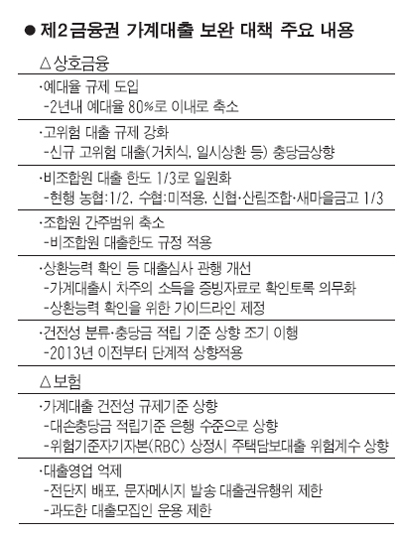

금융 당국이 제2금융권 가계대출 억제에 나선 배경은 이른바 '풍선효과'다. 지난해 6월 가계부채 연착륙 대책 발표 이후 은행권 가계대출 증가세는 한풀 꺾인 반면 제2금융권 대출은 오히려 확대됐다. 은행에서 대출을 받기 어려워진 서민들이 2금융권으로 발길을 돌린 탓이다. 때문에 이번 대책에는 2금융권의 가계대출증가를 방지하기 위한 거의 모든 대책이 망라돼 있다. 상호금융과 보험사들이 "사실상 신규 대출을 중단하라는 얘기"라며 반발할 정도로 강도가 유례없이 세다. 실제로 이번 조치로 상호금융과 보험사 등에서 1조3,000억원 규모의 가계 대출이 줄어들 것으로 금융 당국은 분석하고 있다.

◇상호금융 3,000억원 이상 대출 줄어들 듯=지난해 4ㆍ4분기 기준 상호금융의 평균 예대율은 신협 71.1%, 농ㆍ수협 69.4%, 새마을금고 66.8% 등이다. 금융 당국이 새로 도입하기로 한 예대율 기준 80%에 못 미친다. 하지만 각 단위 조합의 예대율을 보면 사정은 달라진다. 새마을금고를 제외한 상호금융 2,344곳 가운데 예대율이 80%를 넘는 곳은 14%인 300여곳에 해당한다. 당국은 1,500여곳의 새마을금고 중에서도 80%를 넘는 곳이 이 정도 수준에 이를 것으로 보고 있다. 예대율 규제가 시행될 경우 300여곳의 상호금융에서 최대 3,109억원의 가계대출이 감축될 것으로 추정된다. 예대율이 높은 일부 상호금융의 경우 사실상 대출 중단 사태도 배제할 수 없다는 얘기다.

고위험 대출 규제의 효과도 만만치 않다. 기존 고위험 대출만기가 모두 연장된다고 가정할 경우 총 918억원의 충당금을 추가 적립해야 한다. 충당금 추가적립이 필요 없는 농협을 제외한 상호금융 업계 당기순이익(2010년 기준)의 7.3% 수준이다. 물론 신규 고위험 대출에 대한 추가적립은 별도다. 충당금은 재무제표에 부담으로 작용하는 만큼 고위험 대출이 크게 줄어들 수밖에 없다.

비조합원 대출한도 축소와 조합원 간주범위 축소도 파급력이 적지 않을 것으로 전망된다. 현재 농협의 비조합원 대출한도는 2분의1이며 수협은 아예 적용을 받지 않고 있다. 이 규제가 3분의1로 높아지면 농협은 3,928억원, 수협은 3,219억원가량의 비조합원 대출을 감축해야 한다. 다만 새마을금고와 신협ㆍ산림조합은 현재 비조합원 대출한도가 3분의1로 변화가 없어 별다른 영향을 받지 않는다.

◇보험사 가계 대출 창구도 막혀=보험사 주택담보대출의 충당금 적립 기준은 정상의 경우 0.75%에서 1.0%로, 요주의는 5%에서 10%로, 회수의문은 50%에서 55%로 높아진다. 은행과 같은 기준을 적용한다. 보험사들은 당장 1,800억원의 충당금을 추가 적립해야 한다. 6조원에 달하는 한해 순이익(2010년 기준) 3%에 해당한다. 건전성 지표인 위험기준자기자본(RBC) 강화도 3,000억원가량의 대출 축소 효과를 일으킬 것으로 예상된다.

◇2금융권 "제2의 풍선 효과 나타날 것" 반발=대출영업의 길이 막힌 상호금융사들은 "서민의 대출 수요가 고금리의 대부ㆍ사채 시장으로 몰릴 것"이라며 반발하고 있다. 은행에서 2금융으로 전이된 대출 수요가 또 다시 대부업으로 옮겨가는 '제2의 풍선효과'가 나타날 것이라는 주장이다. 형평성 논란도 야기되고 있다. 농협의 한 관계자는 "은행은 예대율이 100%인데 상호금융은 왜 80%인지 근거가 없다"며 "예대율을 낮추고 충당금을 더 쌓으려면 결국 대출을 중단할 수밖에 없다"고 토로했다.

보험사의 경우 중소형사의 반발이 적지 않다. 자기자본 비율이 높은 대형사는 큰 영향이 없겠지만 중소형사는 대출 축소가 불가피하기 때문이다.