|

국내 시멘트 업계 1위 기업인 쌍용양회 인수전이 국내 사모펀드(PEF) 운용사인 한앤컴퍼니와 시멘트 업계 2위 한일시멘트 간의 2파전 구도로 진행된다. 다만 인수 의지나 자금력 등을 종합적으로 고려할 때 한앤컴퍼니가 쌍용양회를 품을 가능성이 높은 것으로 관측된다.

22일 투자은행(IB) 업계에 따르면 이날 오후3시 마감한 쌍용양회 매각 본입찰에 한앤컴퍼니와 한일시멘트가 참여했다. 반면 당초 유력 인수 후보로 꼽혔던 유진그룹은 응찰하지 않았다. 매각 대상은 산업은행·서울보증보험 등 쌍용양회 출자전환주식매각협의회(이하 채권단) 보유 지분 46.14%이다.

산업은행은 인수 후보 두 곳이 제시한 가격과 거래 조건 등을 종합적으로 고려해 이른 시일 내 우선협상대상자를 선정할 방침이다. 업계에서는 한앤컴퍼니의 우선협상대상자 선정을 조심스럽게 예측하고 있다. 이미 우리은행과 손잡고 인수금융을 비롯한 자금 조달 윤곽을 그려놓은데다 채권단의 일원으로서 이미 보유하고 있는 쌍용양회 지분 10%의 매입 단가가 최근 주가의 3분의1 수준인 5,820원에 불과해 나머지 채권단 지분에 대한 다소 공격적인 가격 배팅도 가능하다는 분석이다.

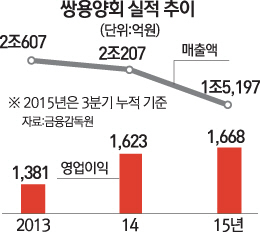

쌍용양회는 시장 점유율이 내수 출하량 기준 20% 수준에 달하는 국내 최대 시멘트 업체이다. 지난해 매출액 2조207억원, 영업이익 1,623억원을 기록했다. 앞서 지난 10월 채권단과 매각 주관사인인 산업은행·신한금융투자는 한앤컴퍼니·유진그룹·한일시멘트·라파즈한라시멘트·IMM프라이빗에쿼티(PE) 등 총 7곳을 적격예비후보(쇼트리스트)로 선정한 바 있으나 대다수는 2대 주주인 일본 태평양시멘트(32.26%)와의 경영권 분쟁, 공정거래위원회의 과징금 부과 등을 이유로 인수 의사를 중도에 접었다.