|

BoA 등 '로보어드바이저' 새 자산관리 잇달아 선봬

수수료 낮추고 공략 고객층 다변화로 성공적 안착

걸음마 수준 국내 금융사도 고객DB관리 투자 늘려야

지난 2008년 9월 리먼브러더스의 파산이 임박한 상황에서 미국 금융 시장에 초대형 인수합병(M&A) 소식이 전해졌다. 대형 금융사의 도미노식 파산이 예고된 상황에서 당시 시가총액 기준 미국 최대 은행인 뱅크오브아메리카(BoA)가 메릴린치를 전격 인수한 것. 메릴린치를 끌어안은 BoA는 시너지를 추구하면서 안정적인 수익 기반 확대에 초점을 맞췄다. BoA가 눈을 돌릴 것은 자산관리 사업이었다.

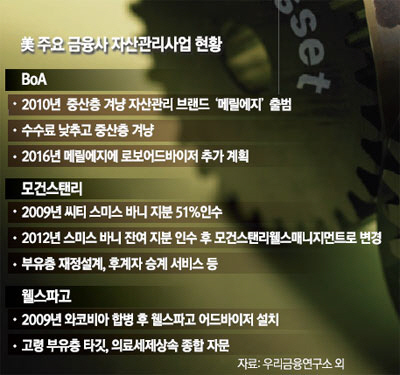

경쟁사인 모건스탠리는 이미 씨티그룹의 자산관리 부문이었던 씨티스미스바니를 인수해 부유층 모시기에 나섰고 웰스파고는 와코비아와의 합병을 바탕으로 부유층 중에서도 투자는 물론 의료 서비스와 세제·상속 등 부가적인 자문까지 필요로 하는 고령층 공략을 준비하고 있었다. BoA는 틈새시장을 찾았다. 자산관리 전문 계열사인 메릴에지를 출범시키고 기존 자산관리 업체들이 눈여겨보지 않던 금융자산 5만~25만달러 정도의 '대중 부유층(mass affluent)', 즉 중산층을 공략했다. 대면이 아닌 전화·인터넷 등 온라인을 통해 자산관리 서비스를 제공하는 방식으로 수수료를 확 낮췄다. 메릴에지의 박리다매식 자산관리는 성공적으로 시장에 안착했다.

◇금융위기 이후 안정적 수익 기반 된 자산관리=BoA뿐 아니라 금융위기 타개책으로 자산관리 사업 확대에 나섰던 미국 은행들은 대부분 기대 이상의 성공을 거뒀다. 우리금융경영연구소에 따르면 미국 대표 은행이라 할 수 있는 JP모건·모건스탠리·BoA·웰스파고의 평균 자산관리 사업 수익 기여도는 금융위기 이전인 2005~2008년 14.3%에서 2010~2014년 22.0%로 7.7%포인트 높아졌다. 또 초저금리가 지속되는 가운데서도 이들 은행의 평균 총자산순이익률(ROA)은 2010년 0.58%에서 2012년 0.63%, 2014년 0.74%로 꾸준히 개선되는 추세다.

권우영 우리금융연구소 수석연구원은 "금융위기 후 저금리가 지속되고 시장 변동성이 커지면서 고객들이 전문적인 자문 서비스를 더 많이 찾게 된 점도 은행들이 자산관리 부문을 핵심사업으로 인식하는 또 다른 계기가 됐다"며 "자산관리 분야는 저금리 환경에 놓인 우리나라 은행들에도 핵심 수익원 역할을 해줄 수 있을 것"이라고 설명했다. 다만 권 연구원은 "자산관리가 중장기적으로 우리 은행들의 핵심 수익원으로 자리 잡으려면 판매수수료뿐 아니라 자문 서비스 수수료 창출도 가능해져야 한다"고 덧붙였다.

◇IT 업고 진화 중…공략 고객층도 다변화=미국 금융 시장에서 대표적인 저가형 자산관리 서비스로 자리 잡은 BoA의 메릴에지는 내년에 또 한 번 변신을 준비 중이다. 최근 미국 자산관리 시장에서 새로운 트렌드로 자리 잡은 '로보어드바이저'를 자산관리 사업에 적용하겠다는 계획을 세웠다. 로보어드바이저란 로봇(robot)과 어드바이저(adviser)의 합성어로 컴퓨터 프로그램이 빅데이터와 투자 알고리즘을 활용해 개별고객에게 최적화된 투자상담을 해주는 자산관리다. 수수료가 낮을 뿐 아니라 대면상담을 선호하지 않는 젊은층에서 특히 인기다. 웰스프런트·베터먼트 같은 스타트업 투자사들이 이미 로보어드바이저로 각각 30억달러를 굴리고 있고 찰스슈워브 같은 대형 금융회사들도 속속 동참하고 있을 정도다. 월스트리트저널(WSJ) 등에 따르면 로보어드바이저가 관리하는 자산 규모는 현재 1,000억달러를 밑돌고 있지만 10년 내에 5조~7조달러까지 급증할 것으로 전망되고 있다.

메릴에지는 컴퓨터의 분석력에 자산관리전문가(PB)의 인간적 판단력을 더하는 방식의 '하이브리드형' 자문을 제공할 계획이다. 로보어드바이저는 시장에 출현한 지 얼마 되지 않아 아직 지난 금융위기 같은 초대형 돌발변수에 대한 대응력이 검증되지 않았기 때문이다. 또 고객마다 미세하게 다른 투자습관이나 시장 변화에 따른 고객의 감정 변화에 '핵심적 결정(key decision)'을 해줄 인간 전문가의 역할이 필요하다는 판단에 따른 것이다. 뱅가드가 이미 하이브리드형 자산관리를 시작했고 트레이드킹과 같은 신생업체도 속속 모습을 드러내고 있다. 웰스파고·모건스탠리 등 전통 방식의 자산관리에 주력했던 대형사들도 최근 들어 로보어드바이저 개발이나 관련 업체 인수를 시도 중이다. 미국뿐 아니라 캐나다와 영국·호주·홍콩 등지에서도 다양한 고객 성향과 시장상황에 맞춘 신형 자산관리 모델이 잇따라 출현하고 있다.

이처럼 미국 등 해외 금융 시장에서는 자산관리가 금융회사들의 핵심사업으로 떠올랐지만 국내 자산관리 시장은 은행은 물론 다른 금융권에서도 모두 걸음마 수준이다. 특히 저성장·저금리·고령화 등 자산관리의 필요성이 급격히 커지는 환경에 들어섰음에도 제도적 뒷받침 부족은 물론 금융회사들의 대응도 미흡하다. 업계의 한 관계자는 "국내 은행들은 고액 자산가들에게만 접근하려는 경향이 짙어 이미 확보한 고객도 제대로 활용하지 못하고 있다"며 "내부 고객 관련 데이터베이스 관리 및 시스템 선진화 작업에 좀 더 투자하고 고객과 접점을 꾸준히 이어가려는 노력을 중장기적 관점에서 기울여나갈 필요가 있다"고 지적했다.