금융硏 '금융사 지배구조개선 방향' 보고서<br>사외이사 5명으로 늘려 경영진 감시 강화<br>CRO·CFO·CIO 등 집행임원 이사회서 통제<br>대주주·임원 자격유지·심사제 도입 제안도

앞으로 금융회사의 대주주가 중요한 범법행위를 저지를 경우 보유지분을 매각하도록 강제하는 규정이 도입된다. 또 금융회사의 사외이사 수를 늘리고 감사위원회는 전원을 사외이사로 구성해 경영진을 견제하도록 하는 방안도 추진된다. 금융위원회는 이 같은 내용을 금융회사 지배구조법에 포함시키기로 했다.

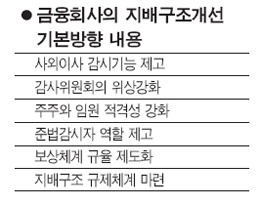

한국금융연구원은 23일 '금융회사의 지배구조개선 기본방향' 보고서를 발표했다. 연구원은 이번 보고서에서 ▦사외이사 감시기능 제고 ▦감사위원회의 위상 강화 ▦주주와 임원 적격성 강화 ▦준법감시자 역할 제고 ▦보상체계 규율 제도화 ▦지배구조 규제체계 마련 등 6가지를 기본방향으로 제시했다.

◇경영진 감시 강화=금융위원회가 추진하는 금융회사 지배구조법은 쉽게 말해 한 법률을 통해 금융회사 경영진에 대한 감시를 강화하겠다는 것이다. 사외이사와 같은 내외부 감시기능을 대폭 강화하고 대주주나 임원 요건에 대한 정비를 통해 내부적인 지배구조를 한 단계 높인다는 게 주요 골자다.

보고서에서는 금융회사 이사회의 독립성을 강화하기 위해 일정 규모를 초과하는 주요 금융회사(SFI)에 대해서는 현재 3명 이상으로 규정된 사외이사 수를 5명 이상으로 확대하도록 했다.

또 2분의1 이상으로 규정된 사외이사 비율을 과반수로 강화하는 한편 3분의2 이상을 사외이사로 구성하도록 한 이사회 산하 감사위원회도 100% 사외이사로만 이뤄지도록 의무화하는 방안을 제시했다. 즉 사외이사 비율을 늘려 감사위원회 본연의 기능을 강화하겠다는 의도다.

연구원은 또 모범규준을 통해 상근감사위원과 준법감시인 간의 업무분담을 명확히 할 것을 개선책으로 내놓았다. 사실상 상근감사 1인이 모든 것을 처리하는 식으로 운영되기 때문에 적잖은 문제점을 노출하고 있다는 것이 금융위의 판단이다.

◇대주주 자격유지 심사 '뜨거운 감자'=금융연구원은 최고리스크담당자(CRO)ㆍ최고재무책임자(CFO)ㆍ최고정보책임자(CIO)처럼 등기임원은 아니지만 사내이사와 마찬가지로 중요한 업무를 수행하는 집행임원에 대한 이사회 통제 필요성을 제기했다.

이들은 이사회의 지시ㆍ감독 대상에 해당되지 않아 이사회의 감시기능이 약해질 가능성이 높기 때문이다. 또 이사 이상의 임원들에게 적용되는 비밀유지의무•충실의무가 적용되지 않고 징계시에는 일반직원으로 간주되는 수준이어서 '도덕적 해이' 문제가 꾸준히 제기돼왔다.

연구원은 보완책으로 집행간부를 선임할 때 이를 공시하거나 임면ㆍ제재시 경영진과 동일한 규정을 적용하도록 할 필요가 있다고 지적했다.

이밖에 연구원은 대주주와 임원에 대한 자격유지 및 심사제도를 도입해야 한다고 제안했다. 금융회사 인허가나 대주주 변경시 대주주 자격 심사를 받지만 그 후 자격유지 여부에 대해서는 법마다 제각각인 게 현실이다. 따라서 이를 통일해 대주주 자격유지 심사 제도를 마련하겠다는 논리다.

하지만 금융 계열사가 그룹 전체 지배구조의 중심으로 자리잡고 있는 금융회사들은 이번 방안을 절대로 받아들일 수 없다는 입장이다. 금융회사 지배구조 개선이 그룹 경영 지배구조의 근간을 흔들 수 있다는 이유에서다. 새로 규제를 받게 되는 보험과 저축은행의 반발이 거세 입법 과정에서 진통이 불가피할 것으로 전망된다.