|

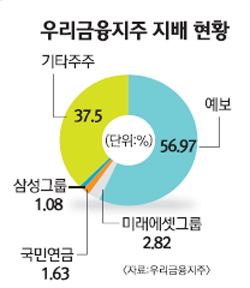

‘흥행은 성공했다. 승자의 저주 막는 것이 관건이다’ 우리금융지주의 주인 자리를 둘러싼 정부 지분매각 입찰이 다자경쟁 구도로 윤곽을 잡으면서 특혜시비 논란의 한 고비를 넘게 됐다. 이제는 투명하고 공정한 기준으로 입찰을 진행해 최적의 자격을 갖춘 예비협상 대상자를 가리는 일이 당면 과제로 떨어졌다. 25일 예금보험공사의 우리금융지주 인수 의향을 서류로 접수한 국내외 기관ㆍ투자단은 모두 11곳. 금융권은 이들 인수의향서(LOI) 제출자중 상당수가 다음달 20일의 정부 지분매각 예비입찰을 앞두고 합종연횡을 모색할 가능성이 크다고 보고 있다. 정부는 우리지주의 조기 민영화와 공적자금 회수 극대화를 위해 가능하면 지분을 분산 매입하기보단 일괄 매입하려는 응찰자를 선호할 가능성이 크기 때문. 따라서 응찰 희망자들이 자금동원력을 극대화하기 위해 손 잡고 예비입찰에 참여할 수도 있다. LOI를 제출한 우리사랑 컨소시엄(우리사주 조합원 1만7,000여명 등이 구성), W비즈클럽 컨소시엄(우리은행 거래 기업ㆍ개인고객 등이 구성)의 경우 향후 입찰 과정에서 한 배를 탈 가능성이 농후하다. 양측 모두 사실상 우리금융지주가 주도한 ‘한 몸’이나 다른 없기 때문이다. 우리지주는 10조원 이상의 투자금을 확보했다고 자신하고 있다. 예금보험공사의 우리금융지주 지분 56.97%를 인수하려면 7조원 이상의 자금이 들어간다는 점을 의식한 발언으로 보인다. 또 다른 LOI제출자인 보고펀드는 단독으로 승부수를 던질 수도 있지만 현재로선 다른 투자자들과 컨소시엄을 구성하는 쪽에 방점을 둔 것으로 전해지고 있다. MBK파트너스 역시도 과점 주주 형태로 우리지주 지분을 인수할 가능성이 있어 합종연횡의 물망에 꼽힌다. 외국계 LOI제출자 중에선 칼라일이 재무적 투자자로서 컨소시엄에 참여할 가능성이 높다. 미국계 펀드인 칼라일은 금융지주사의 경영권을 인수할 수 없는 비금융주력자인 탓에 혼자서는 운신의 폭이 적다. LOI를 제출한 해외기관 중에선 호주계 금융사인 맥쿼리가 주목 받고 있다. 선진 금융사 특유의 전략적 판단 능력과 자금 동원력을 감안할 때 LOI를 제출한 여타 기관ㆍ투자단이 컨소시엄 구성을 제안할 가능성이 크다는 것이다. 이 밖에도 메트로라이프, 유리자산운용, 아비자, 인베스투스 등이 LOI를 제출, 우리지주 민영화의 변수로 꼽히고 있다. 이처럼 정부의 우리지주 민영화 입찰은 우선 흥행 예감을 하고 있지만 부작용에 대한 우려도 만만치 않다. 우리지주 인수전이 자칫 과당 가격 경쟁으로 치달을 경우 최종 인수자가 ‘승자의 저주’에 빠지는 상황이 벌어질 수 있기 때문이다. 아울러 이해 관계가 제각각인 다수의 응찰자들이 합종연횡해 우리지주를 인수할 경우 중장기적인 기업 성장보다는 조기에 투자수익을 회수하는 데 주안점을 둬 정작 우리지주의 발목을 잡을 가능성도 배제할 수 없다. 외환은행의 경우도 론스타가 인수한 이후 지난 7년여간 투자금 회수에만 중점을 둔 나머지 경영인프라 투자가 미진했으며 자산 성장도 정체됐다는 평가를 들었다. 따라서 정부가 앞으로 우리지주 지분 매입희망자들의 응찰가격에 몰입하기보다는 우리지주와 대한민국 금융산업 발전 기여의지와 실현 능력을 면밀히 살펴야 할 것으로 보인다.