홈

경제·금융

경제·금융일반

M&A 격랑 속으로… 식음료株 동반 강세

입력2006.04.18 17:00:42

수정

2006.04.18 17:00:42

CJ·동원·오뚜기 등 대림수산 인수 '군침' <br>풍부한 유동성 바탕 M&A 활발해질듯

M&A 격랑 속으로… 식음료株 동반 강세

CJ·동원·오뚜기 등 대림수산 인수 '군침' 풍부한 유동성 바탕 M&A 활발해질듯

노희영 기자 nevermind@sed.co.kr

인수합병(M&A) 바람이 식음료업계로 번지면서 관련주들이 꿈틀대고 있다. 식음료업체들의 경우 환율하락 및 원재료 가격안정에 힘입어 이익 모멘텀이 개선되고 있는데다 풍부한 현금을 보유하고 있어 M&A 시도가 활발하게 일어날 것으로 전망된다.

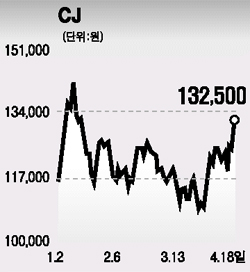

현재 대림수산 매각을 위한 입찰 참가 의향서 접수가 진행 중인 가운데 CJ와 오뚜기ㆍ동원F&B 등이 인수검토에 나서면서 18일 식음료업체들의 주가가 동반 상승하는 모습을 보였다.

◇대림수산 누가 인수할까=현재 대림수산 인수에 적극적으로 나서고 있는 기업은 CJ와 동원F&Bㆍ오뚜기 등이다. 이들은 모두 참치 관련 사업을 하고 있어 대림수산을 인수할 경우 시너지 효과가 기대되고 있다.

CJ는 지난달 삼호F&G 지분 46.2%를 200억원에 인수하면서 수산물가공업에 손을 댔으며 풍부한 자금을 바탕으로 대림수산도 넘보고 있는 것으로 전해졌다. 또 동원F&B의 경우 원양어업 및 가공 등의 수산사업을 하고 있고 오뚜기 역시 사업 다각화 차원에서 대림수산 인수를 검토 중인 것으로 알려졌다.

이날 매각 대상인 대림수산이 상한가까지 치솟으며 신고가를 기록한 것을 비롯해 인수 가능성이 제기되고 있는 CJ(6.43%), 오뚜기(2.52%)도 동반 상승했으며 롯데칠성(1.46%), 두산(3.61%) 등 다른 음식료업체들도 오름세를 탔다. 반면 동원F&B는 0.34% 내렸다.

대림수산 채권단은 출자전환 주식을 매각하기 위해 삼일회계법인과 우리투자증권 컨소시엄을 주간사로 선정하고 오는 24일까지 입찰 참가 의향서를 접수받고 있다. 현재 채권단 지분은 최대주주인 우리은행 19.82%를 포함해 총 92.48%에 달한다.

◇식음료업계 현금 풍부, 사업다각화 위해 M&A 관심=식음료업계에는 현재 풍부한 현금을 바탕으로 M&A를 고려하고 있는 기업들이 적지않은 것으로 알려지고 있다. 기존 식품사업은 물론 새로운 사업영역에 진출하기 위해 M&A라는 방법을 적극 검토하고 있는 것. 그러나 지난달 CJ로 넘어간 삼호F&G 외에 매물이 없는 상황이어서 매수자보다는 매도자 우위의 시장(seller's market)이 형성되고 있는 상황이다.

백운목 대우증권 애널리스트는 "식음료업체들의 경우 환율이 하락한데다 원재료 가격도 안정돼 업황이 안정세를 보이고 있다"면서 "현금 유동성도 풍부하기 때문에 사업다각화를 위해 M&A를 추진하려는 기업들이 많은 것으로 안다"고 전했다.

전문가들은 소비 관련 지표들이 양호한 흐름을 보이면서 식음료업종의 이익개선 모멘텀이 강화되고 있는 만큼 M&A를 통해 외형을 키울 수 있고 시너지 효과가 기대되는 종목의 경우 M&A 프리미엄까지 더해지면서 주가가 상승탄력을 받을 것으로 보고 있다.

입력시간 : 2006/04/18 17:00

- 노희영 기자

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>