2분기말 미얀마 가스전 공증 등 자원개발 매력 커져<br>지분가치 재부각도 긍정적

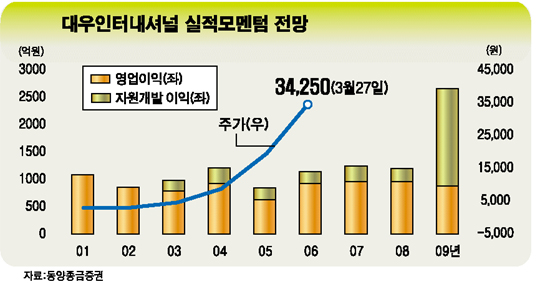

대우인터내셔널이 내년까지 계단식 기업가치 상승을 이어가면서 강력한 주가상승 모멘텀을 확보할 것으로 전망됐다.

27일 동양종금증권은 “올해 2ㆍ4분기 말~3ㆍ4분기에 대우인터내셔널이 투자한 미얀마 가스전 ‘쉐퓨’ 및 ‘응웨’ 광구에 대한 매장량 공증이 예정돼 있어서 매장량에 대한 불확실성이 해소될 것”이라면서 “이 기간에 기업가치가 한 단계 상승할 것”이라고 밝혔다. 이에 따라 대우인터내셔널에 대해 ‘매수’ 투자의견을 유지하고 목표주가로 4만5,000원을 제시했다.

동양종금증권은 무역부문에서 영업이익이 안정적인 흐름을 보이고 있는 가운데 미얀마 가스전 매장량 공증이 마무리될 경우 강력한 주가상승 모멘텀으로 작용할 것으로 내다봤다. 동양종금증권은 미얀마 A-1 가스전의 매장량 규모를 7조8,000억입방피트, 광구가치를 2조4,500억원으로 추산하고 있다. 특히 기존 평가에 A-3 광구를 포함시키지 않은 점을 고려할 때 추가적인 광구가치 상향도 가능하다고 덧붙였다.

황규원 동양종금증권 애널리스트는 “내년에는 러시아 서캄차카 지역의 해상 유전에 대한 탐사결과가 구체화될 예정”이라면서 “탐사 성공시 1조원 수준의 가치가 있는 만큼 자원개발 매력이 더욱 강화될 것”이라고 말했다. 동양종금증권은 오는 2009년부터는 대우인터내셔널의 자원개발이익이 영업이익을 크게 웃돌 것으로 내다보고 있다.

이와 함께 오는 2ㆍ4분기 말 이후부터 채권단 보유지분에 대한 매각 절차가 진행될 것으로 예상되는데다, 회사측이 보유한 교보생명과 마산 대우백화점의 지분 가치 재부각도 주가에 긍정적으로 작용할 전망이다. 대우인터내셔널이 보유한 교보생명 지분율 24%는 내년 3월 이후 상장한다고 가정할 때 상장시 지분가치는 5,000억원 수준이 될 것으로 분석됐다.

채권단의 경우 매각가치 극대화를 염두에 두고 있다는 점을 고려할 때 미얀마 가스전의 공증이 이루어지는 시점에 매각작업이 본격화될 것으로 예상됐다. 현재 자산관리공사 외 8개 금융기관이 대우인터내셔널 지분 68.9%를 보유하고 있다.