|

SK브로드밴드의 자회사 합병은 주가에 독(毒)이 될까, 아니면 약(藥)이 될까. 전문가들은 브로드밴드미디어 합병이 인터넷TV(IPTV) 등 미디어 사업 경쟁력 강화로 직결된다며 약쪽에 방점을 찍었다.

SK브로드밴드는 지난 4일 자회사 브로드밴드미디어를 흡수 합병한다고 공시했다. 목적은 IPTV 사업 육성 등으로 합병비율은 1대0이다. 양측은 오는 23일 합병 계약을 마친 뒤 다음달 20일 이사회 승인을 거쳐 3월22일 합병을 완료한다는 계획이다. 브로드밴드미디어는 IPTV ‘B tv’ 사업을 맡아 온 SK브로드밴드의 자회사다. 자본금 1,260억원, 직원 211명 규모의 회사로 지난 2011년 322억원의 당기순손실을 기록한 바 있다.

SK브로드밴드 측 관계자는 “성장성과 사업성이 입증된 IPTV를 회사 핵심 플랫폼 사업으로 육성하고자 합병을 추진한다”며 “이를 통해 네트워크 기반 미디어 사업의 경쟁력을 효율적으로 강화할 계획”이라고 설명했다. 이어 “중장기적으로는 홈(home) 시장을 공략하기 위한 IPTV 중심의 플랫폼 사업 체계를 구축할 예정”이라고 덧붙였다.

전문가들은 현재 추진되고 있는 양측간 합병이 SK브로드밴드에 긍정적 소식이라는 데 이견을 달지 않았다. 합병으로 IPTV 등 미디어 사업 강화는 물론 SK텔레콤그룹이 추진 중인 자회사 구조조정을 통한 경영효율화도 한층 앞당길 수 있다는 이유에서다. 규모가 크지는 않지만 합병 이후 이자 비용을 줄일 수 있다는 점도 긍정적이란 평가다.

김미송 현대증권 연구원은 “브로드밴드미디어가 그 동안 적자를 기록한 부분은 SK텔레콤의 연결재무제표상에 이미 반영된 만큼 재무적 영향은 제로(0)”라며 “그룹 내 자회사 구조조정의 일환으로 진행되는 합병은 SK브로드밴드의 IPTV 사업 강화라는 결과를 가져올 수 있다는 점에서 호재”라고 분석했다. 이어 “IPTV 사업 부분이 늦어도 내년 말까지 턴어라운드할 수 있다는 점도 회사 실적이나 주가에 긍정적”이라며 “합병으로 크지 않지만 브로드밴드미디어의 이자비용이 40억원 가량 줄어들 수 있다는 점도 긍정적”이라고 덧붙였다.

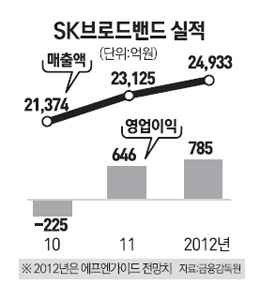

특히 SK브로드밴드는 물론 합병 대상인 브로드밴드미디어의 실적이 개선 흐름을 보이고 있어 올해 꾸준히 주가가 오를 수 있다는 데 힘이 실리고 있다. 증권업계가 예측한 SK브로드밴드의 지난 해 매출액과 영업이익은 각각 2조4,933억원, 785억원으로 2011년보다 1,808억원, 139억원 늘어날 전망이다. 당기순손익의 경우 흑자 전환이 점쳐지고 있다.

SK브로드밴드의 주가도 최근 상승 추세다. 지난 4일 SK브로드밴드의 주가는 4,745원으로 지난 해 하반기 이후 실적 향상에 대한 기대감이 커지며 62.78% 급등한 바 있다.

이상헌 하이투자증권 연구원은 “지상파의 디지털 방송 전환으로 IPTV의 대체재 역할이 부각되면서 가입자 수가 증가 추세를 보이고 있다”며 “SK브로드밴드의 경우 가입자가 늘어나는 데 더해 콘텐츠 소싱 비용이 줄고 셋톱 박스 가격 하락에 따른 감가상각비 부담이 낮아지면서 수익성 개선이 기대되고 있다”고 밝혔다.

안재민 키움증권 연구원은 “브로드밴드미디어의 손실 규모가 2011년 322억원에서 지난 해 3ㆍ4분기 77억원까지 줄어드는 등 적자폭이 빠르게 줄어들고 있다”며 “올해에는 순손익이 흑자로 돌아설 가능성도 있다”고 설명했다.