홈

경제·금융

경제·금융일반

"이익 계속 늘어나는 업종 주목"

입력2007.06.19 17:10:32

수정

2007.06.19 17:10:32

PER 낮아져 주가 상승 모멘텀 지속 가능<br>"조선·기계·화학·제약·건설업종 투자 유망"

주가가 올라 투자종목 선정이 까다로워졌지만 주가수익비율(PER)이 높더라도 기업 이익 증가 추세가 지속되는 종목으로 투자범위를 좁히면 기대이상의 성과를 올릴 가능성이 높다는 전망이 설득력을 얻고 있다.

전문가들은 주가 상승으로 주가수익비율이 높은 종목들의 밸류에이션 부담이 더욱 커지고 있지만 기업의 영업이익이 내년 이후로도 증가세를 지속해 주가수익비율이 낮아지고, 이에 따른 주가 모멘텀이 계속될 가능성이 높은 만큼 이들 종목에 대한 관심이 필요하다고 지적하고 있다.

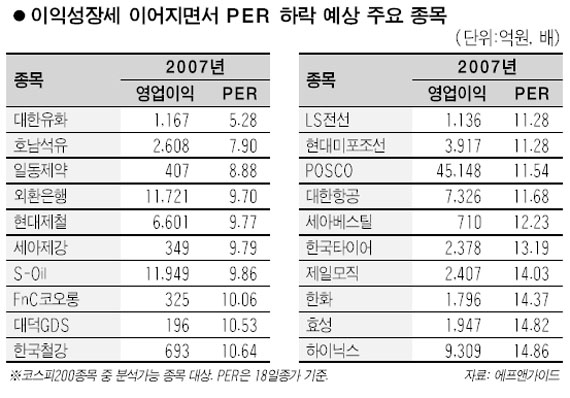

◇이익증가로 주가수익비율 하락 예상주 주목=19일 에프앤가이드에 따르면 코스피200 종목 가운데 오는 2008년까지 실적이 예측된 162개 상장사들의 올해 총 영업이익은 64조1,461억원으로 지난해보다 24.2% 늘어날 것으로 집계됐다. 내년 예상 영업이익도 74조1,025억원으로 올해보다 15.5%가 늘어나며 실적 상향 추세가 지속될 것으로 분석됐다.

하지만 162곳의 올해 실적기준 주가수익비율은 단순평균 29.6배(18일 종가기준)에 달하는 것으로 나타나 국내 증시의 주가수익비율 수준을 크게 웃돌았다. 신영증권에 따르면 국내 증시 주가수익비율은 12.3배 수준이다. 이는 우량주인 코스피200 종목들 대부분이 코스피시장과 비교해 이익 증가 수준보다 주가 상승폭이 컸다는 의미다.

황창중 우리투자증권 투자전략팀장은 “주가수익비율이 높다고 해서 단순히 주가 상승 여력이 적다고 판단할 수는 없다”며 “오히려 그동안 수익성이 양호했으며 앞으로도 이익증가 추세가 지속되는 종목은 주가수익비율 수준도 낮아져 주가 메리트가 지속될 가능성이 높다”고 말했다.

주가수익비율은 현재 기업주가 수준으로 벌어들이는 한주당 이익과 비교해 몇 배 수준인지를 수치로 나타낸 것으로 기업 이익수준이 높아지면 주가수익비율이 높은 종목도 낮은 주가수익비율 종목으로 탈바꿈하면서 주가부담 해소 기회를 제공할 수 있다는 분석이다.

에프앤가이드의 집계에 따르면 코스피200종목 가운데 162곳의 주가수익비율은 지난해 단순평균 41.9배에서 올해 29.6배, 내년에는 25.8배 수준으로 낮아질 것으로 예상됐다.

◇이익성장세 큰 종목으로 집중해야= 주가수익비율 수준은 높지만 이익 모멘텀이 이어지는 실적주는 조선ㆍ기계ㆍ화학ㆍ제약ㆍ건설 업종 등에 집중돼 있다.

조선주들은 고부가 선박수주분이 영업실적에 반영되면서 내년 이후 이익 개선폭이 더욱 커질 것으로 전망되고 있다. 삼성중공업의 경우 올해 영업이익이 전년보다 380% 급성장세를 보일 것으로 예상되고 올해 주가수익비율 수준도 24배로 지난해 67배의 절반에도 못 미칠 전망이다.

건설ㆍ화학업종도 실적개선이 예상되는 종목은 높은 주가수익비율 수준에서 탈피할 것으로 예상되고 있다. 효성은 올해 영업이익이 전년 대비 74% 성장하고 주가수익비율 수준도 지난해 22배에서 올해 14배로 하향세가 전망되고 있다.

황영진 미래에셋증권 연구원은 “대세 상승기에 단순히 싼 주가에 집착하기보다 주가가 비싸더라도 이익성장성이 큰 종목으로 투자범위를 좁히는 전략이 필요하다”며 “자동차 및 IT 등 향후 이익개선세가 예상되는 종목도 눈여겨볼 필요가 있다”고 말했다.

황창중 팀장은 “시장에서 기관투자가 비중이 커지면서 이익성장세가 꾸준한 종목에 대한 선호도가 높아지는 만큼 장기수익률에 초점을 맞추는 전략이 필요하다”고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>