금리차이 1.5%P 넘어야 실질적 효과<br>신규 주택대출땐 "변동 금리가 유리"

저금리 시대를 맞아 대출 갈아타기를 두고 갈팡질팡하는 고객들이 늘고 있다. 한동안 저금리가 계속될 것으로 전망되고 있는 만큼 비싼 이자를 물면서 대출이자를 갚아나가야 할지를 두고 소비자들의 고민도 깊어지고 있다. 전문가들은 시중 금리가 많이 낮아지긴 했지만 섣불리 갈아타다간 낭패 보기 쉽다고 조언한다.

◇새로 주택대출 받는다면 변동금리로=전문가들은 올해 새로 주택담보대출을 받는다면 변동금리형 대출이 더 유리하다고 조언한다. 돈을 빌릴 때는 고정금리와 변동금리 가운데 하나를 신중히 선택해야 한다.

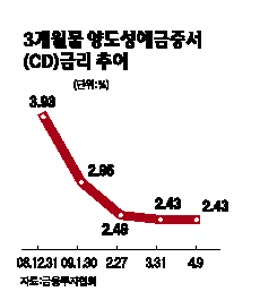

앞으로 양도성예금증서(CD)금리가 추가로 하락할 가능성이 높은 만큼 신규 대출자는 변동금리로 대출 받는 게 좋고, 이미 고금리로 고정금리 대출을 받았다면 변동금리로 갈아탈지를 고민할 필요가 있다.

다만 고정금리에서 변동금리로 갈아탈 때는 수수료와 설정비 등 상당한 추가비용이 발생하기 때문에 금리 차이에 따른 손익을 잘 따져봐야 한다. 상품 변경에 따른 담보설정비·중도상환수수료 등 추가 부담이 발생한다. 금리 차이가 1.5%포인트를 넘어야 대출 갈아타기의 실질적인 효과를 볼 수 있다.

하지만 대출 갈아타기를 해도 당초 예상했던 것보다 금리차가 크게 줄지 않을 수 있다. 따라서 무작정 갈아타기를 시도하다가는 낭패를 보기 쉽다. 따라서 은행마다 대출 조건이 다른 만큼 모든 조건을 꼼꼼히 살펴 봐야 한다. 이 때 금리를 계산해주는 인터넷사이트를 이용하면 편리하다.

◇금리변동 주기 변경도 고려해야=변동금리형 대출자의 경우에는 금리 변동 주기 갈아타기도 고려해 보는 게 좋다. 변동 주기를 6개월 이상 길게 해서 대출 받았던 소비자라면 이를 3개월로 짧게 바꾸는 것으로 이자 부담을 크게 덜 수 있기 때문이다.

예컨대 지난해 10월 12개월 금융채 금리 변동으로 대출을 받았다면 올 10월까지 연 8%의 대출 이자를 물어야 하지만, 지금이라도 3개월 CD금리 변동으로 바꾼다면 금리가 연 5%대까지 낮아질 수 있다.

신한·하나 등 일부 은행에선 3개월 CD금리가 아니라 6개월, 12개월 금융채 금리 변동을 선택해 작년 말까지 신규 대출을 받은 경우 3개월 CD금리 변동 기준으로 추가 비용 없이 조건을 바꿔준다. 단 신한은행의 경우 거치기간(이자만 갚는 기간) 중 1회에 한해 조건 변경이 가능하다.

◇신용도 높이면 대출금리도 떨어져=신용도를 높이면 대출금리를 떨어뜨릴 수 있다. 기본적으로 신용도를 높이려면 급여이체, 신용카드 사용실적, 적립식펀드 또는 주택청약통장 등 여러 금융상품 거래를 주거래 은행 계좌로 집중해야 한다. 아울러 처음 대출을 받을 때 자신의 신용 등급에 따라 더 낮은 금리를 적용할 수 있는지를 항상 따져봐야 한다.

예를 들어 승진한 경우, 또는 연 소득이 은행마다 정한 기준 이상으로 오른 경우에는 신규 신용 대출 때 ‘금리인하요구권’을 사용해 금리를 1%포인트 가량 더 깎을 수 있다.

급전이 필요한 경우 은행 대출을 받기 위한 절차가 번거롭고 오래 걸린다는 이유로 신용카드의 현금서비스나 카드론을 사용하는 경우가 있다. 하지만 현금서비스나 카드론은 가능하다면 사용하지 않는 것이 좋다. 이자가 일반 은행 대출보다 2배 이상 비싸기 때문이다.

그래도 급전이 필요해 어쩔 수 없는 경우라면 보유하고 있는 신용카드의 결제일과 신용공여기간을 꼼꼼하게 살펴보고 선택하는 것이 필요하다.