|

최근 국내외 증시의 변동성이 커지면서 일정 목표수익 달성 후 채권형으로 자동 전환돼 안정적인 수익을 유지하는 목표전환형 펀드가 잇따라 나오고 있다.

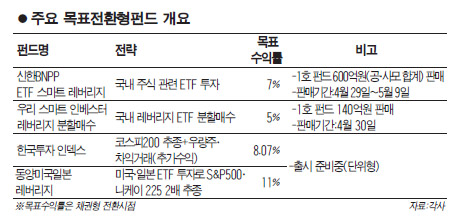

29일 금융투자업계에 따르면, 신한BNP파리바자산운용은 이날 신한BNPP ETF 스마트 레버리지 목표전환형 펀드2호를 출시하고 오는 9일까지 판매에 들어갔다.

이 펀드는 투자자산의 60% 수준 이상을 국내 주식 관련 ETF에 투자하면서 7% 수준 목표수익에 도달하면 채권형으로 전환된다. 신한BNPP운용은 이미 지난 2월 같은 전략의 1호 펀드를 출시해 공모형 펀드에서 100억원을 끌어 모았다. 이후 사모펀드로의 설정 문의가 이어지며 최근까지 총 6개의 사모 펀드가 추가로 만들어졌고, 공ㆍ사모 펀드를 합쳐 1호 펀드에 총 600억원이 유입됐다.

앞서 우리투자증권도 레버리지ETF를 분할매수해 1년 누적수익률이 5%를 넘는 순간 채권형으로 전환하는 ‘우리스마트인베스터 레버리지 분할매수 목표전환형’ 펀드를 출시해 단 하루에만 140억원어치를 판매했다. 목표전환형 펀드 대부분은 일정 기간 동안만 판매한 뒤엔 추가불입ㆍ신규투자를 받지 않는 단위형이다.

이처럼 운용사들이 단위형 목표전환 펀드를 내놓는 것은 국내외 주식시장 변동성이 커졌기 때문이다. 대내외 이슈로 글로벌 증시가 박스권에서 출렁이면서 수익률 관리가 어려워졌고 자칫 우수했던 장기수익률이 훼손될 수 있다는 우려도 부담으로 작용하고 있는 것이다. 자금모집 및 유지에 있어서도 단위형이 추가형 펀드보다 쉽다. 일반 공모형펀드로의 자금유입이 뜸한 상황에서 아무 때나 자금을 넣고 뺄 수 있는 추가형 펀드는 향후 장 상황에 따라 환매에 시달릴 가능성이 높다. 반면 단위형 펀드는 판매 시 유입 자금이 일정금액 이하면 설정이 취소되는 구조인 데다 상대적으로 목표가 뚜렷한 돈이 몰리기 때문에 운용사 입장에서도 부담이 덜하다는 분석이다.

목표전환 단위형 펀드 출시는 당분간 이어질 전망이다. 한국투자신탁운용은 ‘한국투자 인덱스 목표전환형’ 출시를 준비중이다. 이 펀드는 평소 코스피200 추종 인덱스펀드로 운용되다가 누적운용수익률이 8.07%에 도달하면 주식을 전부 매도하고 국내채권형으로 전략을 바꾸게 된다.

동양자산운용도 조만간 미국과 일본 ETF에 투자하는 ‘동양미국일본레버리지목표전환형’펀드를 설정할 계획이다. 1주일 동안만 판매(판매일 미확정)될 예정인 이 펀드는 미국 S&P500 지수와 일본 니케이 225지수 변동율의 2배 내외로 연동되는 구조로 설계됐으며, 누적수익률 11%를 달성한 뒤 채권형으로 전환해 이자수익을 챙긴다.

한 운용사 상품 마케팅 담당자는 “글로벌 주식시장 자체가 장기 전망이 어려운 상황이다 보니 단기 목표를 잡아 적절한 수익을 챙긴 뒤 안정적인 전략으로 전환하는 상품이 출시되고 있다”며 “과거처럼 무작정 고수익을 추구하기 보다는 현실적인 목표 수익 달성에 초점을 둔 투자자들이 늘어나는 것도 관련 상품 수요를 키우고 있다”고 설명했다. 이어 “목표전환형펀드는 설정 시점에 따라 목표달성 기간이 결정되는 만큼 증시 고점 상황보다는 반등 전망이 커지는 요즘 같은 조정장에 투자하는 것이 유리하다”고 덧붙였다.