홈

경제·금융

경제·금융일반

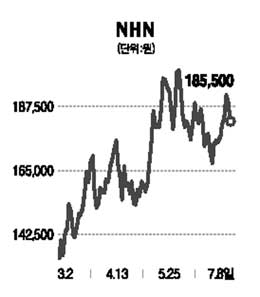

[전문가 추천주] NHN(035420)

입력2009.07.08 16:50:18

수정

2009.07.08 16:50:18

2분기 영업익 8.7% 증가 1,385억 전망

NHN의 매출액 증가율은 1ㆍ4분기(9.2%)를 저점으로 2ㆍ4분기에는 지난해 동기 대비 9.9%를 기록할 것으로 예상된다. 이는 시장 컨센서스 8.1%를 상회하는 수준이다. 2ㆍ4분기 실적 호전은 디스플레이 광고 부문에서 1ㆍ4분기에 도입한 시간과금(CPT)중심의 과금제 등 신규 상품들이 정착했고 계절 성수기 효과와 함께 온라인광고 경기의 호전 추세가 반영됐기 때문이다. 또한 검색광고의 광고단가(PPC)도 2ㆍ4분기부터 상승세로 전환됐다.

2ㆍ4분기 디스플레이광고 매출액은 전분기와 비교해 22.1% 증가하는 V자 회복이 예상된다. 검색광고 부문은 1ㆍ4분기보다 4.3% 늘어날 것으로 보이지만 게임 부문은 비수기 영향으로 3.2% 줄어들 것으로 전망된다. 이에 따라 2ㆍ4분기 영업이익은 전분기 보다 8.7% 증가한 1,385억원 정도로 기대된다.

NHN은 지난 7월1일 진출한 일본 검색시장에서도 성공 가능성이 높아 보인다. 네이버 재팬의 검색 서비스가 일본 네티즌들 사이에서 구글 재팬, 야후 재팬 등과는 차별화되고 있기 때문이다. 검색에 소셜네트워크서비스(SNS)와 엔터테인먼트 기능이 첨가된 마토메(MATOMEㆍ정리) 서비스에 대한 호응이 좋고 잡지를 보는 것과 같은 시각적 효과가 긍정적인 평가를 받고 있다. 더불어 3ㆍ4분기에는 ‘C9’ 등 신규 게임 라인업 출시를 통해 성장 잠재력에 대한 재평가를 받게 될 것으로 보인다. 현재 NHN은 구글과 야후 재팬 등과 비교할 때 저평가돼 있는 상황이다. 목표주가로 25만원을 제시한다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>